【股民投资神器上线】

关注希财舆情宝公众号,点击菜单「舆情宝」

免费解锁AI智能投资新时代!

(悄悄说:上周已有投资者通过舆情预警提前清仓暴雷股)

5月28日,A股市场震荡调整,三大指数均下跌。

截至收盘,上证指数、深证成指、创业板指、科创50指数、北证50指数分别下跌0.02%、0.26%、0.31%、0.23%、1.39%,上证指数报收3339.93点,创业板指报收1985.38点。

在股市震荡背景下,并购重组板块异军突起,Wind重组指数5月以来累计上涨8.87%,跑赢大盘近7个百分点。

例如,滨海能源因发布并购预案连续涨停,友阿股份披露重组草案后单日涨幅达10%。

并购重组为什么成为“新风口”?

政策端,证监会2024年发布的“并购六条”新政效果显著:简化审核程序、鼓励科技企业整合、放宽定价机制等,直接激活市场。

深交所数据显示,新政后深市并购重组金额同比增长111%。

资金端,主力资金近12个交易日持续流出传统板块,但重组概念股获机构逆势加仓,如中科曙光与海光信息的换股合并案例引发百亿级资金关注。

产业端,经济转型压力下,企业通过并购实现技术突破(如核聚变商业化)、市场份额整合(如消费品牌集中化)的需求激增。

上市公司并购重组日渐升温的相关情况

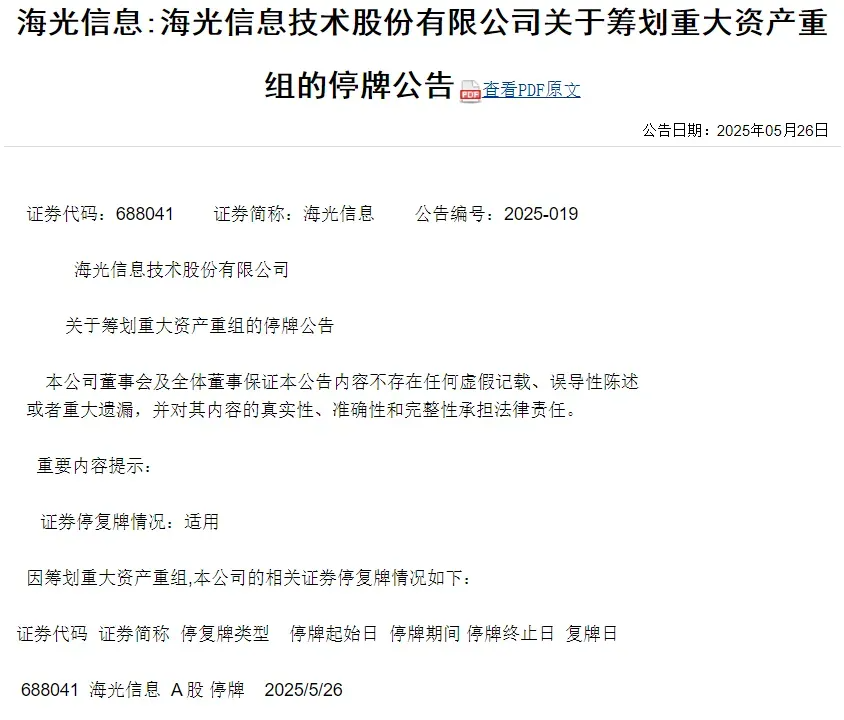

5月25日晚间,海光信息发布关于筹划重大资产重组的停牌公告。

公告显示,为抢抓信息技术产业发展新机遇,做大做强主业,海光信息与中科曙光正在筹划由公司通过向中科曙光全体A股换股股东发行A股股票的方式换股吸收合并中科曙光,并发行A股股票募集配套资金。

5月16日,中国证监会发布最新修订的《上市公司重大资产重组管理办法》,细化“并购六条”有关改革举措,沪深北交易所也同步修订发布《上市公司重大资产重组审核规则》及配套业务指南。

平安证券首席策略分析师魏伟表示,最新修订的《上市公司重大资产重组管理办法》从创新交易工具、提升监管包容度、简化审核程序等方面优化并购重组制度规定,进一步激发市场活力。

四大投资方向

一、科技龙头整合

科技龙头整合指通过并购重组、战略合作等方式,将头部科技企业的技术、资源和市场优势整合,形成全产业链竞争力。

例如半导体、AI、新能源等领域的龙头企业通过横向或纵向并购实现技术互补或市场扩张。

科技龙头整合方向值得关注的核心优势

技术壁垒与全产业链布局:龙头企业在关键领域(如芯片设计、算力基础设施)具备专利和技术垄断优势,例如中科曙光通过整合海光信息实现算力全产业链覆盖。

政策强支持:国家将科技整合视为突破“卡脖子”技术的核心路径,如“并购六条”政策简化审核程序并提供税收优惠。

全球化竞争力提升:华为、台积电等通过技术整合抢占国际市场份额,华为在全球通信设备市场份额超30%。

代表个股

中科曙光(603019):算力全产业链布局,受益于国产替代政策红利。

北方华创(002371):半导体设备龙头,覆盖刻蚀、薄膜沉积等核心环节。

可能存在的风险

技术商业化不及预期:如固态电池研发周期长可能错失市场窗口期。

国际竞争加剧:美国对华技术封锁可能影响海外市场拓展。

二、传统产业升级

传统产业升级聚焦于通过数字化、绿色化转型提升效率,例如化工、纺织行业通过智能改造和并购整合淘汰落后产能,头部企业市占率从10%提升至30%。

传统产业升级值得关注的核心优势

政策与数字化双轮驱动:如浙江工业互联网平台将模具产业集群订单交付周期缩短30%。

成本效率优化:雪人股份通过并购冷链技术公司切入智能物流赛道,毛利率提升5个百分点。

市场集中度提升:核电电缆企业尚纬股份通过技术突破切入核聚变商业化赛道,股价月内涨幅超40%。

代表个股

雪人股份(002639):冷链技术升级推动智能物流业务增长。

金隅集团(601992):通过资产证券化盘活商业地产,成为北京首单区属国企类REITs案例。

可能存在的风险

管理协同效应不足:跨行业并购后可能因文化差异导致整合失败。

转型成本高企:中小企业数字化转型成功率仅20%,需警惕资金链断裂。

三、央国企市值管理

央国企市值管理通过优化资产结构、提高分红率、并购重组等方式提升市场价值,国资委明确将市值管理纳入央企负责人考核,破净央企存在估值修复空间。

央国企市值管理方向值得关注的核心优势

政策倒逼价值重估:如中国石化PB仅0.6倍,存在ROE提升至12%的预期。

资本运作加速:国家电网分拆新能源业务上市,中国中车整合地方交运资产提升海外订单25%。

分红率提升预期:央企分红率中位数35%,未来可能提高至45%以吸引长期资金。

代表个股

中国移动(600941):5G基站建设带动营收增长,股息率超5%。

中国化学(601117):通过分拆新能源业务和股权激励计划提升市值。

可能存在的风险

短期炒作“虚火”:部分企业借市值管理概念炒作股价,缺乏业绩支撑。

行业属性制约:钢铁、煤炭等周期行业现金流波动大,估值修复有限。

四、未上市资产证券化

未上市资产证券化通过ABS、REITs等工具将非流动性资产转化为可交易证券,例如城投公司通过基础设施收费权证券化降低负债率5%-10%。

未上市资产证券化方向值得关注的核心优势

融资灵活性与低成本:供应链ABS融资成本比银行贷款低1-2个百分点。

盘活存量资产:如金桥股份发行12亿元类REITs,实现产业不动产开发到资本化的循环。

政策合规性保障:交易所对ABS发行实行“储架制”,降低时间成本。

代表个股

宁德时代供应链ABS:为核心企业应付账款提供融资,回流资金用于技术研发。

华大九天(301269):拟收购芯和半导体控股权,推动EDA领域技术整合。

可能存在的风险

底层资产质量风险:如应收账款违约率超预期可能引发连锁反应。

现金流预测偏差:经济下行周期中基础资产现金流可能低于发行预期。

投资者如何借力工具捕捉机会?

面对信息爆炸的市场,普通投资者需高效工具辅助决策。以希财舆情宝为例,该AI投资工具通过四大功能解决痛点:

实时舆情监控:全网扫描个股并购传闻,如滨海能源5月16日发布预案前,舆情宝已监测到“核电资产注入”讨论升温并推送预警;

利好/利空评级:AI大模型解析公告文本,例如将“发行股份购买资产”拆解为“股本稀释风险”和“长期协同收益”,帮助用户理性判断;

舆情评分报告:动态量化市场情绪,当某重组概念股评分骤降时(如主力资金出逃信号),用户可及时止盈;

智能问股机器人:向机器人提问“核电并购标的如何筛选”,系统自动生成“技术壁垒+政策支持+估值安全边际”三重筛选模型。

5月,投资者张先生通过舆情宝监测到均瑶健康“并购区域乳企”的舆情评分一周内从60升至85,结合AI解读“渠道互补利好”,在重组草案公布前布局,最终捕获3个涨停板。

当前市场环境下,并购重组已从“题材炒作”演变为“价值重塑”的核心路径。

投资者需紧盯政策动向(如并购六条细则)、产业趋势(科技突破方向),并借助希财舆情宝等工具突破信息壁垒。

立即关注“希财舆情宝”公众号,限时享受每日0.8元起的专业服务,让AI为您的投资保驾护航。

(风险提示:本文仅为个人投资笔记,不构成投资建议。市场有风险,决策需谨慎。)

【您有1份AI投资预警工具待领取】

关注希财舆情宝公众号,点击 舆情宝「立即免费体验」

持仓利好利空消息24小时监控

AI智能分析个股舆情和报告

重要消息微信公众号推送提醒