友邦保险进军内地市场以来,走的是中高端客户的路线,带有“外资保险”的光环,拥有了一大波的粉丝。

现在主打的友邦全佑惠享2019的轻疾采取递增的赔付方式,附加险倍无忧D款与爱无忧的弥补了重疾保障缺口,高发癌症终身多赔,整体保障完整而无缺。

全佑至珍惠享版轻重疾单赔,特定癌症和现代病额外保障,条款设计有创新,健康保障形式多样化。

作为同一家公司的两类产品,友邦全佑惠享2019和全佑至珍惠享版,两者在交费期限、轻疾、重疾以及条款内容创新上的区别:

一、产品基本信息了解

能支持25年交费的全佑惠享2019,比19年交费的全佑至珍惠享版的优势有:

1、交费期限长,保费豁免权益发挥最大化。

2、针对附加住院医疗险,和主险交费捆绑,交的久保的长,更利于医疗费报销。

从轻疾保障上看:

全佑惠享2019

1、常见轻疾覆盖全,60类轻疾采取增额赔付,(第1、2次赔付20%,第3、4次赔付30%,第5、6次赔付50%)

2、虽然轻疾种类多,但是有凑数嫌疑,出现多种疾病只赔一次的情况。全佑至珍惠享版是16种轻疾赔付1次,常见的轻疾如不典型的急性心肌梗塞、冠状动脉介入术以及轻微脑中风都有包含,轻疾并没有统一的行业规定,因此各家公司对于轻疾定义会有不同。

从重疾保障上看:

全佑惠享2019的重疾保障主险赔1次,但是一般都会附加倍无忧D和爱无忧两款,弥补了保障的不足。

倍无忧D款的重疾险多次赔付,间隔期1年,重疾分组上有遗憾,癌症不单独为一组,但是另外一款爱无忧针对恶性肿瘤多赔,弥补倍无忧D款癌症不单独一组的缺憾。

只是爱无忧的肿瘤确诊间隔期在5年。

因此这两类附加险的搭配,很好的实现重疾多赔,癌症多次赔付,保障就完整了。

全佑至珍惠享版是50类重疾赔1次,对于特定癌症和现代病在75岁前可以额外赔付50%。另外还有关爱金保障,以及60岁不能自理可以领取老年护理金等特色条款设计,但是需要关注60岁后一旦开始领取护理金,合同直接终止了。

1、交费期限:友邦全佑惠享2019交费期限最长25年,对于保费豁免权益更为有利,友邦全佑至珍惠享版19年交费

2、轻疾保障:友邦全佑惠享2019是轻疾增额赔付,疾病定义不佳;友邦全佑至珍惠享版是单赔轻疾。

3、重疾保障:友邦全佑惠享2019主险重疾赔1次,附加倍无忧D和爱无忧解决大病癌症多赔;友邦全佑至珍惠享版是重疾赔1次,特色条款有增设关爱金保障以及特定癌症现代病额外赔;60岁后可领长期护理金,但是留意一旦领取合同直接终止。

友邦全佑惠享2019在保障的完整性和全面性表现极其有优势,最长25年缴费,能够将保费压力减小,达到以小博大。

友邦全佑至珍惠享版传统的轻重疾保障,健康保障内容丰富,但是交费年限的单一,同为友邦期下的产品在重疾保障上以及费率上还是有着极大区别。

先看下平安福和国寿福臻享版的险种形态:

两款产品都是保130类轻重疾,具体疾病定义如下:

其中25类高发重疾是保险业协会划分和制定:

1、常见的25类重疾

在保险业协会起草的常见25类高发重疾上,两款产品非常一致,只是平安福对双目失明或双耳失聪,没有年龄限制,国寿福有年龄限制,其他的23类重疾疾病定义和行业一致,一模一样。

2、其他75类重疾险

其他重疾保险业协会没有统一规范,各家公司都是按照自己的一套去定义,因此既有相同也有不同,我们重点关注同一疾病不同定义和完全不同的疾病.

注意:完全不同的疾病种类中很多是罕见疾病,这里可以看下日常比较常见的一些疾病。

重点看下相同疾病,不同定义的种类:

在同一疾病不同定义的16类重疾中,平安福相对宽松的有11种,国寿福相对宽松的为5款。

3、30类轻度重疾

注意:轻疾没有行业统一标准,各家公司在疾病划分、疾病定义上都有一些区别。这两款产品明显都有一些疾病都是一家可以赔,另一家不能赔。

在同一疾病不同定义上:

具体不同点,可以看上面的疾病定义区别。

一、投保策略上:

日常生活中,能够达到轻疾或重疾的都是严重疾病,除了早期癌症和恶性肿瘤是确诊即赔,其他疾病都非常严格,比如发生脑溢血,必须等到就诊180天后,造成肢体肌力后遗症,才有可能获得理赔,并不代表一定可以理赔。因此:

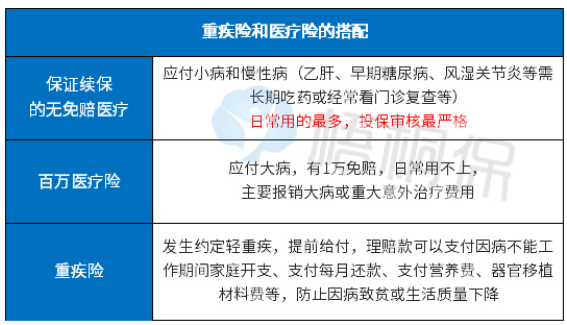

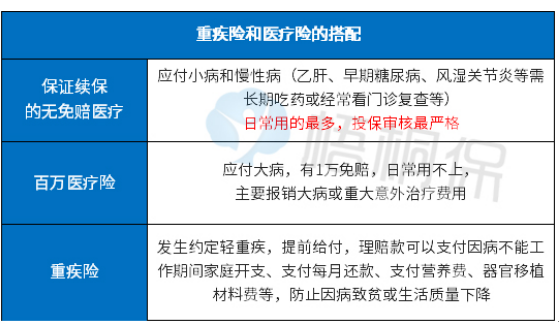

投保重疾险都要搭配无免赔医疗+百万医疗险,不管轻重疾能不能赔,反正大病或小病治疗费用都能报销,因为医疗险是不区分疾病种类和疾病程度,是以住院作为报销条件的。

二、疾病种类上:

在轻度重疾上:

平安福在早期癌症赔付门槛和赔付次数上,明显更好,且可以保早期肝硬化,对乙肝患者有利。

国寿福在可以保轻微脑中风、冠状动脉介入,对高血压和心脑血管疾病患者较为有利。

在重大疾病上:

常见的高发重疾,两款产品都能涵盖在内,值得注意的是:平安福可以附加癌症多次赔付,对当前高发病高生存率的甲状腺癌等癌症赔付比较有利。

在其他重疾疾病种类中:

平安福可以保哮喘、肺结节、肠道类疾病、开颅手术等(国寿福不赔)

国寿福可以保癫痫、重症肌无力、呼吸综合征和登革热病等(平安福不赔)

总结:对于消费者来说,如果自身或家族有明显的病史倾向,那么选择险种中适当参考疾病种类和划分,如果一直很健康,那么可以从交费价格、搭配的医疗险、险种组合等多角度去综合权衡。

掏十万买奔驰,是异想天开。但花十万可购部性能好的比亚迪了。同为代步工具,可配置与感受上却不可同日而语。金融产品也如此,这就是线下保险和互联网保险的最大差异。

国寿福臻享版,线下传统型重疾险,重症保的全,不鸡蛋挑骨头,轻疾定义0瑕疵。补充好报销进口药的如E康悦,可在癌症患者生病期间,每月多补贴6000元,但要权衡交费不低的细节。

复星保德星悦,线上保险的“新宠”,保障期限和承保内容添置很活泛,对于甲状腺、乳腺病人群承保友好,且针对白血病与老人特疾保障加倍,一跃成为网上重疾险的明星产品,不过身价保障上有欠妥当。

作为不同渠道的优秀产品,哪款更值得买呢?本期主要分析两者在轻疾约定、承保细节、身价保障、医疗险组合上的不同,谈一谈两者各自的适用人群。

两款产品交费期限都很长(29年/30年),这样设计的优势在于:

(1)能最大限度地挖掘保费豁免的最大优势;

(2)30年交费比20年交费每年保费支出更低,但重疾保额是相同的,用较低的保费撬动最高的保障,也是交费期限长的好处之一。

国寿福臻享版是线下产品可附加0免赔住院医疗险,复星保德星悦是线上产品,不能添加医疗险,但0免赔医疗险,住院就能赔,日常运用的很多,但不能单独购买,必须捆绑主险交费一起,也意味着国寿福臻享版主险交费时间越长,0免赔住院医疗险保的时间就越久,对于消费者就更实用,可复星保德星悦并不可以。

一、轻疾保障上来看:

(1)赔付比例与次数:都是轻疾赔3次,国寿福臻享版赔30%,复星保德星悦处于递增模式,赔30%、35%和40%,高于国寿福轻疾赔付比例;

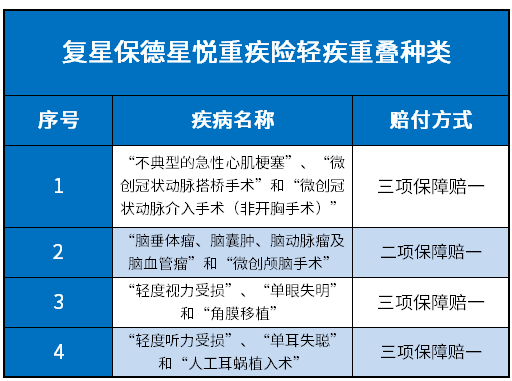

(2)是否种类凑数: 国寿福臻享版和复星保德星悦高发轻疾都覆盖,保的很全,国寿福臻享版轻症种类无隐形分组,种类很实际,定义优。复星保德星悦出现了几类疾病只赔一个现象,种类凑数现象比较严重:

二、重症和其他保障上来看:

国寿福臻享版:很常规,保100类重症赔付一次;

复星保德星悦:同样也是100类重疾赔一次,但在承保内容比较“灵活”,有优势和劣势;

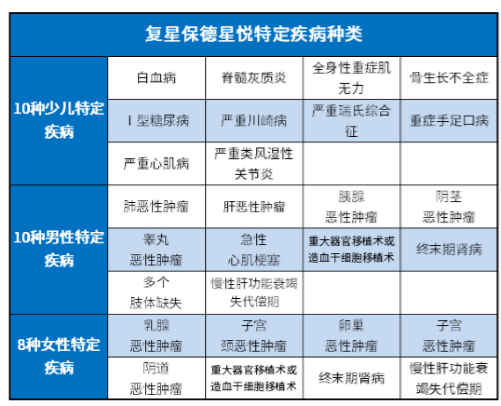

可添加白血病/ 中症/特定疾病/高龄特疾的保障,一条条来看,优势在于:

(1)白血病有利于少儿投保:白血病以少年儿童居多,18岁前罹患血癌后,不论新发、转移、复发一律可赔,但需注意间隔5年的分水岭,其约定是:

(2)特定疾病叠加赔:保男性10类,女性8类,少儿10类特定疾病,多赔保额30%,比较人性化,其种类是:

(3)老年人保障翻倍:确诊特疾时已满60周岁,除赔付重疾金外,和(男/女)特疾金后,还可再额外赔付70%基本保额的特定疾病高龄保险金。

但不足在于:这些承保内容决定权在于消费者手中,非常考验用户的保险基础知识,一些投保小白并不知道,这类责任不选会带来什么样的后果。如果一味的追求价格,很有可能造成不必要的纠纷。

国寿福臻享版赔保额,复星保德星悦重疾险身故只退保费,不赔保额;作为家庭经济支柱,身故不赔保额是极大可能丢失了责任和爱。后期要补充好定期寿险。

承保内容再好的重疾险,也只能称之为“裸险”,从健康保障的全面性出发,0免赔住院医疗险和百万医疗险都要配齐,其原因在于:

复星保德星悦是“裸险”,不可添加医疗险组合,后期要补充;

国寿福臻享版可添加医疗险组合,主要的特色在于:

0免赔住院医疗:国寿呵护长久住院医疗主要应付小病住院,每年保额自己决定,但是续保需要年年审核,需要稍微留意:

百万医疗险:国寿如E康悦优势很多,能报进口药,费率低,保额高,主要特点在于:

(1)续保第一年要审核,后续不再有续保审核,续保宽松:

虽然国寿如E康悦粗看其条款给予消费者的安全感还是很足,但往下阅读,关于续保的稳定性还是存在着一定的争议性,合同终止 “第四条”明确写道:“投保人无意续保或本公司不接受本合同续保”。那么是否意味着最终续保的决定权还是掌握在保险公司手上?这句话非常玩味,弹性很大,其条款描述是:

(2)承保细节无缺失,恶性肿瘤患者有200元/天的住院补贴,每月相对于有6000元工资,以每年5万元为限,比较有特色。

国寿福臻享版:轻疾定义优秀,加上大病保的全外,有着百万医疗险国寿如E康悦的支撑,整体保障比较好。

另个特色在于可附加长期意外险组合,亮点在于一下几点:

(1)保的时间长:长期意外险交20年保至75岁,中间不需要担心保障中断,但是短期意外险就不行;

(2)赔付门槛低:一年期意外险,局限于全残和身故才能赔保额,而长期意外不需要全残或身故,构成十级伤残就可以赔。

适用人群解析:国寿福臻享版交费不低,险种组合搭配的健康风险的保障性比较全,加上附加意外险组合理赔门槛低,因此非常适合有经济能力的一家之主或者经常开车的人士拥有。

复星保德星悦重疾险:承保期限上非常有优势,承保至80周岁,费率更低,加上杠杆好,线上核保时,对于甲状腺、乳腺疾病人群非常友好,的确值得关注。

但轻症、男性、女性特定疾病、中症、身故的可选项比较考验投保人的基础知识,加上无医疗险组合的支撑、身故赔付退保费,还是有一定的缺失。

适用人群解析:费率爱人,有房贷与车贷压力的普通工薪族,急需保障可投保此类产品,先解决人身保障有无问题,再添置医疗险和定期寿险配备。

又或者在有全险的基础上,大幅度加大保额适用。

1、轻疾赔付:国寿福臻享版轻疾赔付20%,轻疾种类无凑数,疾病定义好;复星保德星悦递增赔付(30%、35%和40%),比例高于国寿福,但隐形分组现象严重;

2、重症和其他赔付:重症两者都只赔1次,国寿福臻享版很常规;

复星保德星悦重疾险, 18岁之前有血癌赔付,但5年间隔期时间很长,有利于老年人赔付,60周岁后还有特定疾病高龄保险金,可这些责任投保时既可以选又可以不选,比较考验投保人的保险知识。

3、医疗险组合:复星保德星悦重疾险不能添加医疗险组合,意味着小病住院一毛钱都赔不了。国寿呵护长久住院医疗虽然可解决小病住院,但续保审核有待加强,不过解决自费药国寿如E康悦续保好,对于癌症患者还有住院补贴,以5万元每年为限,非常有特色。

从保障全面性来看,国寿肯定更强。

产品点评:买金融保险产品,一千个人眼中有一千个哈姆雷特,需求侧重点是不同的。但不外乎有个共同点,只要住院就能报,是最好不过了。

险种搭配不仅仅是能一味追求费率低或者高,整体保障很重要。从大病、小病都能报的基础上来看,国寿福臻享版无疑更强,也更适合出差人士购买。

复星保德星悦的承保内容和费率上来看,设计的更为迎合普通老百姓的需求,但要注意身价保障和小病住院不能报销等细节问题。

太平和新华都是国内保险业内的“老字号”,拥有的投保用户很多,麾下的重疾险经常被消费者比较,也是常有的事情。

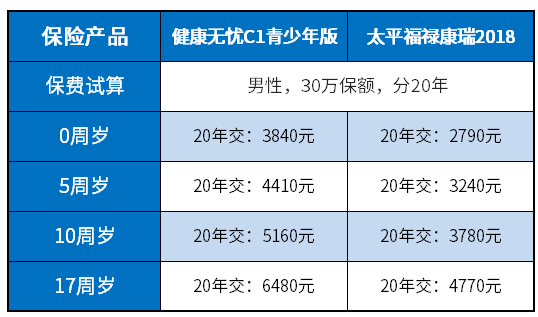

健康无忧C1青少年版,新华的明星少儿重疾险,儿童常见的血癌疾病定义优秀,即属于重症,又属少儿特疾,更可归纳在特定疾病中,三层叠加赔付诚意满满,区别于其他重疾险,可在附加医疗险组合上的细节需留意…

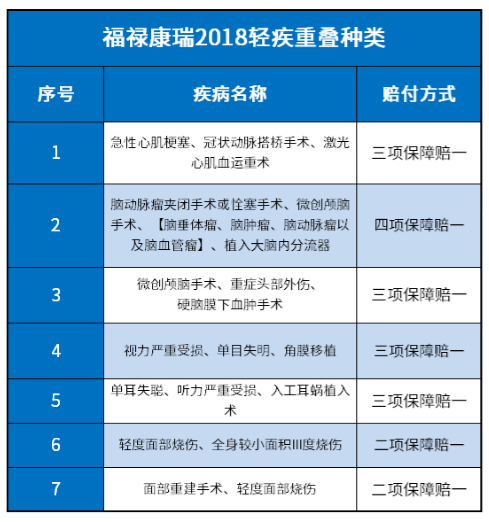

福禄康瑞2018,寿险老字号中常规重疾险的”性价比之王”,重轻疾保的全,是大品牌传统型重疾险极具代表性的一款,不过轻疾种类条约上有注意事宜…

两者对比,哪款更好呢?本期主要分析,两者在轻疾定义上、附加医疗险组合上的差异,看下两者各自的优缺点。

附加医疗险组合和重疾险的补充搭配,才能使被保人的健康保障更加完整,其作用在于:

两款产品的附加医疗险都存在不同程度的缺失,详情如下:

(1)0免赔医疗险:

健康无忧C1青少版附加的住院无忧保证续保5年,可总额度上有限制,实用性不高:

福禄康瑞2018附加康悦医疗或者真爱健康医疗2007,虽然覆盖了住院津贴,不保证续保,续保审核不明:

(2)百万医疗险:

新华康健华贵B款百万医疗的承保内容中不包括门诊手术费用,且第二年不保证续保:

太平超E保百万医疗险在责任划分时,一般医疗不包括“住院前后门诊费用”,且续保审核模糊,其约定是:

一、轻疾保障上:

1、赔付比例和次数:两款产品都是赔保额20%,但太平福禄康瑞2018轻疾赔6次,健康无忧C1青少年版赔3次;

2、轻疾定义上:健康无忧C1青少年版和太平福禄康瑞2018常见高发轻疾都保的很全,健康无忧轻疾种类很实际,无种类凑数;但太平福禄康瑞2018轻疾保障有水份,存在隐形分组,详情如下:

二、重症和其他赔付上:

福禄康瑞2018重症保100类,赔1次;

健康无忧C1青少年版保85类,赔1次,但在青少年特疾和成人特疾上的保障很丰富,少儿高发疾病赔付针对性很强,尤为在白血病上十分人性化。

如投保50万重疾,小A不幸罹患了白血病,赔付如下:

福禄康瑞2018:白血病属于恶性肿瘤,赔保额,50万,合同结束;

健康无忧C1青少年版:白血病属于恶性肿瘤(重症),赔付保额50万;同时属于少儿特定疾病,可额外赔保额又是50万;更属于特定疾病(赔保额20%)即10万,一共可获取110万,合同结束。

从理论上来说,健康无忧C1青少年版功能更强,意味着保险公司承担的风险更高,保费理所当然也不便宜,费率对比如下:

产品点评:作为寿险老七家,两家大品牌同是保险行业内的骨干公司,虽然买保险每个人的侧重点都不同,但是住院就有报,肯定是最好的。两款产品在附加医疗险组合上都有待改进。

从少年儿童保障的专业度来说,健康无忧C1青少年版无疑设计会更好;太平福禄康瑞2018在针对性上没有那么强,但好在这款产品在大公司中有一定费率优势,比较适合有品牌溢价感的普罗大众。

随着国民对保险的需求增长,保险行业的竞争逐渐白日化,保险公司、互联网保险各路大神祭出大招,对保险产品的创新和设计花样百出。

中美联泰大都会人寿保险公司的外资股东美国大都会集团有着150年的历史,一直秉持着“以客户需求为导向,提供优质的产品和服务”核心价值观。

大都会人寿推出的健康随心重疾保障计划,设计了多重保障计划,保障全面且有返还,另外各附加险相互独立,可从客户需求出发,灵活搭配。

但是看似齐全的保障内容,健康随心重疾保障计划真能符合大众的口味,自带返还的险种其费率又如何?

本文将分析:

健康随心重疾在投保方式、轻重疾承保细节、其他创新等方面比较优势

健康随心重疾在保障期、医疗险、费率方面需要留意的地方

一、产品基本信息了解

优势

1、保障内容可灵活搭配

大都会健康随心的保障内容除了两全和重疾是必选项,享轻疾、重疾多赔以及恶性肿瘤额外赔是可选项,投保人可根据需求自行搭配。自行搭配的情况下费率影响也不一样。

2、优越的附加险组合

大都会健康随心的保障以附加险的形式组合,采用的是“健康随心两全+健康随心提前给付重疾+健康随心多次给付重疾+健康随心轻疾+健康随心恶性肿瘤”的形式。

从重疾上来看

主险重疾赔付1次,补充附加险可以实现重疾多次赔付,但是重疾多次赔也是分为4组,赔付2次。附加多次赔重疾第二次和第三次赔付比例为140%、160%,这样设计有利于被保人。

附加险多次赔付重疾的大病分组的情况是癌症不单独为一组,对于这种情况,附加恶性肿瘤疾病保险在首次确诊除了恶性肿瘤的重疾外,豁免相应保费后,仍承担恶性肿瘤的保障,提高了对于高发癌症的赔付。

轻疾保障上来看:

健康随心的轻疾保障也是采用的分4组赔3次的情况,赔付比例是递增的方式,最高可到50%,赔付比例高于同类产品轻疾赔付。

需要留意:

1、满期返还保额是否划算

健康随心的这款产品保障期限是定期保障,平安届满是返还保额,但是对于高龄人士来说往往会出现所交保费大于保额的情况,高龄投保满期后还是不划算的。

2、轻疾疾病定义和赔付

健康随心的这款产品轻疾是分组赔付的,常见的轻疾疾病是分为一组,同组别赔付一种后该组别的其他疾病不再承担责任。由于多次赔付轻疾和多次赔付重疾都是附加险的形式,相互之间是独立的。

不少同类产品,轻症是不分组多赔,意味着实际保障的疾病种类更多。

3、费率高于同类产品

大都会的这款产品采取健康随心两全+健康随心提前给付重疾+健康随心多次给付重疾+健康随心轻疾+健康随心恶性肿瘤的模式,由于是带返还又有保障,费率明显要高。

重疾险是发生约定疾病时用于养病和补偿家庭收入损失,保额很重要。过去不少小伙伴买的大病险保额只有几万,难以补偿家庭收入损失,至今很后悔。

如果交费能力不强,首先还是应该确保保额足够,然后再考虑是否返还,毕竟返还型重疾和消费型重疾相比,相当于多拿出一笔钱交给保险公司保管。也可以线下重疾险保额买低一点,搭配一定的线上定期重疾险,增加保额,保证人生高风险阶段有足额保障,价格很便宜。

4、附加医疗险需留意

一般重疾险最好配上无免赔的住院医疗险和百万医疗险。健康随心的这款产品有住院补贴,但是他只是针对住院天数进行补贴,如果因为小病痛所花费的医疗治疗费是没有报销的,后期购买是需要留意是否可附加无免赔住院医疗费用报销的险种。

健康随心的百万医疗险可附加的千万e疗,在医疗费用上覆盖全,恶性肿瘤是0免赔的,在续保上是不保证续保的,续保审核条款不明朗需留意。

总结:

大都会人寿的这款健康随心重疾保障计划投保灵活,附加险相互独立可自由搭配,核心保障功能全面,覆盖了常规的轻重疾,只是在费率上偏高,比较适合交费能力强的客户。

外资保险在国内分布非常多,因为外方保险集团的成立历史悠久,外资保险在国内有一定的拥护者。

大都会人寿的外方股东美国大都会集团成立历史悠久,在国内秉持以客户需求为导向,旗下的健康随心重疾保障计划以险种搭配灵活遵循客户需求,保障全面且届满可返还。但是其保障细节有需要留意的地方。

友邦进军内地保险公司一直走的是高精尖的路线,主打的全佑惠享2019是轻疾采取递增赔付,主险重疾赔付1次,附加的倍无忧D和爱无忧可以解决重疾赔付次数少且高发癌症达到多赔的目的。但是需注意疾病定义等细节。

同为外资保险中较为出名的公司旗下产品,在投保方式、保障细节以及附加险等方面有何区别。

一、产品基本信息了解

保障全面

这两款险种的保障内容全面,轻重疾多赔,常规疾病基本全覆盖,高发癌症采取多赔方针,另外健康和医疗都有包含。

大都会的健康随心重疾的保障期限是定期保障的,最长选择到85岁,但是友邦的全佑惠享2019是固定终身的产品。

大都会的健康随心重疾保障计划是附加险组合的,附加险间都是相互独立的,可以根据客户的需求配置不同的险种,保额和交费期也可以依据需求自己选择,妥妥的私人定制方式,更多的也考验了专业性。

友邦的全佑惠享2019可附加两款倍无忧D和爱无忧,来弥补重疾赔付的不足。

从轻疾保障上看

大都会的健康随心轻疾是分4组赔3次,

友邦的全佑惠享2019是60类赔6次,但是轻疾有隐藏分组,两款产品轻疾赔付额度都采用递增赔付方式,最高的赔付比例都到了50%,相对同类产品赔付额度还是很高的。

从重疾保障上看:

两款产品的重疾主险都是赔付1次,为了弥补重疾保障的不足

大都会的健康随心采用的是附加多次赔付重疾的方式来进行,赔付重疾保额是140%、160%,重疾保障额度有逐步增高,且重疾间隔期是180天。

但是有分组的情况,对于高发癌症不是单独一组。对于此类情况附加恶性肿瘤疾病保险很好的解决了这一问题。

同样友邦的全佑惠享2019是附加倍无忧D,但是赔付都是按照基本保额赔,重疾多次赔付间隔期在365日。

另外针对高发癌症不单独一组,友邦的这款爱无忧也解决了这个问题,恶性肿瘤有2次赔付,只是间隔期有5年,比较长。

大都会的健康随心是定期保障产品,届满返还保额,对于高龄人士投保的话容易出现保费大于保额的情况,还是有不利的情况。且自带返还的往往费率会比较高。

友邦的全佑惠享2019的重点是在健康保障上,传统的轻重疾产品。

两者的费率:

大都会的健康随心两全附加的医疗险针对小病住院的主要是通过住院补贴的方式来进行的,因此需要留意是否可附加小病住院医疗花费的报销险种。

友邦的全佑惠享2019附加的住院医疗险有保证续保3年的优势。

除了无免赔的医疗险外,两者的百万医疗险在续保上表现不突出。

1、投保方式:友邦的全佑惠享2019是保终身的产品,为了补充重疾保障可附加倍无忧D和爱无忧;大都会的健康随心是以多个附加险组合,据需求可以自由搭配。

2、承保细节上:轻疾上,大都会的健康随心是分组赔付,友邦的全佑惠享2019是轻疾有凑数嫌疑。

重疾上:两者都以附加险的形式来补充重疾保障的不足。大都会的健康随心附加多次重疾的赔付额度要稍高,且间隔期较友邦的全佑惠享短。

3、产品定位:大都会的健康随心是定期带返还,费率高。友邦的全佑惠享2019是保终身的产品。

4、附加医疗险:大都会的健康随心需要留意无免赔医疗险的补充,友邦的全佑惠享2019无免赔医疗续保较好。

总结:大都会健康随心重疾保障计划投保灵活,可以自由组合搭配,另外届满自带返还,符合众人有病保病无病养老的心态,只是费率稍高。

友邦全佑惠享2019在保障的完整性和全面性表现极其有优势,最长25年缴费,能够将保费压力减小,达到以小博大。

复星保德信星悦重疾是保障内容灵活,轻疾、中症和特定疾病可以灵活添置,在轻疾赔付比例高,给予更多的选择,是典型的互联网险种,需留意健康保障的完整性。

复星联合健康达尔文一号定价低,承保灵活,轻疾赔付设计好,利于增强重疾保障功能,也有着互联网重疾产品的特征,留意身价和医疗险的缺口。

那么同为互联网重疾产品,在投保组合方式、保障细节内容以及身价等方面的区别。

一、产品基本信息了解

身价和医疗险的缺口

同为互联网重疾险,星悦重疾身故赔付只是退保费,达尔文一号重疾险身故赔付是现金价值,两款身价保障上是不够的,需要补充定期寿险,以防风险发生对家人的生活带来冲击。

对于健康保障,不仅只是重疾还需要考虑医疗费用报销,医疗险是需要配置的,但是这两款互联网重疾险的医疗险是无法附加的,包括无免赔的医疗(小病医疗费报销)和百万医疗(大病医疗费用报销),这就需要后续补充。

星悦重疾的保障期是保到80岁,或终身。

对于达尔文一号,承保期限选择更为灵活,结合自身的需求,不一定非选保终身,也可以选择保到60岁,70岁,在特定年龄段加大保额,更加保障家庭和自身的健康风险。

互联网重疾险的特点会有保障内容灵活选择,星悦重疾的保障内容,是轻疾、中症、特定疾病和恶性肿瘤赔付可以自由选择,对专业度有考验。

达尔文一号是传统的轻重疾保障的险种。

从轻疾保障上看:

星悦重疾是轻疾35类赔3次,采取递增方式,最高可达到40%的赔付,比例高赔付多。

达尔文一号的轻疾赔3次,赔付比例只要25%,赔付额度较低。

虽然在赔付方式上有着区别,但是两款产品轻疾疾病有凑数嫌疑,出现几种疾病只赔付一种的情况。

从重疾保障上看

星悦是100类重疾赔1次,单赔的重疾险往往意味着重疾赔付后,合同一般会终止,但是对于星悦的保障内容如果有选择第二次恶性肿瘤保障的话,会有不同。

18周岁前确诊患有白血病、豁免后续未交保费,生存满5年,按100%基本保额提供第二次恶性肿瘤保障(无论持续、新发、转移、复发),理赔门槛低.

达尔文一号的重疾是80类赔1次,但是有额外的重疾保额,需留意是有一定的条件的:即在80岁前发生轻疾赔付,重疾保额会依次增加10%\20%\30%。

其他保障内容:

星悦重疾的保障内容更为丰富,增加了中症保障内容,大部分操作是从轻症疾病中划分过来,也相当于提高了轻疾赔付比例。

另外对于男性和女性特定重疾-高发癌症会有额外赔付,尤其60岁后的高龄人士也可享受这类保障,达尔文一号除了传统的轻重疾保障外,没有太多的特色。

1、保障期不同:星悦重疾保障期保到80岁或终身,达尔文一号可保60岁、70岁或终身。

2、投保组合方式:星悦的轻疾、中症以及特定疾病是可以自由选择搭配。达尔文一号轻重疾是主险自带的。

3、轻疾保障:星悦轻疾赔付是递增的方式,最高可到40%赔付比例,达尔文一号轻疾赔付比例偏低。

4、重疾保障:星悦是重疾赔1次,达尔文一号除了重疾基本保额赔付外,额外重疾保额是随着轻疾赔付,按照10%-30%的比例增加的。

5、其他保障:星悦重疾的保障内容丰富,中症和特定疾病以及高龄特疾赔付,达尔文一号并无其他特色内容。

总结:星悦重疾是灵活多变、保障内容丰富的互联网重疾险,只是在轻疾、中症、特定疾病以及高龄特疾保障的选择上,更加考验大众的专业能力。只是身价和医疗险的缺口要留意。

达尔文一号作为传统型的轻重疾保障险种,重疾保额会随着轻疾赔付后而增加,按照10%-30%的比例,有利于提高重疾保障力度。同样也有着互联网重疾的特点,身价和医疗险的缺口。

介于小病和重症之间的疾病,住院就诊费高达上万,也足以让普通老百姓经济上受到大创,百万医疗险不限疾病,达到门槛费就可报,加上它的特性是低价高杠杆,人手一份也不为过。

人保关爱百万医疗险,保额设计灵活,20至200万不等,给予了用户自主选择的空间,加上意外住院达到“起付线”也能赔,续保相对宽松,属于市场上较好的医疗险种之一。

太保乐享百万2018,重疾0免赔,针对罹患大病患者很人性化,从风险管理角度来说,并未将风险自留到消费者处,面向于特疾也一律能报,有它的独特地方。

不过权衡一款百万医疗险是否值得入手,需要考虑续保审核、承保细节、除外责任、创新特点、费率等多方面因素,本期主要分析两款产品在五个方面的差异。

通常来说,上医院看病就诊,极大可能产生就诊住院费用的地方有四个,是住院医疗费、特定门诊费、住院前后门诊费以及门诊手术医疗。

人保关爱百万医疗四个缺口保的很全;

但乐享百万医疗特定门诊费保的不全,其他公司一般医疗险和重疾医疗都包括特殊门诊,但是乐享百万医疗险的一般医疗和特疾医疗不包括特殊门诊,只有重疾医疗包括特殊门诊。

有时,特定门诊挂号费就好几百,如果不保,自掏腰包的费用并不低。

百万医疗险的生命周期最主要的在于“续保”,也是消费者最在意的痛点。

人保关爱百万医疗险,在续保过程中,前二年审核后,第三年不再审核,只考虑停售风险,相对比较有安全感:

太保乐享百万2018续保需要年年审核,其约定为:

虽然医疗险主合同条款白纸黑字写的续保每年审核,但投保了该百万医疗险之后,合同附加了一张【特别约定】,约定指出:“上一年理赔不影响续保”,那么,变相的意味着是可以承诺续保的,消费者需要关注后期投保是否有此类特别约定,其详情如下:

太保乐享百万在免责上对职业病、特定传染病和地方病不赔,这些很多其他公司是可以赔的:

太保乐享百万并没有将异位妊娠作为除外责任,关爱百万医疗险是将其列入了;其条款如下:

可是,太保乐享百万医疗2018不赔付的地方不少,需要留意:

(1)职业病:由于职业引起的皮肤病、接触性皮炎、苯所致白血病等等;

(2)地方病:地方性甲状腺肿、地方性氟中毒、龋齿病、克山病、大骨节病等;

(3)特定传染病:分为甲、乙、丙三类,覆盖面积很广泛,如流行性感冒、流行性腮腺炎、风疹、急性出血性结膜炎、百日咳、白喉、新生儿破伤风等等。

(1)免赔额设计:

重疾0免赔,对于需要大病患者来说,非常人性化。

乐享百万医疗就是如此,重疾0免赔,还有医药垫付功能;

但人保关爱百万医疗雷打不动,门槛费就1万,无垫付属性;

(2)特点设计:

太保乐享百万医疗2018还提供了特定疾病住院理赔报销,比较有特色;

人保关爱百万医疗并无增值特色服务。

(3)住院限制:

太保乐享百万医疗2018无住院和其他限制,赔付不受限;

人保关爱百万医疗险有两个方面值得留意:

1、等待期受限:

腺样体、疝气、扁桃体的疾病或者女性生殖器官疾病等待期是120天,其他疾病才是30天:

2、住院天数受限:

关爱百万医疗险对一般医疗金和恶性肿瘤医疗金所承担的住院费用的给付日数有限定,以180日为限:

虽然百万医疗险高保障低保费,但是两者差异还是有的:

产品点评:从医疗险最关键的两个地方来看,保障责任和续保,人保关爱百万医疗险设计没毛病,也无“硬伤”。 太保乐享百万2018版优势突出,续保审核问题也得到了较大的改善,变相地承诺续保,不过在承保细节上的不全需要关注。

父母对保险的启蒙意识,极大可能来源于为孩子购买的第一份保单。每年支出好几千的保费,一定要为宝贝挑选到心仪实用的产品,这是每个爸爸妈妈的心愿。

少儿国寿福臻享版,是中国人寿明星重疾险,少交1年保费的基础上,少儿15类特疾能额外赔,针对性够强。加上如E康悦百万医疗险的支撑,罹患血癌期间每月可补贴6000元,面向于合理且无法替代的格列卫极大可能可赔,是不少家长动心的地方,但在白血病定义上与其他公司有不同…….

人保无忧人生至尊版,具备了轻重疾多次赔,面向于血癌和老年阿尔茨海默病尤为人性化,可额外赔付。但值得留意的细节在于重症分类方面……

那么,人保和国寿都是业内的巨头公司,父母挑选哪款更好呢?本期主要分析两款产品在少儿白血病定义赔付、轻疾条约、杠杆和费率、附加医疗险组合上的差异。

保险是需要解决风险的,因此,仅仅只有重疾险是不够的,附加医疗险的组合搭配也极为重要,其作用在于:

(1)0免赔医疗险:

人保附加安心呵护住院医疗,保证续保3年,社保后报销90%合理费用,对于小病或者慢性病住院患者比较有利:

国寿附加住院医疗险长久呵护也是社保后报销90%,但是不保证续保,年年需审核:

(2)百万医疗险:

人保关爱百万医疗险对于一般医疗金和恶性肿瘤医疗金所承担的住院费用的给付日数有限定,以180日为限,在续保条款中,前二年需要审核,第三年不需要,其约定是:

相比之下,国寿如E康悦没有住院要求限制,且针对于癌症可给付每天200元补贴,每年5万元封顶,且在续保审核上非常宽松,只第一年有审核,第二年无审核:

一、轻疾保障上:

两款产品在轻疾保障上都是赔3次,赔保额20%,常见种类都覆盖,整体来说,少儿国寿福臻享版定义没有不合理,比较优秀。

相比之下,人保无忧人生至尊版在轻疾种类中存在“隐形分组”,即多个疾病只赔一个的现象,其约定是:

二、重症保障上:

少儿国寿福臻享版,非常传统,发生重疾获取理赔金后,合同结束。

人保无忧人生至尊版,虽然终身赔付3次,理论上比单次赔付的要好。但恶性肿瘤随着医疗水平的进步,五年生存率在提高,发生多次癌症或其他重疾可能性非常高,但这款产品设计上的不足在于重疾分类不科学,把高发的恶性肿瘤和其他疾病单独分成一组,影响了其他疾病的赔付:

三、其他疾病上:

(1)少儿特疾:无忧人生至尊版保12类特疾,翻倍赔付;少儿国寿福臻享版保15类特疾额外赔付保额,看下两者少儿疾病6种重叠相似的部分:

谈论一下少儿高发的白血病:

人保无忧人生至尊版是确诊即赔,其约定是:

少儿国寿福臻享版对于血癌的定义是【自体造血干细胞移植】,是指把白血病的治疗手段精确细分了,对于这类疾病,大致可以解释为:

是取幼儿患者自身骨髓、异体骨髓或脐血转输给患者,再通过自身干细胞使患者机体恢复造血功能、形成免疫力的一种治疗方法。

【自体造血干细胞移植】理赔门槛高,不如广泛定义的白血病确诊即赔来的实际。

(2)老年特疾:少儿国寿福臻享只针对孩子高发疾病赔付,无其他赔付,无忧人生至尊版还添加了6类老年特疾赔保额20%约定,比较人性化。

少儿国寿福臻享版身故赔付中规中矩,18岁前退保费,18岁后赔保额;

无忧人生至尊版,18岁之后,在保额/保费/现价取大,意味着大龄投保,可保本金不亏损,不会出现保费倒挂。

能支持30年交费的无忧人生至尊版,比只能支持19年交费的少儿国寿福臻享版在住院医疗险上(跟随着主险一起走的)保的更久,且更大的发挥保费豁免的效应。

但如果是少儿投保,买到30万保额,附加全面医疗险,价格很容易上5000多,整体交费不便宜,而少儿国寿福臻享版少交1年保费:

1、医疗险组合:人保0免赔住院医疗险安心呵护,续保好,周期3年;国寿长久呵护住院医疗险续保需要年年审核;

百万医疗险人保关爱百万医疗险,续保审核前二年有,没有特别的“硬伤”,但优势不突出;国寿如E康悦续保宽松,只有第一年有审核,且癌症住院,每日有200元的住院津贴。

2、轻疾定义:二者赔付金额上无限制,常见高发轻疾都提供,少儿国寿福臻享版轻症定义优秀,基本无瑕疵;人保无忧人生至尊版轻疾定义有种类凑数。

3、重症和其他疾病定义:少儿国寿福臻享版重症只赔1次,人保无忧人生至尊版可赔多次,但重疾分类不合理,把高发癌症和其他疾病分成一组,影响了疾病赔付。

人保无忧人生至尊版针对白血病和老年疾病赔付针对性强,少儿国寿福臻享版是【自造干细胞移植】,理赔门槛颇高,是白血病的治愈手段。

4、身故赔付:少儿国寿福臻享版成年后身价赔保额,人保无忧人生至尊版是保费、保额、现价三者取大,更有利于大龄人士投保,平平安安不发生重疾的情况下,身价保证本金安全,不会出现保费倒挂。

产品总结:人保无忧人生至尊版,整体健康保障上无“硬伤”,只是每年保费价格比较高,一些轻疾定义上的小细节需留意。

少儿国寿福臻享版,少儿阶段保障很全,加上百万医疗险比较给力,费率相比人保无忧人生至尊版要低一些,因此注重大品牌性价比方面可以考虑。

作为互联网保险中很受欢迎的多赔重疾,弘康哆啦A保性价比高自带智能核保功能,对于身体有甲状腺结节的,乙肝患者来说是福音,且轻重疾保障齐,高发疾病覆盖全,只是需要留意重疾医疗险的约定。

新华健康无忧C1是成人版是一款非常有特色终身重疾险,特定癌症叠加赔付,轻重疾保障好,在疾病种类和成人身价上都有创新,只是医疗保障存在缺口。

那么对于两款险种来说,在保障内容、特色条款以及医疗险等方面的不同之处有哪些?

一、产品基本信息了解

从轻疾上来看:

哆啦A保是轻疾分4组赔,赔2次,常见的轻疾疾病是为一组的,比如不典型的急性心肌梗塞、冠状动脉介入术是为同一组。分组的概念就是同组疾病有一种赔付后,其他同组疾病不再承担责任。

哆啦A保的轻疾赔付比例是30%,与市场主流的保持一致。

健康无忧C1的轻疾赔付是不分组赔付,疾病定义好,无凑数嫌疑,没有出现多种疾病只赔付一种的情况,因此多赔就有存在的意义,但是赔付额度20%,相对较低。

从重疾保障上看:

哆啦A保是多赔的重疾,但是分组不合理,高发癌症没有单独为一组,约定如下:

但是多次赔付间的间隔期180天,相对来说比较短,多赔重疾的间隔有在一年以上的。

健康无忧C1成人版重疾赔付是1次,意味着如果罹患重疾后,即时治愈成功后,再次投保的几率会很低,多赔重疾还是有存在的意义。

其他特色保障上:

哆啦A保重疾分组不合理性,限制了高发癌症获赔概率的提高。没有相应的保障弥补这一缺口。

健康无忧C1成人版虽然重疾是单次赔付,但是针对6类高发癌症,赔付重疾后额外赔20%,对癌症采取了多赔方针,提升了保障力度。6类重疾是指:骨癌、脑癌、胰腺癌、白血病、重大器官移植术或造血干细胞移植术和冠状动脉搭桥术。

哆啦A保在身价保障上是区分18岁前后,18岁后赔保额。

健康无忧C1成人版是18岁后赔付身价设计好,等待期内是1.1倍保费,很多重疾针对在成人后等待期内发生身故只是陪保费的。另外前十年关爱金的设置好,如果有发生重疾或身故的话,在原来保额基础上会增加20%。

哆啦A保有着明显的互联网重疾险的特征,医疗险的附加并不完整,虽然附加有重疾医疗,但是其附加重疾免赔额是主险的保额,且保1年,理赔门槛非常高。没有无免赔的住院医疗险,主要是针对小病住院报销的。

健康无忧C1成人版虽然在医疗险有无免赔医疗和百万医疗,但是各自的续保以及内容需要留意。

所搭配的住院无忧虽然可保证续保5年,但是对总合同额度有限制的。

康健华贵的百万医疗险续保上是要年年审核,且医疗保障无门诊手术费用报销这块,

1、轻疾保障:哆啦A保轻疾分组赔,赔付20%,健康无忧C1成人版轻疾疾病定义好,无凑数嫌疑。

2、重疾保障上:哆啦A保大病分组不合理,高发癌症不单独为一组,健康无忧C1是单赔重疾,但是特定癌症多赔。

3、身价保障上:哆啦A保区分18岁前后,成年后赔保额;健康无忧C1是成人后等待期内1.1倍保费,且前十年发生身故或重疾,额外增加20%。

4、附加医疗险:哆啦A保是互联网重疾,住院医疗有缺口,重疾医疗理赔门槛高。健康无忧C1的附加医疗险全,但是续保和承保内容需注意。

总结:哆啦A保是互联网重疾险,自带智能核保,方便身体异常群体投保迅速得出核保结论,性价比高,但是重疾分组不合理性以及附加医疗的缺口带来了限制。

健康无忧C1作为线下的传统重疾险,轻疾疾病定义好,特定癌症采用多赔方针,另外附加医疗险全面,只是续保和承保内容需留意。