太平福禄倍佑2017,由主险“大病保险”+附加险“两全分红保险”两部分构建而成,可保障至80或105周岁,覆盖了80类重疾,赔3次;20类轻疾,赔保额20%,不仅自带满期返还功能,且还提供分红属性。

太平福禄康瑞2018,保100类重疾,50类轻疾,轻疾赔6次,赔付比例20%,也拥有全面的轻重疾和豁免保障。

附加医疗险的作用是最能体现保险的意义,同时也能弥补重疾与社会医保的不足。作为每家大型保险公司每月理赔的“重头”, 真爱健康医疗2007续保审核不明:

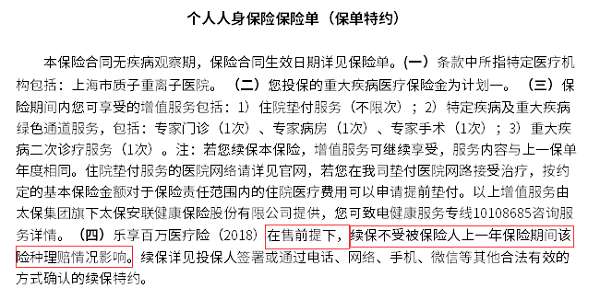

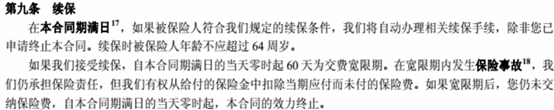

因为医疗险的续保问题是老生常谈的诟病,福禄康瑞2018附加真爱健康医疗2007,虽然覆盖了住院津贴,不保证续保,续保审核不明,其续保约定是:

那么,最怕用户患上慢性病,一旦涉及第二年的理赔,极大可能会不能续保,因此消费者健康保障存在不小的缺口。

太平福禄倍佑2017,保障至80周岁或者105岁,不仅有满期金返还,还自带分红功能属性。

太平福禄康瑞2018,保障终身,是一款承保责任较为简单的保障型重疾计划,并不具备分红与满期返还功能。

(1)轻疾:

赔付次数:福禄倍佑2017承保20类轻疾,在保障种类上并没有福禄康瑞2018保50类那么广泛,虽然覆盖种类的数量并不是重点考虑因素,但在轻症赔付次数上也总归福禄康瑞2018多赔好过福禄倍佑2017单赔。

(2)重疾:

理赔过后,再次购买重疾险难于上青天,这就有了“多赔重疾险”存在的意义,从原则上来看,太平福禄倍佑2017可大病赔3次,远强于太平福禄康瑞2018赔1次,但并不能说,太平福禄倍佑2017就没毛病。

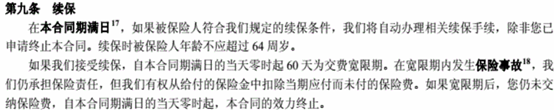

作为多赔重疾险,福禄倍佑的重疾分组并不理想,把国内高发首位的癌症并未单独列为一组,反之,与其他险种共同列在了A组。

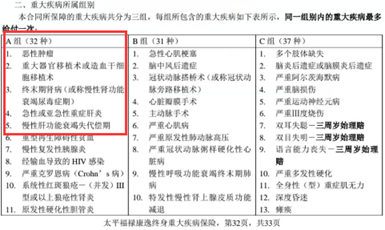

要知道,一旦患上了A组内的大病,那么A组的其他疾病种类都失效了,这种设计说明了很大程度拉高了第二次疾病理赔的门槛,实在不太人性化,其合同约定的条款分组情况如下:

保费豁免,是被保障人在某些特定的情况下,丧失工作能力时,不需再交纳余下的保费。不少主流重疾险产品,都提供了轻重疾豁免功能,太平福禄康瑞2018也是如此。

但福禄倍佑2017并没有轻疾豁免功能,这是一个“减分项”,需要额外注意。

两款产品在18岁之前的身故赔付是相同的,都是退还已交保费,但成年之后,太平福禄倍佑2017的身价保障是好过福禄康瑞的,假设投保了50万元,赔付如下:

1、福禄康瑞2018:成年之后身故赔保额,则50万元;

2、太平福禄倍佑2017:成年之后身故在已交保费、保额、现金价值三者取大,赔付款极大可能高于50万元。

福禄康瑞2018:是一款循规蹈矩的重疾险,虽然承保种类广泛,但轻疾种类覆盖上存在一定水份,详情可关注【深度分析:福禄康瑞2018】此文了解更多,因交费价格在大品牌中有一些优势,比较适合需要保障的工薪族投保。

太平福禄倍佑2017:不仅有健康保障,且大病多赔,统筹满期金返还和分红功能,满足了部分消费者“有病保病,无病养老”的心理。比较适合需要多次保障且想传承养老人群购买,它的现金价值非常高,如下图:

产品点评:公私分明的来看问题,这两款产品同出于一家保险公司,在医疗险方面都还存在着缺口,需要留意。

俗话说,“尺有所短,寸有所长”,没有完美无缺的重疾险,这两款产品同存在各自的不足和优势,如果要考虑单一的保障,选择福禄康瑞2018就足够了。若需要满期返还和传承养老功能的话,则可考虑太平福禄倍佑2017。

依托在微信九宫格【保险服务】版块中的微医保重疾险,被不少用户所重视。

但与此同时也存在许多疑惑,“为什么保费那么便宜?”“是不是值得购买呢?”

俗话说,“事物之所以存在,必然有其存在的理由”。

如同像微医保重疾险这样以“一年期消费型产品”面世的计划,优缺点都很明显,亮点在于“低保费撬动高保障”,缺陷在于“缺胳膊少腿”…….

针对大伙关注的微医保重疾险计划,围绕同类型的一年期消费型健康产品进行对比,本期产品看点:

1、微医保重疾险与同类产品比较的优缺点分析

2、一年期消费型重疾险适合人群解析

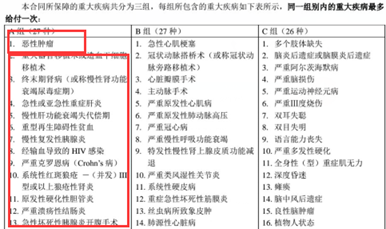

一、两款产品基本信息:

腾讯微医保重疾险,承保1年,保100类重疾赔一次,无轻症赔付、无保费豁免功能。

小雨伞华泰一年期成人重疾险,承保1年,保100类重疾赔一次,40类轻症赔保额20%、无保费豁免、身价保障功能。

一、微医保重疾险主要优势:

(1)投保年龄宽松

对于重疾险的投保年龄每家公司的规定有一定差异,但绝大多数不超过60周岁,主要在于老人投保健康保险产品,有选择就非常不错了。

微医保重疾险,年龄放宽至65周岁,比竞品华泰一年期成人重疾险更有投保年龄上的优势。

(2)低保费撬动高保障

商业保障型重疾险,往往30周岁投保30万元,保费需要好几千大洋,微医保重疾险不过二百元左右,可承保1年内的患上大病高风险,在价格上非常有竞争能力。

二、微医保重疾险弊端:

(1)不提供附加医疗险

住院医疗险理赔门槛低,通过社保报销完后,就可以再继续报销,基本0免赔,日常实用性非常强,如同肺炎住院,动辄上万元住院医疗费用,自己掏腰包,对于普罗大众来说费用并不低。

微医保重疾和华泰一年期成人重疾都隶属于“裸险”,健康保障缺口较大。

(2)身价保障为0

不难看出,互联网一年期重疾险都存在“通病”----身故保障上的价值都皆为0,这是非常大的短板。

按照常理来说,成人组成家庭,成为了家庭支柱,一旦倒塌,若没有一大笔资金支撑,极度有可能家庭在风雨中摇摇欲坠,随时支离破碎。身故赔付保额,是成年人责任与爱的表现。

(3)续保成难题

大病发生的年龄分布在40-70周岁组别,微医保重疾与华泰一年期成人重疾分别承诺依次可最长续保至100周岁和99周岁,但是透过现象看本质,具体还是要看续保合约,微医保重疾险关于“续保”是需要向保险公司提出需要申请的,意味着不保证续保。

同样,华泰一年期成人重疾险也存在这样的无法保证续保的条款,因此,或许根本覆盖不到高风险发病年龄,有可能第一年能购买,第二年停产或提高保费而停止购买,续保风险存在。

(4)无轻疾赔付

华泰一年期成人重疾险保40类轻疾,赔保额20%,同样是同类型产品,微医保重疾险却并没有轻疾赔付功能,是比较大的遗憾的。

三、适用人群解析:

这两款产品在保费上相差并不大,但关键都交费十分低廉,主要适用于以下三种人群购买:

1、高龄投保:老人投保重疾险,是一个非常尴尬的问题,要么保费倒挂,要么没有选择,这类型产品60周岁至65周岁的男性投保,10万元保额,每年需要交纳2350元,还是可以做考虑的。

2、刚步入社会人群:年轻人刚从学校毕业,并没有太多经济来源,若想有健康保障买份安心,这类型产品较为适合。

3、需要补充保额人士:在附加医疗险与重疾险都充足的情况下,如果目前保额较低,可重点关注。

儿童高发的白血病,一旦罹患,不仅孩子遭罪,住院医疗费用高达几十万,成为了不少工薪阶层无法“承受之重”,消费型少儿重疾险成为了许多宝爸宝妈的首选。

安邦旗下的和谐健康保险公司,研发了一款专门针对少儿重大病的保险--大黄蜂少儿定期重疾险,它最大的特点在于覆盖了60类少儿高发重疾,且附加特定疾病长期医疗,重疾理赔后,医疗保障权益还能继续,关键是价格还实在,但问题是健康保障上依旧存在漏洞……..

本期产品看点:

1、大黄蜂少儿定期重疾与同类产品的优势分析

2、大黄蜂少儿定期重疾险三大短板分析

一、大黄蜂与同类产品比较

大黄蜂少儿定期重疾险,出生28天至17岁的儿童都可投保,最长的承保期限为30年,保90类轻重疾,大病单赔,赔保额;轻疾赔1次,赔保额30%;

市面上消费型的重疾险很多,国华人寿旗下的“成人及儿童长期重疾险”也十分有特色,也可保30年,那么,与同类产品对比,大黄蜂有何优势呢,先看下两款产品基本信息:

一、大黄蜂少儿定期重疾主要优势:

1、交费与承保期限灵活

对比起国华人寿的成人及儿童长期重疾险,交20年保30年的固定模式,大黄蜂的保障期限与交费更灵活,最长可支持30年交费,承保期限可在20年、25年、30年内选择,更满足不同家长为孩子提供保障。

2、轻疾赔付较高

轻疾覆盖的种类在国家并没有统一的标准,因此保多保少并没有明确规定了衡量,就罹患轻症治愈费用来看,因发现的早,住院治疗费用普遍不高,不过 “赔多少”却很关键,家长为孩子投保50万,与同类竞品相比,大黄蜂少儿保险赔付还是可圈可点:

(1)国华成人及儿童长期重疾:赔保额20%,则10万元;

(2)大黄蜂少儿定期重疾:赔保额30%,则15万元;

3、附加特定长期医疗有特色

与其他互联网消费型定期重疾相比,大黄蜂增加了附加特定长期医疗险,是一个“加分项”,让产品增色不少。

这款医疗险覆盖了住院医疗费用、特定门诊费用、门诊手术费用,0免赔,针对【恶性肿瘤】、【严重脊髓灰质炎】、【重大器官移植术/造血干细胞移植】能报销。

二、大黄蜂少儿定期重疾值得留意的地方:

(1)身故保障有缺口:

成年人的身价保障,其实跟资产关系并不大,但是如何防范家庭经济支柱的人身风险十分重要,一旦家庭支柱倒下,经济来源截断,子女教育和父母赡养都成为难题。

这两款产品都最长可保30年,意味着可保至孩子成年,但条款约定身故只赔保费,并不赔保额,对于少儿成年之后,身故保障是有很大缺口的。

(2)没有住院医疗险:

这款产品“附加特定长期医疗”,但并不提供住院医疗险,这两者概念不同。

对于少儿来说,发生小病住院概率是高于大病的,但是【附加特定长期医疗】只是针对主险合同中有的少儿三类特定疾病才能报销,对于肺炎、感冒等一般疾病一律不赔付,从孩子保障角度而言,作用很有限,健康保障还是存在一定缺口。

(3)覆盖不到高发大病年龄:

据数据支撑统计,40岁-70岁的年龄是大病高发的年龄,大黄蜂少儿定期重疾险0岁投保,保30年,到30周岁,根本是覆盖不到重疾的高发阶段,且发生疾病后,难以再买到重疾险。

产品总结:大黄蜂少儿定期重疾险,承保期限灵活,且交费价格也很“诱人”,但是保障期限并不能覆盖高发大病年龄,附加特定长期医疗作用有限,成年后的身价保障也有缺陷,并不能对其产生更好的保障作用,在有条件的情况下,还是先配一款终身的重疾险更为安心。

此类消费型定期少儿保险,适合在住院医疗险和重疾险都已配置齐全的情况下,加保额进行补充。

百万医疗险一般有高免赔额,小病小痛用不上,理赔门槛高,加上可以随时停售,对于保险公司来说,不仅承保风险小,且风险可控,对于大病患者作用明显。

太平洋保险新上线的乐享百万2018款,新增了特定疾病医疗(轻疾医疗),总体额度高,保障范围比较全面,重疾无免赔,还有垫付住院费用等增值服务,这是好的一面。

但是这款医疗险续保每年审核、在特殊门诊保障设置、特定疾病种类和免责上都有些细节值得留意。本期产品分析既介绍优点,对其关键细节也会一一剖析。

先看下产品基本信息:

通过引入平安E生保和华夏医保通普惠版这两款当前比较热门的医疗险,作为参考对象,看看太保乐享百万医疗险2018款的比较优势和值得注意的细节:

一、太保乐享百万医疗2018款比较优势:

1、总体额度高

这款医疗险有一般医疗险、轻疾医疗和重疾医疗,叠加以后累计额度高达600万,算是比较高。

2、有轻疾医疗险

其他公司都是分为一般医疗和重疾医疗,而太保把一般医疗险拆分为一般医疗险和轻疾医疗,两者共免赔额,提高了医疗险额度,实质上差别不大。

3、重疾不设免赔额

发生合同约定的100类重疾,不设免赔额,相对来说降低了理赔门槛,这一点比较贴心,且还有垫付医药费功能,相应减轻负担,其条款是:

4、可以垫付医药费

对于大病患者来说,前期需要垫付大量的医药费,对于消费者来说也是不小的负担,但是太保这款产品垫付医药费,对于大病患者非常有利。

二、太保乐享百万医疗险2018值得注意的细节

1、续保每年审核

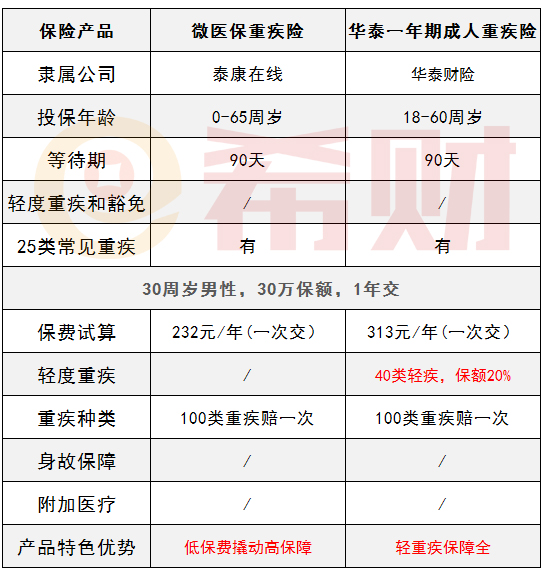

这款百万医疗险续保每年要审核,意味着消费者投保时,需要留意太保在医疗险续保审核上的规则,其条款是:

虽然医疗险主合同条款白纸黑字写的续保每年审核,但投保了该百万医疗险之后,合同附加了一张【特别约定】,约定指出:“上一年理赔不影响续保”,那么,变相的意味着是可以承诺续保的,消费者需要关注后期投保是否有此类特别约定,其详情如下:

温馨提示:一般医疗险最重要的细节在于续保,能够保证续保5年或6年的医疗险,相对于目前市场上来说都是比较好的。

2、一般医疗和特疾医疗不包括特殊门诊

其他公司一般医疗险和重疾医疗都包括特殊门诊,但是乐享百万医疗险的一般医疗和特疾医疗不包括特殊门诊,只有重疾医疗包括特殊门诊。

很多高血压、精神疾病、乙肝等属于特殊门诊疾病,但并不属于重疾,意味着看特殊门诊是不赔的,所以这款医疗险是有保障漏洞的。

3、不保职业病、特定传染病和地方病

乐享百万在免责上对职业病、特定传染病和地方病不赔,这些很多其他公司是可以赔的,其条款是:

太保乐享百万医疗2018不赔付的地方不少,需要留意:

(1)职业病:由于职业引起的皮肤病、接触性皮炎、苯所致白血病等等;

(2)地方病:地方性甲状腺肿、地方性氟中毒、龋齿病、克山病、大骨节病等;

(3)特定传染病:分为甲、乙、丙三类,覆盖面积很广泛,如流行性感冒、流行性腮腺炎、风疹、急性出血性结膜炎、百日咳、白喉、新生儿破伤风等等。

产品总结:这款医疗险虽然新款上市,但是优缺点都很突出,之前说过百万医疗险对于保险公司来说承保风险很小,最重要的是可以停售,风险可控,没有必要在续保条款和保障范围上再进行过多要求,创新是好,但是有缺陷的创新就不是利好了。

2018年截止至7月保费收入成绩情况来看,国寿不愧为“寿险老大哥”,以约3854亿傲人的成绩稳坐寿险行业的“第一把交椅”。

而新上市的国寿爱无忧专享版对比起康宁终身重疾与国寿福至尊版,价格上比这两款经典之作优惠了很多,保障不打折,这也是近年以来,中国人寿在性价比上最良心的一款重疾险了……..

更难能可贵的是特定疾病额外赔保额30%,长期意外可保至85周岁,满期返还保费,本金安全。

与国寿内部产品对比,国寿爱无忧专享版已经十分优秀了,不过与外部险企的同类型产品相比,它是否值得入手?

本期产品看点:

(1)爱无忧专享版比较优势分析

(2)爱无忧专享版与同类产品不足点解析

(3)爱无忧专享版计划书制定

一、两款产品基本信息:

“有病保病,没病养老”,是针对返本型的重疾险最好的诠释。

国寿爱无忧专享版85周岁返保费,而常青树全能版80周岁返还满期金,都是返本型的重疾险,年龄相差并不大,来看看新上市的爱无忧专享版与常青树全能版区别在哪里:

二、爱无忧专享版主要优势:

(1)费率优

众所周知,国寿康宁终身重疾、国寿福至尊版加上组合长期意外,保费轻松破万,没有最贵,只有更贵。虽然覆盖了人生两大风险,意外和疾病,但每年支出的费用的的确确并非一般家庭能够承受。

相比之下,爱无忧专享版价格平易近人,与性价比口碑极好的同类产品---常青树全能版对比,也更为优秀:

(2)特定疾病额外赔:

针对男女疾病高发率,分别对其性别上各保8类疾病,70周岁之前额外赔付保额30%,这种叠加赔付的形式,是一个“加分项”,如投保了50万元,患上了乳腺癌,赔付金额增多:

1、华夏常青树全能版:赔保额,即50万元;

2、国寿爱无忧专享版:赔保额+(女性特疾保额*30%),即50万元+15万元=65万元。

(3)意外险保的“长”:

可附加意外保障组合,保费低,保的长,这样投保特色如下:

保费低:30周岁男性保30万意外,20年交,每年570元,费率低;

保的长:可承保至85岁,还可按伤残比例赔付,意外伤残责任保额并未被被阉割。

三、爱无忧专享版值得留意的地方:

1、承保期限与返还不同

同隶属满期金返还的重大疾病计划,可两者的区别还是较大的。若30周岁男性投保50万元,分20年交费,保障与满期金大有区别:

1、华夏常青树全能版: 保终身,80周岁返还满期金(7563元/年*20年)即151260元,身故与重疾权益还能继续;

2、国寿爱无忧专享版:保85周岁,80周岁返还满期金(7170元/年*20年)即143400元,合同结束。

从交费价格来看,国寿爱无忧专享版有竞争优势,但从长远来看,常青树全能版更有特点。

2、轻疾赔付与细节不同

华夏常青树全能版采取的是轻疾多赔,赔保额25%;比国寿爱无忧专享版单赔且赔保额20%显然更有说服力。

3、附加住院医疗险不够给力

国寿的这款呵护长期住院医疗已经作出了详细说明,主要缺陷有2点:

其一:按保额来销售,买的1万保额,就是每年总共1万额度,额度不高;

其二:遇上慢性病,第二年不一定续保。

在《对比:平安医疗险和国寿医疗险》文中,已经很好阐述了。那么,意味着遇上大病住院或者慢性病,消费者还需掏一部分钱,健康保障有缺口。

4、比较常规:

目前来说,国寿爱无忧专享版属于单次赔付的重疾险,虽然也是可以一次性给付,但投保重疾险中有癌症单独赔多次,间隔3年还能再赔一次,实际意义更高。

备注:长久呵护住院费用补偿+如E康悦百万医疗险,前者主要抵御小病小疼住院费用,后者百万医疗险主要对大病进行补充。

产品点评:总的来说,国寿爱无忧专享版,虽然轻疾赔付的不多,但并不作为重点考虑范畴。

且这款产品在特色与费率上进行了一定的大幅度地设计,加上满期金返还与意外组合投保,人生意外和重疾风险全覆盖,非常全面。另外有国寿这款“金子招牌”坐镇,是一款老少皆宜的重疾产品。

中国人寿是央企,依托于国有骨干金融保险企业的“金字招牌“,可谓是保险领域内的擎天柱石,不仅有组合投保特色鲜明的国寿福至尊版,也有最新上线层叠赔付的国寿富佑人生终身重疾险。

叠加赔付型重疾计划对于部分需要多重保障的消费者来说,有着极大的诱惑力,今天分析的新品国寿富佑人生终身重疾,可依照男性、女性、少儿三类人群高发疾病,在重疾赔付的基础上,再次额外给付保额40%,保障更全面。

通过同样具有层叠赔付功能的百年人寿优选护身福相比,看看国寿富佑人生终身重疾险有哪些优势与不足。

一、富佑人生终身重疾险与同类产品对比优势

选择对比的对象是同样拥有特定疾病额外赔的优选护身福,同样都是70周岁前额外赔保额比例,先来看看两款产品基本信息:

(1)特定疾病赔付更多更细:

百年人寿优选护身福:成年男性特定疾病保5类,女性保8类,赔付保额30%;

国寿富佑人生终身重疾:成年男性、女性、少儿高发疾病各保8类,小计24类,赔保额40%;

在特定赔付细节与比例上,国寿富佑人生终身重疾险明显高于百年人寿优选护身福,特别适合少儿投保,在儿童高发的白血病上做到了“确诊即赔”。

(2)附加医疗险保障更全:

百年人寿优选护身福并不能提供附加住院医疗险,虽然国寿的呵护长期住院医疗险不保证续保,但说句“话糙理不糙”的原则而言,有总比没有好。

另外国寿百万医疗险如E康瑞,第一年需审核外,第二年可正常续保,并不需要审核,加上中国人寿是国企,实力强劲,被保人在一定程度上是可以做到健康保障无缝连接的。

二、国寿富佑人生值得留意的地方:

(1)杠杆原理运用不好:

“低保费撬动高保障”,简称为“杠杆原理”,用每年最少的资金获取同样的保障,对于消费者权益来说,更为有利。

国寿富佑人生能提供20年交费,百年优选护身福最长可选交至65周岁在同样的保额前提下,国寿富佑人生不仅杠杆原理不好,且费率高,对比详情如下:

(2)轻疾不采取多赔:

相对于目前主流重疾险来说,轻疾都采取多赔政策,且不说赔付比例朝保额30%靠拢,但国寿富佑人生30类轻疾赔一次,多少还是跟不上潮流。

产品点评:老百姓够买健康保险产品,最看中两点,第一点是“大小病一律能赔”,第二点是患上大病“赔的越多越好”,综合两个方面的因素来看,国寿附加住院医疗虽然有瑕疵,但是百万医疗险如E康瑞+国寿富佑人生终身重疾险,可以实现被保人健康风险并无太大缺口,而且少儿高发的白血病上,确诊即叠加赔,非常适合少儿投保、且有着品牌溢价感较强需要层叠保障的人士选择。

华夏常青树多倍版,保35类轻症,赔3次,赔保额30%;承保100类重疾,分5组,赔6次,首次赔付在保费/基本保额/现金价值取大;

保20类中症种类,赔2次,赔保额50%,可以说这款产品是非常典型多层赔付重疾险,在同类主流产品中,有一定的价格优势。

华夏常青树少儿版,提供150类轻重疾保障,轻症赔3次,赔保额30%,覆盖了少儿特定疾病25类,能获取2倍保额。

为孩子投保,十分关注的点则是投保人豁免。

众所周知,儿童是没有交保费能力的,投保人为父母,假设家长出现了某些特定的情况(如身故、轻疾、重疾、失能),是可豁免孩童保单保费,是一个人性化的举动。

许多健康保险产品,在投保人豁免权益里“缺胳膊少腿”,要么少了身故,要么少了失能,这款两款产品【投保人豁免】都非常全,都适合宝爸宝妈为小孩投保。

常青树多倍版和少儿版,成年后的身故与重疾,都规定在保费、保额、现金价值三者取大。

那么,意味着有可能保费大于保额的情况,但不论出现那种情况下,可以赔保费,

消费者投保都能“保本”,本金十分安全。

所谓的“保障都齐全”,并不单单指重疾险覆盖的疾病种类,就算设计独特和赔付功能再完善的重疾计划,如果单独销售的话,也只能称之为“半裸险”,没有全面的医疗险作为支撑,小病小疼等一律不赔。

华夏附加住院医疗险2014,保证续保5年,加上富有特色的医保通百万医疗险,前者0免赔,可保小病小疼与慢性病,并不需要担心第二年不能拒保,小病痛住院有保障。百万医疗险作为重疾险的补充,使用户保障无缺口。

常青树多倍版是保障上非常全面的重疾险,覆盖了轻重中症,且重疾多赔,毋庸置疑,比常青树少儿版2018单赔要好。

常青树多倍版:将过去15类轻疾(赔30%)划入中度重疾(赔50%),变相的提高了部分轻疾赔付比例,中症与重疾病种相互对应,那么极有可能发生中疾理赔过后,罹患重疾还能再次赔付,降低了理赔门槛,实现多赔。

少儿常青树2018:虽然没有中症保障,但针对幼儿高发的25类特定疾病,如手足口病、严重哮喘、川崎病等等,采取的“翻倍赔保额”的方式,假设父母为孩子投保50万,罹患儿童高频率出现的白血病后,“确诊即赔”100万元,其条款约定如下:

常青树多倍版:这款产品有三个优势,首先,覆盖了多层保障;其次,把之前轻症划分到中症保障上,因此轻疾赔付比例拉高;最后,中症与重疾病种一一对应,有可能赔付完中症,又能赔重疾。

非常适合偏爱多次赔付,或者担心发生慢性病或疾病理赔过后,难以再买健康产品的人群购买。

少儿常青树2018:儿童阶段的疾病保障非常齐全,25类特疾病翻倍赔付,加之年龄限制,17岁之前购买。非常适合父母为孩子投保。

产品点评:华夏常青树系列研发的这两款产品,各有千秋,在产品的承保细节上都平分秋色,在两款健康保险定价相差不大的情况下,优势都十分突出。

常青树多倍版,成人想要买保障就选这款多倍版,重疾多次赔,中度重疾变相增加了轻疾赔付比例,整体性价比很高。

少儿常青树2018,这款产品在少儿保障形态上堪称“全能”,25种高发特疾是针对儿童的,保障与诚意都足,如果孩童较小,父母可将此款做重点关注,当步入成年之后,可追加常青树多倍版获取更全面的保障。

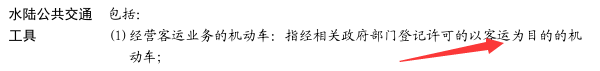

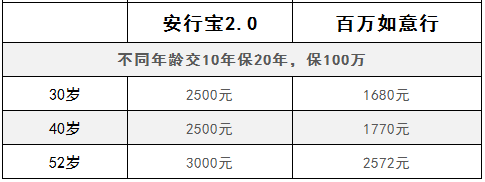

国寿百万如意行,投保年龄18-60岁,可以保20年或30年,最长可以保至80岁,保日常一般意外,自驾、公务车等;

太保安行宝2.0,投保年龄18-60周岁,可以保20年或30年,最长可以保至80岁,保日常一般意外,自驾、公共交通,还有自然灾害等。

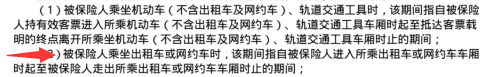

国寿百万如意行只是保常见的一般意外、自驾、公务车、客运交通等,但是客运车涵盖当前流行的网约车、出租车,其条款是:

太保的安行宝2.0保障范围更广,不仅保一般交通,还涵盖了8类自然灾害和电梯意外,保障范围更广,但是网约车是否能赔,没有明确说明,其规定是:

整体上看,同样保额情况下,安行宝保障范围广,价格要贵一点,而百万如意行范围相对要窄一点,价格要便宜。

太保安行宝2.0,可以承保100万-500万之间,保额可高可低,可以适应不同人群需要,灵活性和适应性要强一点,尤其是想要买高保额客户。

百万如意行针对一般交通只能保100万,航空意外200万,但是航空意外可能性比较小,一般就是保100万,不能买的更高。

产品总结:对于想要买更高保额,保障范围更广,交费能力比较强的客户来说,安行宝2.0增强版可能更适合;国寿百万如意行交费价格便宜,一般交通都能保,具有一定性价比优势。

近年来,随着国家政策的大力支持,保险业发展迅猛, “保险姓保”,“买保险就是买保障”等保险观念开始深入人心,保险作为风险管理工具的本质得到认可。在保障型产品流行的当下,回头看分红险,很多人马上觉得分红险,价格贵、保障有限、收益短期内不明显,怎么看好像都是坑,真的如此么?

本期话题围绕分红险分析:

1、分红险产生的历史背景

2、分红险的常见特点

3、分红险常见的那些注意点

一、分红险产品的历史背景

人们常说存在即是合理,那分红险为啥会存在?

在上世纪末,保险在绝大多数居民眼中都是陌生事物,甚至被认为是骗子,那个时候居民存款利率很高,老百姓并不富裕,此时对于保险公司来说,大谈保障有多好,不要说二十年前的老百姓,就是今天还有不少人根本不认同,只知道交多少钱,以后拿回多钱,注重收益。

保险公司推出分红年金保险,迎合了老百姓需要,每年有分红,可以不断返还生存金,平时还有一定保障,分红险扮演的是一个敲门砖和启蒙老师的角色,让很多人接触保险。

当保险公司确实按照合同约定给了分红,按时返还生存金,加深了老百姓对保险的信任,分红险附加的医疗险和意外险,在老百姓发生事故时获得理赔,让老百姓慢慢了解保险作用。

二、分红险的常见分类和特点

分红险一般有两种类型。

一是分红理财产品,不谈保障,注重收益,像各大公司的开门红理财产品,每年有分红,固定返还,现金价值高,交费期限短,回本快。

主要作用:作为教育和养老补充。

二是分红保障产品,这种产品占了绝大多数。像过去的平安鸿利、当前的太保金佑人生、太平福禄倍至、平安的鑫利、鑫盛等。这类产品主险每年有分红,现金价值比较高,但是回本远没有理财产品快。

主要目的:买附加重疾、附加住院医疗和意外保障,很多公司最好的医疗险是不单独卖的,必须买一个主险。

分红险附加医疗或重疾的好处在于:不管医疗险报销多少,随着主险分红和现金价值累计,消费者以后可以拿回交的钱,甚至有一定收益,可以补充养老,日常有医疗险和重疾保障;而保险公司保费规模增加,可以把医疗险条款定的更好,消费者和保险公司实现双赢。

三、买分红险常见的注意点

1、谨慎买分红裸险

除非重疾险、医疗险、意外险都已经买齐,只需要考虑未来养老问题,这个时候买个分红险裸险,不附加任何保障是可以的,其他情况下可以考虑附加一定的保障,保险的本质是保障,这一点对分红险依然适用。

2、考虑交费金额

如果交费能力强,买个交费金额高的分红理财产品,自然可以,但是如果交费能力不强,保障也还没有买,此时买分红险,既不能做教育养老,有不能解决保障问题。

3、理性看待分红险收益

分红是根据保险公司经营状况来的,有时高有时低,一般业务员计划书中对分红收益会按照低档、中档和高档来划分,消费者谨防业务员拿高档收益来误导消费者。

消费者需要留意的是生存总利益,生存总利益:累计分红+累计生存金+现金价值,可以反映这一年如果退钱,总共可以退回多少,但是很多公司并不对外公布现金价值,外人是无法看到总收益的。

总结:分红险的产品有其历史背景,时至今日,在启迪人们了解保险方面,仍然在发挥余热,关键是日常用好它。

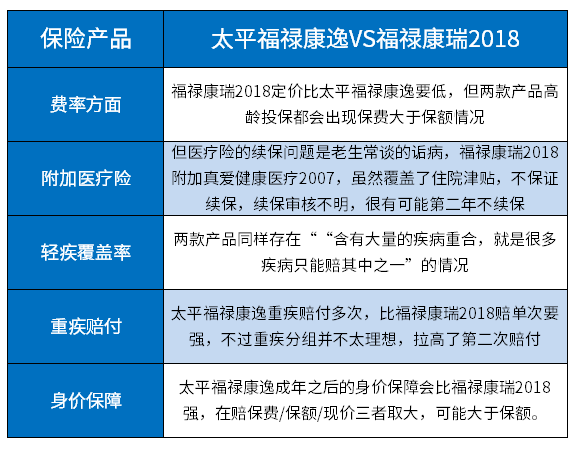

太平福禄康逸,保150类轻重疾,重症赔付3次,分3组,轻疾赔保额20%,赔3次;

太平福禄康瑞2018,保150类轻重疾,重疾赔付1次赔保额,轻疾赔保额20%,赔6次;

市场上保险代理人推销保险时,通常都不会以单纯的“裸险”演示给消费者,目的十分简单,小病小疼没有达到理赔标准,住院一律不赔,顾客的体验感会很糟糕,因此,0免赔的附加住院医疗险就很关键了。

福禄康瑞2018附加真爱健康医疗2007,虽然覆盖了住院津贴,但不保证续保,续保审核不明,假设发生了【糖尿并慢性肾炎】,第一年报销没毛病,可到了第二年极大可能拒保,其约定是:

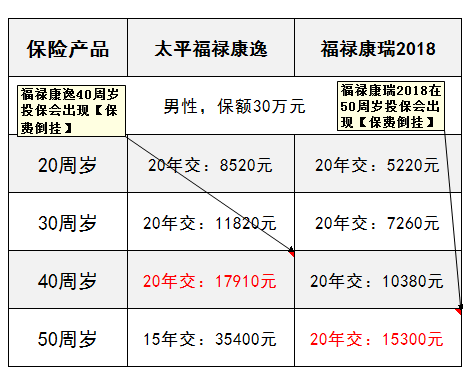

多赔重疾险大多数情况下比单赔贵,是因为保险公司承担的风险要更大,但是这可以理解的,虽然福禄康瑞2018在定价上十分有吸引力,性价比高,但与太平福禄康逸一样,大龄投保的话,会出现保费倒挂的现象(注释:保费大于保额),详情如下:

轻症种类和定义无统一规范,这个每家企业有差异,属于正常情况,但是“含有大量的疾病重合,就是很多疾病只能赔其中之一,”而两款产品同样存在这样的问题,就需要额外留意了:

譬如:

又例如:

由于太平福禄康逸大病多赔,因此比福禄康瑞2018单赔在保障上会要更好,定价要贵出不少,这是毋庸置疑的。

不过,太平福禄康逸大病分组状况并不理想,针对高发的恶性肿瘤,并未单独归纳为一组,实属不足,大大的提高了第二次理赔门槛,其约定是:

两款产品在18岁之前的身故保障是同样的,但假设50周岁男性投保了30万保额,分15/20年交,在85周岁时身故,两者赔付有区别:

1、福禄康瑞2018: 赔保额,则30万元,但保费交纳了15300元*20年=306000元,保费高于保额,顾客会存在亏损。

2、太平福禄康逸:赔保费/保额/现价三者取大,保费交纳了35400元/年*15年=531000元,很有可能赔保费,大于保额30万元,平平安安退本金。

产品点评:福禄康瑞2018与福禄康逸虽然在轻疾定义上存在疾病重复,但本身来说,轻疾治愈费用较低,可不作考虑。

作为国企,太平人寿旗下的福禄康瑞2018,大龄投保是会出现保费倒挂的现象,但综合来说,在与大品牌同类产品比较里,定价偏低,承保范围广泛,还是值得年轻一族需要健康保障的人士考虑。