最近一位消费者就一位客户带病投保相关问题来咨询,现就相关问题回复如下:

提问问题:客户夫妻,男女50多岁,生命人寿各买重疾+百万医疗,保费2万多,合同未下,男客户办理特病证:三高+糖尿病,另有用途,客户均无住院记录,男客户几年前检查有轻度三高,告之某公司业务员,但业务员未如实告之,客户不放心,经我司业务员对比,目前客户想犹豫期退保买我司同类产品。 1、如何协助客户办理退保? 2、如何规避客户投保风险? 3如何规避业务员风险?

现答复如下:

1、办理特病证,必须向当地医保部门提供病史资料,才能够办的下来,能够拿到特病证,说明已经有比较严重的过往病史,业务员不如实告知,属于利令智昏。

2、退保一般是等保单下来以后,犹豫期内拿保单去柜面办理退保,这是一般流程,如果快要到犹豫期满,保单还未下来,直接带身份证去柜面说明,避免过了犹豫期退保,造成经济损失,退保以后可以补充资料,按照真实情况如实告知投保。

3、任何时候买保险,按照正规流程投保,买全附加住院医疗险(有好的医疗险,无免赔,无论大病小病就是赔多与赔少的问题,不是赔与不赔,极大减少纠纷)和百万医疗险,过往病史如实告知,按时交费,发生事故先与服务人员联系,可以规避绝大多数投保风险。

4、规避业务员风险:最简单的方法就是找从业两三年以上员工,老业务员想在行业长期发展,不敢轻易隐瞒客户病史,不按流程投保,也不敢卖半裸险(如只卖重疾,不附加医疗险,意味着日常小病一律不赔),这些都是定时炸弹,一旦出问题,就会断送在客户群中的信任,也会被公司处罚。

对于消费者来说,不要追着业务员要礼品,要返佣,业务员要是赚不到钱,如何在行业生存,如何真正去为消费者做好保障计划,业务员付出脑力劳动,为消费者做保障规划和后续服务,向国家纳税,拿佣金合情合理合法。

在国内,中外合资保险公司有28家,但占据市场整体份额不到10%,而依据去年整体保费收入情况来看,工银安盛人寿业绩独占鳌头,稳坐了中外合资保险企业的“头把交椅”。

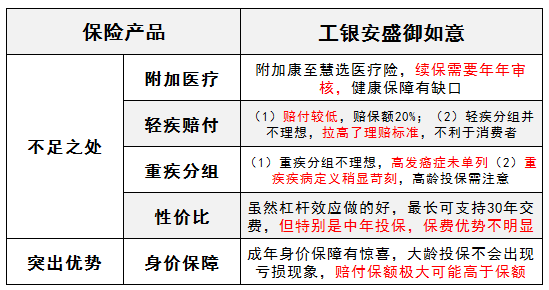

旗下研发的御如意,承保疾病全面,提供了轻疾,重疾多赔,轻症保费豁免的权益,符合主流重疾险的标配,但与同质产品比,保费不算低,在重疾条款定义与轻症覆盖种类上,与其他公司略有不同………

那么,“洋保险”是否符合中国消费者?本期产品看点:

1、工银安盛御如意重疾定义与同类产品区别分析

2、产品优缺点总结解析

一、与同类产品比较分析

工银安盛御如意保障计划是第一款多赔的重疾险产品,保终身,可最长30年交费,与网红弘康人寿哆啦A保重疾险形态上相似;

那么,哪款更适合国内消费者一些呢,它的优缺点在哪里?我们来看看两款产品信息:

一、主要短板分析:

1、每年保费不算低:

工银安盛御如意和弘康人寿哆啦A保有一个“共同点”,则是两款产品的杠杆效应都做的极好,可提供30年交费,每年用最少的保费撬动最高的保障,不过两者交费价格还是细微差距的:

如图所示,比起哆啦A保,御如意虽然杠杆效应做的好,但并不意味着交费低,与同类产品比,特别是中年投保,差距较为明显。

2、轻重疾定义与赔付不同:

轻疾方面:

御如意轻症保33类,还分4组,每次间隔为180天,轻疾分组的现象,对于很多主流产品来说,已经不复存在了,合理的分组有助于多次理赔,但不理想的分组,往往提高了理赔门槛。

分组并不理想:这款重疾险,把【移植、切除类的手术】和【极早期恶性肿瘤和恶性病变】放在了一组,需要额外留意,早期癌症获取了赔付后,这组其他种类将全部失效,不能再次获取理赔金。

赔付较低:目前不少覆盖轻疾的重疾计划,在轻症赔付比例上都往保额30%方向靠拢,但此款产品,只赔付保额20%,也属于一大短板。

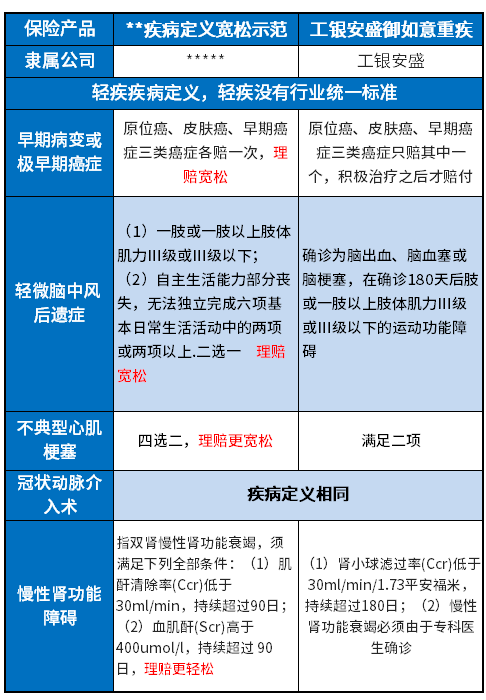

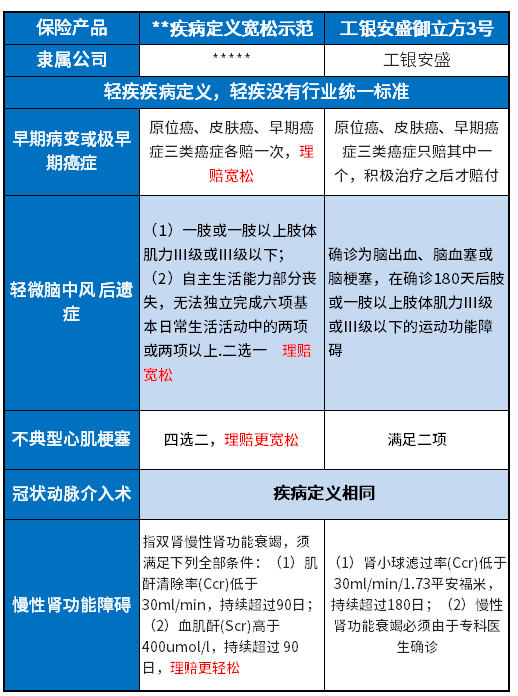

高发轻疾赔付门槛高:虽然轻疾在行业内没有统一标准,但是依据重疾赔付最多6类相对应的轻疾来看,御如意在【早期病变或极早期癌症】【轻微脑中风后遗症】【不典型心肌梗塞】【慢性肾功能障碍(尿毒症的保障)】都比同类产品的疾病定义要高,那么理赔不是看疾病名称,而是疾病定义。

所以高发轻疾定义宽松,理赔门槛低,这样的产品性价比更高,疾病定义考验医学知识和保险专业知识,详见:

重疾方面:

重疾定义不同:众所周知,【帕金森病】和【阿尔茨海默病】都属于老人病,没有时间限制的是最好的;

而对这两类疾病,工银安盛的御如意对于两种老年病,都是70岁后免责,这就需额外留意。

分组也不合理:国内高发大病是“癌症”,也俗称“恶性肿瘤”,把恶性肿瘤单独分一组,是最理想的分组方式,国寿康宁至尊版等诸多热门的产品都把癌症单拧为一组,可御如意并未这样做,不能体现多赔的意义。

3、附加医疗险有缺口:

附加长期住院医疗险的实用性,在这里就不过多累赘了,每次评测产品都有提及;

总体概况为,重疾受条款限制,疾病理赔门槛非常高,但住院医疗险无门槛,投保了意外住院和生病住院都可报销,用户体验极好。

工银安盛的康至惠选医疗,最高保额10万,但不保证续保,这就意味着身体健康还好,一旦遇上了同类疾病,年年需住院的话,第二年极大可能不再续保,消费者健康保障有漏洞。

二、主要优势分析:

身故保障有亮点:针对于同类产品,在身价保障上往往都是18岁之前退保费,成年之后退保费,不过此款计划则是成年以后出现身故,在基本保额和保费两者取大,意味着大龄投保不会出现亏损现象,极大可能保费大于保额的状况。

三、产品点评:

工银安盛御如意计划,成年之后身价保障有惊喜,有利于高龄投保,但小毛病也是一大堆;

常言道:“产品本身没有好坏,合适才是王道。”不足与亮点,用户自己斟酌:

中国人保成立时间与新中国等长,历史悠久,底蕴深厚,其财产险市场占有率高,服务广受好评,旗下人保寿险公司成立于2005年,有过人保福、无忧人生等知名产品。

无忧人生至尊版是人保寿险最新热门重疾险,具有疾病保障范围广、轻重疾多次赔付,特定年龄疾病加量赔付特点,即少儿重疾双倍赔,老年疾病额外赔,交费价格自然不便宜。

本期产品分析,通过引入条款相似同类产品作为参照,看这款老少皆宜的重疾险在轻重疾保障、疾病定义、保费豁免、交费价格方面的比较优势和值得注意的细节。

先看产品基本信息:

选择的参考对象是新华多倍保成人版,这款产品也有重疾分组多次赔,也有加量赔付特点,具有明显的参考价值,具体如下:

通过对比看到:

1、轻疾赔付不占用保额

人保无忧人生至尊版轻疾赔付后,不影响身故或重疾赔付,是额外赔,跟当前的主流产品一致,像新华的多倍保轻疾和重疾共保额,轻疾赔付后,再赔重疾要减去已赔保额。

2、疾病病种比较优秀

轻疾包括常见的轻微脑中风、不典型心肌梗塞、冠状动脉介入等,

少儿特定重疾额外赔基本保额,相当于双倍赔,且涵盖少儿第一大高发重疾白血病等。

老年重疾60岁后额外赔保额20%,涵盖像阿尔茨海默病、帕金森病等。

而疾病定义除了保险业协会所说的25类重疾,其他疾病定义各家公司宽松不一,没必要纠结。

3、附加医疗险保证续保3年

各家公司附加医疗险无免赔,日常用的最多,有附加医疗险,无论大病小病,都可以赔一部分,日常实用性很强,其续保条款是:

4、身故赔付保费不倒挂

这款产品身故赔的是保费、保额、现金价值三者,大龄投保不会亏,大龄投保,可能累计交费交了40万,保额只有35万,这种情况下,赔保额显然不划算,赔其中较大者更好,其条款是:

值得注意的细节:

1、投保人无轻疾豁免

这款产品虽然有被保人轻疾豁免,但是如果是夫妻互保或父母给孩子投保,是没有投保人豁免的,值得留意。

2、重疾分组不合理、间隔时间长

在所有重疾中,癌症随着医学进步,五年生存率在提高,发生多次癌症或其他重疾可能性非常高,像新华多倍保、国寿康宁至尊结合国情,都将癌症单独分组,可以赔多次,其他疾病分组多次赔。

A、无忧人生至尊版将癌症与其他重疾放在一起,这种分组实际意义并不大,只能说能多次赔,比只能赔一次的重疾险稍好。此外这款产品重疾之间间隔365天,很多公司间隔180天,相对来说稍严

B、少儿特定重疾只保到18岁,很多其他公司可以保到22岁甚至25岁。

3、轻疾存在隐形分组

疾病种类并不实际,在轻疾里“不典型心机梗塞”和“冠状动脉搭桥手术”只能二赔一,就是赔了不典型心机梗塞的话,就不能赔冠状动脉搭桥手术,很多产品对于轻疾种类都很实际,种类没有凑数嫌疑,譬如国寿福庆典版、泰康惠健康等等。

4、交费价格不便宜

这款产品如果是少儿投保,买到30万保额,附加全面医疗险,价格很容易上5000,成人30岁以后,基本交费上万,整体上不是很便宜。

产品总结:人保无忧人生至尊版这款产品,从整体上看,并没有什么大的缺陷或陷阱,只是价格比较高,一些小细节值得留意,如果交费能力强,那这款产品还是具有不俗的吸引力。

在满园春色形态各异的健康保险产品中,“叠加赔付的重疾险”素来是有较强的市场区分度的;“加量不加价”产品让消费者选择重疾时多了一层考虑。

百年人寿优选护身福不仅秉承了“恶性肿瘤额外赔付保额”的长处,且杠杆比例做的极好,以小博大的做法获取不少用户的关注;

但仅仅只是“半裸险”,健康保障还是存在一定漏洞,且轻疾并未向主流产品靠拢,分组并不讨喜………

今日产品评测看点:

1、百年人寿优选护身福轻疾分组解析

2、百年人寿优选护身福与同类产品优缺点比较

一、百年人寿优选护身福与同类产品比较

擅长把“额外赔付”重疾险做的出彩的险企,莫过于新华人寿。

旗下的健康无忧C1成人版是该公司的“明星产品”,叠加赔付的方式与百年人寿优选护身福有着异曲同工之意。那么,它有何魅力呢?先来看看两款产品基本信息:

1、百年人寿优选护身福优势:

(1)保单杠杆功能好:

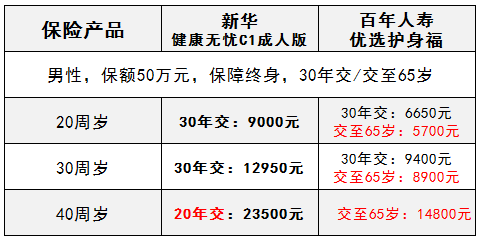

杠杆原理最常见运用于小额资金放大倍数进行投资,该款产品最长交费可交至65岁;

意味着用每年最少的成本获取同样的保障,比健康无忧C1只提供30年交费的情况做的更好:

(2)额外赔付保额比例高:

两款产品在额外赔付上,可谓是不分伯仲,新华健康无忧C1还提供了”前十年关爱金”额外赔,采用的特定疾病保6类,赔保额比例20%;

但对于优选护身福来讲,在高发的特定恶性肿瘤前,赔付金额更多:

▲男性,保额50万元,患上特疾,赔付如下:

新华健康无忧C1:赔保额20%,则10万元;

百年人寿优选护身福:赔保额30%,则15万元。

(3)未成年有一定身价保障:

对于大多数重疾来说,18岁之前少儿的身价保障往往受制于保监会的规定,赔付金额不高,常见是赔保费,但此款计划18岁之前,身故是2倍保费,是有一定身价保障的。

2、百年人寿优选护身福主漏洞分析:

(1)轻疾分组:

原则上来说,同样理赔次数基础上,“不分组的比分组的好,分组多的比分组少的好,高发疾病分散的比集中的好。”

市场上第一阶梯重疾险,如华夏常青树多倍版、太保金诺人生2018、太平福禄康瑞2018在轻疾多次赔付上,并未分组。但此款计划将轻症分了5组,比起不分组产品,还是存在不足。

(2)无附加住院医疗险:

上一年度发生理赔,极有可能影响次年续保,保额不够,都是附加住院医疗险的弊端,但好过于无附加医疗险。

毕竟发生如同严重肺炎住院,治疗费用轻松上万,对于工薪阶层家庭来说,开销也不小,优秀的重疾险单独销售也是“半裸险”;

不附加住院医疗意味着日常小病住院一律不赔,重疾达不到条款标准也不赔,非常容易让客户对保险失去信心。

百年人寿优选护身福就存在这样的问题……健康保障有BUG……

(3)比较常规:

目前来说,单次赔付的重疾险虽然也是可以一次性给付,但投保重疾险中有癌症单独赔多次,间隔3年还能再赔一次,实际意义更高。

产品点评:整体来说,百年人寿优选护身福最核心的亮点在于保单杠杆效应做的极好,但轻疾分组,无附加住院医疗险支撑的情况下,产品显然黯然失色不少。

在健康保险产品逐渐完善的今天,重疾险几乎成为了有需求人士的标配,保障内容也成单次赔付到了多次赔;近一二年来,中疾的添加,让健康产品更具多样性,消费者的选择也愈发广泛了。

康倍保是百年人寿的畅销产品。它采取了轻重疾多次赔付,且重疾赔付保额会增长的宗旨;

特色的推出也别具一格,在国内保险领域并不是特别常见,杠杆效应也做的寥寥可数,十分有卖点,不过分组却不太如人意…….

买保险需要“知己知彼”,结合用户自身需求才能选择到物超所值的产品;

那么,百年人寿康倍保是否值得购买?今日看点:

1、百年人寿康倍保与同类产品分析比较

2、康倍保重疾分组缺陷解析

3、优缺点总结

一、康倍保与同类产品分析比较

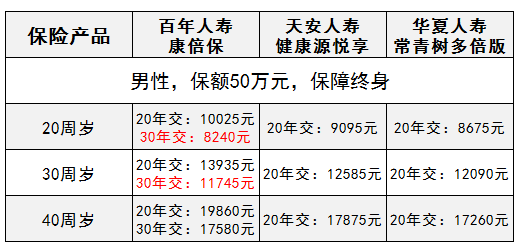

百年人寿康倍保增加了中症保障,且提供了轻重疾多层赔付,市场上较为相似的同类产品分别有华夏常青树多倍版、天安健康源悦享重疾,在同质产品里,康倍保究竟有何优势呢?先来看看三款产品基本信息:

一、康倍保与同类产品对比优势分析:

(1)保单杠杆比例较好

保单杠杆简单点来说则是保费与保额比,也是权衡一款产品性价比的重要因素,倍数越高,保障的性价比显然也越强。

每年发生健康风险概率比较大的事情,投资最少的钱,保障尽可能做到最高,是明智之举,在保额相同的情况下,百年康倍保最长支持30年交费,比起同类产品,亮点还是有的:

(2)轻重疾赔付比例高:

在用户心中,多次赔付的重疾保险最关键的两点可以归纳于“第二次能不能赔”和“能赔多少”;先来说一说“赔多少”,百年康倍保做的也能称之为“翘楚”,客户投保了50万元保额,分20年交:

百年人寿康倍保:

保35类轻症,不分组,赔3次,赔付依次递增,分别是赔保额30%、35%、40%,则赔15万元、17.5万元、20万元。

保100类重疾,赔3次分4组,赔基本保额、赔保额1.5倍和2.5倍,意味着到依次赔付金额为50万元、75万元、125万元。

从性价比来看,百年人寿康倍保比起同类产品,非常有特点,不仅杠杆运用的好,且价格在多次赔付中也能接受,更为重要的是赔付金额非常高,有自己独特的优势,值得点赞!

二、康倍保重疾分组缺陷解析

(1)重疾分组有缺陷

“能赔多少”,百年人寿康倍保做的非常极致了,特色鲜明。但在“能不能赔”上,相信有不少消费者十分感兴趣,我们为此来分析一下:

康倍保保额增加优势显著,但第二次是否那么轻易容易赔呢?其实,主要点归纳于分组,众所周知,假设**先生罹患了A 组内重疾,赔付过后,A组病种全部失效,把恶性肿瘤单独列为一组。那么,可以说这样的重疾分组体现了保险公司的诚意。

但康倍保做的不太好,恶性肿瘤并未单独分为一组,且还把保监会规定的6种覆盖率高达90%病种;如重大器官移植术、终末期肾病和癌症都归纳为A组,大大提升了第二次的理赔门槛。

(2)无附加长期医疗险

再有特色的重疾险,假设没有附加住院医疗险的匹配,也只能称之为“半裸险”;

附加住院医疗险是险企每月的理赔大头,基本无免赔,无论小病大病是赔多少问题,不如重疾那样严苛,是赔付与否的问题,康倍保无长期附加医疗险,其实是很大短板,消费者健康保障有缺口。

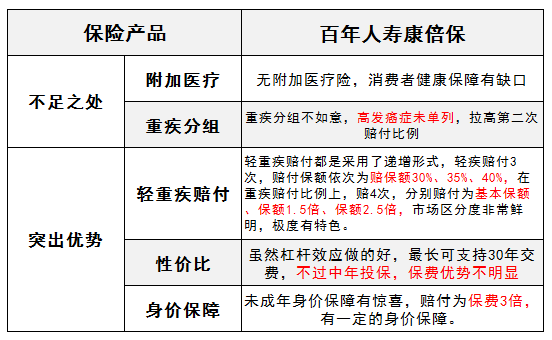

三、产品优缺点总结:

为了更好的了解这款产品,短板与优势的更好体现,为此梳理了几个要素,以供参考:

产品点评:百年人寿的健康产品,如优选护身福、康惠保、康倍保等,都有二个共同的优势。

其一,支持30年交费,不仅缓解了用户交费压力,且起到以小博大的作用,值得其他保险公司效仿。

其二,能赔多少是消费者最关心的点,在这个方面,赔付比例百年人寿做的相当卓越了。

但短板也需要注意,康惠保重疾险虽然是多赔健康产品,但恶性肿瘤并未单独分组,极大的拉高了第二次赔付的门槛,加上无附加住院医疗险,用户健康保障有漏洞。

养老是每个人的刚性需求,过去是养儿防老,可现在年轻人肩负房贷、子女教育等自顾不暇,养老还是要靠自己。在社保养老之外补充一份商业养老保险,成为不少人的选择。

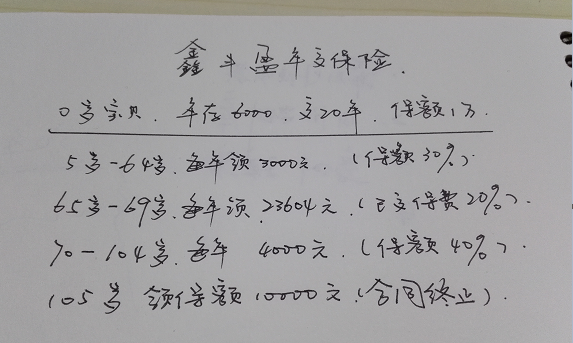

工银安盛人寿的鑫丰盈年金保险保险利益非常确定,交了多少钱,可以马上算出未来每年领多少钱,以法律合同的形式规定下来,安全性没问题,关键是收益跟同类产品相比到底处于什么水平呢?

本期产品分析:

鑫丰赢主要优点、细节缺陷和收益情况分析

先看下产品基本信息:

拿当前比较热门的华夏福临门少儿版作为参考对象,福临门也不分红,保险利益也比较确定,看下产品信息:

通过对比:

一、鑫丰盈年金保险主要优势

其优势就是保险利益确定,一旦交费金额确定、保额随之确定,后续返还金额也就确定,无论是0岁投保,还是30岁投保,后续每年领多少钱,非常清晰的展现出来,如下:

二、鑫丰盈细节缺陷分析

1、身故赔付

主流的年金保险身故赔付都是保费和现金价值(退保金)两者取大者,而鑫丰盈赔的是已交保费扣除已返生存金后和现金价值对比,两者赔大者。

2、没有万能账户

当前主流的年金保险都有万能账户,每年生存金或分红如果选择不领取,可以进入万能账户复利增值,有利于实现保单的保值增值,抵御通货膨胀,日常有闲钱还可以存进来,随时取出去。

三、产品收益情况分析

买年金保险,最重要的不是每年返还多少钱,而是看生存总利益,就是这一年如果退保,总共可以拿回多少钱,可以非常直观的看到这款产品收益情况。

生存总利益=(现金价值)退保金+累计分红+累计生存金

华夏福临门少儿版,不管年交多少保费,交费第五年生存总利益就已经回本,意味着退保不会有损失。说明现金价值很高,平时有小额资金需要,可以贷出来用,然后再还回去,这样更灵活。

鑫丰盈年金保险没有对外公布现金价值,但是消费者可以知道:

1、寻找保险代理人索取保险计划书,计划书中有现金价值表,如果交5年,看交完费以后是否已经回本。

2、自己打开保单,里面有现金价值表,也可以查看。

产品总结:鑫丰盈不分红,在约定年龄固定返还生存金,保险利益确定,主要就收益情况,一定要拿到计划书看看现金价值,看看多少年后生存总利益(现金价值+累计返还生存金),这样可以判断收益情况。

投资健康保险,无非是希望在保单在获取靠谱的权益。消费者在选择健康产品时,更关注承保责任与性价比。

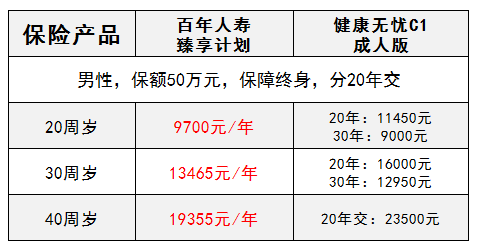

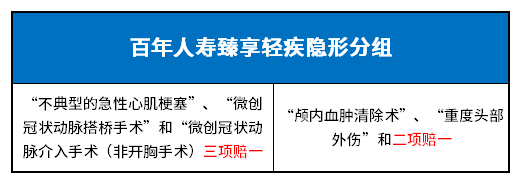

百年人寿臻享重疾计划,覆盖了155类轻重疾,不仅自选5类特疾保额翻倍赔,获取更完善的保障外;

在未成年身价保障上也有一定特色,核心保障够,不过美中不足的是轻疾赔付比例低,且健康保障存在一定的BUG……..

在健康产品中,出挑的产品总是记忆犹新,那么,这款产品是否值得考虑?本期产品看点:

1、百年人寿臻享与同类产品价格对比分析

2、百年人寿臻享主要漏洞分析

一、百年人寿臻享与同类产品比较

俗话说,没有对比就永远没有伤害,保险产品市场上,“保额多赔”的现象会出现。

新华人寿旗下的健康无忧C1成人版,算的上是市场上较为有区分度的一款,且产品形态与臻享计划颇为相似,两款产品比较,臻享的优势在哪里?先看下两款产品的基本内容:

1、百年人寿臻享计划主要亮点:

(1)承保灵活,交费并不高:

对比之下,臻享计划承保期限更灵活,不向健康无忧C1款保终身那么固定,可随用户意愿,在需要的年龄加大保额,可承保至75或85周岁,在保终身的前提下,交费也比同类产品低一些,还是有一些性价比优势:

(2)重疾与特疾赔付有特色:

①重疾赔付有亮点:

这两款产品都是单次赔付的重疾计划,在主流产品赔付中,往往重疾赔付保额为准,但百年臻享计划,赔付是在保额和现金价值中取大,有可能赔付是大于保额的,是一大亮点。

②特定疾病额外赔保额:

这是百年臻享最大的特点,特定疾病额外赔保额,并且选择权交给消费者,条款中列出,可关注合同8.2.1至8.2.25项的重大疾病约定;

那么,意味着25类高发重疾,用户可以自由选择,对于有家族病史的人可额外有利,加强了对高发疾病的保障;且它的赔付比新华健康无忧C1高。保额50万元,健康无忧C1额外赔保额20%,则75万元,百年臻享赔100万元。

(3)身故有可取点:

18岁之前退保费,成年之后赔保费,是不少重疾险对身价保障赔付一贯的做法。

但这款产品,身故赔付可圈可点,则:未成年赔2倍保费,成年之后赔保额和现金价值取大,换句话来说,18岁之后,身价保障有可能高于保额。

(4)医疗险组合有特色:

必须好好夸一夸百年人寿,新加入的附加安康保住院医疗(小病住院一律可赔)和高诊无忧百万医疗险:

不仅解决以往没有医疗险的问题,而且还搞定了医疗险最大的短板-----续保问题,两款附加医疗险都可保证续保5年,是强有力的定心针,给予了消费者极大的安全感,这是非常有利的一面。不过两者也相同的弊端,在责任免除里,不保职业病,其他类型的医疗险大多数都保。

并且高诊无忧百万医疗险,承保责任并不齐全,就诊医疗费用产生的四个方面是住院医疗费、特定门诊费、住院前后门诊费用、门诊手术费用,它缺少了门诊手术费用保障。

但整体来说,健康保障无缝衔接还是比较完整。

2、百年人寿臻享短板分析:

当然,保险产品本就没有什么毫无瑕疵的,消费者要做到心中有数,也是非常必要的,这两款产品有些地方需稍微留意:

(1)轻疾赔付比例未向高标准靠拢

市场上覆盖轻疾的重疾产品,赔付比例均在20%--30%之间,但不少重疾计划,如华夏福多倍版、安享人生多倍保、长生人寿长生福赔付比例都在30%。

且如天安人寿的健康源悦享轻疾赔付比例依次增加,如赔保额30%,35%,40%,45%,但臻享计划只有保额20%,稍逊风骚,并未向高标准靠拢。

(2)轻疾有一定隐形分组

所谓的轻疾隐形分组是指赔了A,就不赔B类疾病,轻疾疾病种类不实际,详见:

产品总结:在百花齐放百家争鸣的健康保险市场中,其实并没有什么最好的保险,只有结合消费者自身需求来选择合适的保险产品。

臻享计划疾病赔付不高,用户其实并不需要过多纠结,如果社保和商业医保齐全的情况,轻疾往往不需要太多住院费用。

这款产品最大的亮点在于可自选5种特定重疾保额翻倍赔付,身故赔付也可圈可点,市场区分度较为鲜明,且保费在同类产品中可以接受,如果偏爱多赔的投保人士,这是一款选择,可纳入考虑范畴。

满期返还型健康保险产品,针对“有病保病,无病养老”的传统顾客来说,是一大卖点。

工银安盛御立方三号重疾险上市于2015年,是一款相对久远的健康产品了,在工商银行网点的帮衬之下,这款不花钱得保障的产品在当时相当热门。

此款产品返还保费时限灵活,可选择66周岁、77周岁、88周岁三个节点退保费,承保85类轻重疾,但比起当前主流重疾来说,分组并不合理,且附加医疗险并不如意…….

那么,随着重疾险不断多元化的今天,工银安盛御立方三号重疾险还有优势吗?请看今日评测看点:

1、工银安盛御立方三号重疾险弊端分析

2、产品总结分析

一、工银安盛御立方三号重疾险弊端分析

这是一款相对落后的产品了,虽然提供了满期返还功能,但对比起新上市的御立方五号、常青树全能版,确实短板较为显著:

1、无任何性价比可言:

这款产品2015年上市,交费期限可延长至30年交费,以小博大的做法在当时来说,值得加分。

但照目前的情况来看,同样是保至差不多年龄,在同样保额下,价格短板非常明显,不过多提一句的是,新上市的工银安盛御立方五号价格优势显著。

2、轻重疾病分组不合理:

轻疾方面:

(1)轻疾分组有间隔期:重疾赔付分组,倒是在情理范围之内,但轻疾分组,就有些不尽人意了,纵横目前主流重疾险,赔付不分组,无间隔期,如华夏常青树全能版、百年人寿康倍保。这款产品还有间隔期为1年,不仅2015版的工银安盛御立方三号是如此,新上架的五号也并未将这个不足改进,大大拉高了理赔门槛。

(2)部分轻疾理赔门槛高:虽然轻疾在行业内没有统一标准,但是依据重疾赔付最多6类相对应的轻疾来看,在【早期病变或极早期癌症】【轻微脑中风后遗症】【不典型心肌梗塞】【慢性肾功能障碍(尿毒症的保障)】,这些疾病上,工银安盛3号对比同类产品赔付门槛要高。

一般来说,高发轻疾定义宽松,理赔门槛低,这样的产品性价比更高,疾病定义考验医学知识和保险专业知识,详见:

重疾分组:

妇孺皆知,恶性肿瘤是我国的高发疾病,而恶性肿瘤有可能引发器官移植手术,比如常见的肺癌或者胃癌。

好的重疾险往往将恶性肿瘤单独列为一组,就算不单独列为一组,在器官移植手术或造血干细胞移植上也应单划分到其他组别去。可工银安盛御立方三号将这2款疾病同时列为一组,提高了第二次赔付的门槛,需要消费者留意。

(3)附加医疗险有漏洞:

工银安盛康至惠选医疗险,无免赔、可保自费药,但存在一个“老大难”的问题-不保证续保,华夏住院医疗险保证续保5年,相比之下,要靠谱的多。

(4)满期保障也不完美:

这款产品虽然比较灵活,可按用户需求选择至保障66周岁、77周岁或者88周岁,但是,假设保障至77周岁后,承保责任结束,而华夏常青树全能版则重疾与身价继续,比御立方三号强不少。

产品点评:每款健康产品的存在,必然有它的理由,但“美人迟暮”的自然规律也不容忽视。

这是一款非常落后的重疾计划,轻重疾分组和疾病定义都不理想,满期返还后,后续保障也存在问题,在交费贵,附加住院医疗保障不全的基础上,有同样的保费,如今可以配置相当好的产品了。

华夏常青树全能版,保150类轻重疾,轻症赔3次,赔保额25%,80岁能返保费,综合性价比极高。

幸福人生重疾险,保95类轻重疾,覆盖了保监会规定的25类,还多出几十种,也足够。轻疾赔1次,赔保额20%。

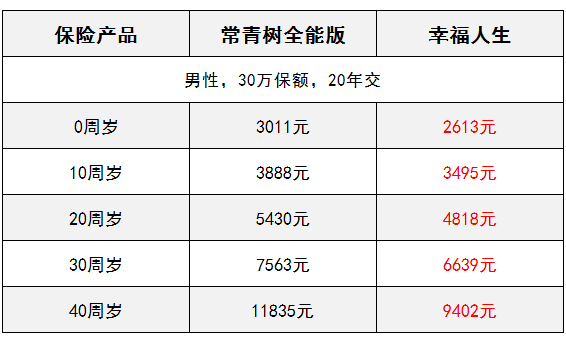

虽然产品对比,每年投资成本并不是权衡一款重疾险最关键的因素,但是确实消费者较为关注的事宜,同样的保额前提下,幸福人生要实在不少,详情如下:

2007年,为了使大病理赔更为规范,国家规定25种重疾,因此每家公司承保的25类重大疾病都是相同的。但轻症不同,保监会并未做统一规范,疾病的宽松与严苛都无统一标准,但幸福人生的轻症赔付与常青树全能版赔付还是有不同:

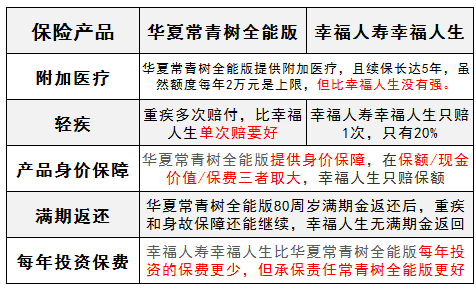

轻症的赔付华夏常青树全能版都是赔付25%保额,多次赔付,累计3次。但幸福人生只赔1次,赔保额20%,肯定多赔好于单赔,另外从赔付保额比例来看,华夏常青树全能版更显诚意。

迎合投保人士需求保障无缺口,附加住院医疗险是社会医保和重疾险的补充,它能弥补社会医保不能报销的部分,因为无免赔,理赔门槛非常低,所以比重疾险用处更大。

从对比图所示,幸福人生重疾险可附加长久呵护住院定额给付,说的通透一点就是没有住院保障,只给付生活住院津贴给到消费者,实用性并不大,它并不能解决医疗费用支出问题。

而华夏常青树全能版附加的住院医疗险2014,能保证续保5年,每年最高额度限制是2万元,但通过社保报销后,对于普通的疾病住院或者意外住院也够了。

幸福人生是一款不提供满期保费返还的险种,只是一款单纯保障型产品,成年身故后赔保额。

华夏常青树全能版,80岁退保费,18岁之后身故在保额、现金价值、保费三者取大。

不得不说,华夏这款重疾险比幸福人生要强,不仅具备具有补充养老(返保费)功能,且还使用投资保费不会亏(身故在保额、现价、保费三者取大),极大可能赔付金额给到家人的费用不少于保额。

为了更好了解这两款产品的要素,将重要的几个买点已整理,如下图所示:

常青树全能版轻疾3次,赔付比例25%,处于主流轻症赔付中端水准,附加住院医疗险给力,80岁返保费后,身故与重疾保障权益不会断,更有利于人生处于老年后的保障。

而纵观幸福人生,不仅轻疾赔付只是单次,且赔付比例少,无附加住院医疗险,会使消费者健康保障存在一定的不足,虽然此款保障计划承保责任较弱,同样是老款产品了,不过核心保障也有,在价格上也有一些优势,具体如何选择,关键取决于用户的着重点。

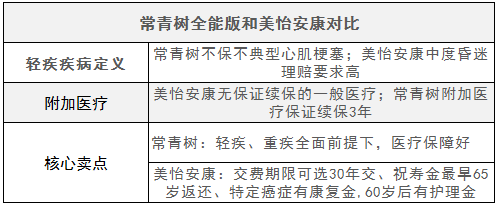

美怡安康保100类重疾,50类轻疾,轻疾赔付比例20%,可赔3次,含轻疾豁免,特定癌症有康复金,被保人年龄小于18岁,可选65岁或80岁返保费,被保人大于18岁只能选80岁返保费。

常青树全能版保100类重疾,50类轻疾,轻疾赔付比例25%,可赔3次,含轻疾豁免,只能选80岁返保费。

根据保险业协会《重大疾病保险疾病定义规范》规定:其中6类为必须承保疾病,19类为可选,6类包括癌症、心急梗塞、器官或造血干细胞移植、终末期肾病、脑中风后遗症和冠状动脉搭桥术,对于这6类高发重疾所对应的轻疾,两款产品规定各有不同:

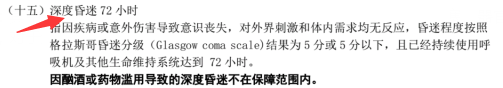

美怡安康轻疾只赔保额20%,但疾病保障更为全面,对轻微脑中风、不典型心肌梗塞、冠状动脉介入都能赔。但是其他轻疾定义中如昏迷要昏迷72小时才能赔,有的公司比如国寿福至尊版对昏迷48小时就能赔,

华夏常青树轻疾赔付比例25%,但是不保不典型心肌梗塞。

各家公司在轻疾疾病划分和定义上都是自成一派,宽松不一,没有哪一家公司轻疾种类和定义,让所有人满意,消费者不必究结。

陆家嘴国泰的美怡安康只能投保高理赔门槛的康悦百万医疗险,对大病有用,但是没有保证续保的无免赔的一般医疗,日常普通疾病住院就诊难以理赔。

常青树全能版既可以附加保证续保5年的住院费用2014普通医疗险,也可以附加华夏医保通普惠版百万医疗险,大病小病全都可以报,医疗保障更全面。

注意:各家保险公司保证续保,且无免赔的医疗险,往往不会单卖,只能投保主险一起买。

常青树全能版在身价、轻疾、重疾、豁免、祝寿金、交费价格和附加医疗上,都相对全面。

陆家嘴国泰的美怡安康各个要点上增加自己的元素:

在交费期限上:期限有30年选项,交费长保费低,杠杆效应高,同样保费买到更高保额;

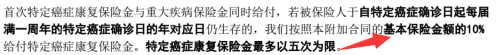

在重疾保障上:增加少儿、成年男女特定癌症康复金,每年给付保额10%,给付5年;其条款是:

在祝寿金上:少儿投保可以选65岁返保费,返的更早,只是医疗比较差。

两款产品价格相差并不是特别大,但是美怡安康在重疾保障上更胜一筹。

产品总结:日常生活中,重疾很可怕,治疗费用高,但是根据各大公司理赔年报看,医疗理赔件数是身故和重疾理赔件数的十几倍。

华夏常青树价格相对便宜,轻重疾没那么多增值条款,但是无大的缺陷,但是医疗条款好,日常实用性更强。

美怡安康主要优势还是在重疾和条款上做了优化,但是无一般医疗,百万医疗也无法跟华夏医保通相提并论,其医疗短板其实是一个漏洞,如果已经买了医疗险,可以考虑。