支付宝,可谓家喻户晓,相信很多人也看到支付宝上蚂蚁保险里面有一个互助计划:相互宝,它不是保险,而是互助计划,大家一起参加以后,某个成员出险,大家一起均摊出钱。

相互宝目前参与人数达到一亿人,这个数字非常惊人,如果有成员出险,每个月14号和28号会均摊扣费一次,不少人对这个计划还是存有不少疑问。

本期产品分析:

1、相互宝计划基本情况介绍

2、相互宝跟同类互助计划对比分析

3、相互宝与商业保险对比分析

4、常见答疑:生病了能参加相互宝吗?相互宝具体如何扣费的?日常怎么退出互助计划?

一、相互宝计划基本情况介绍

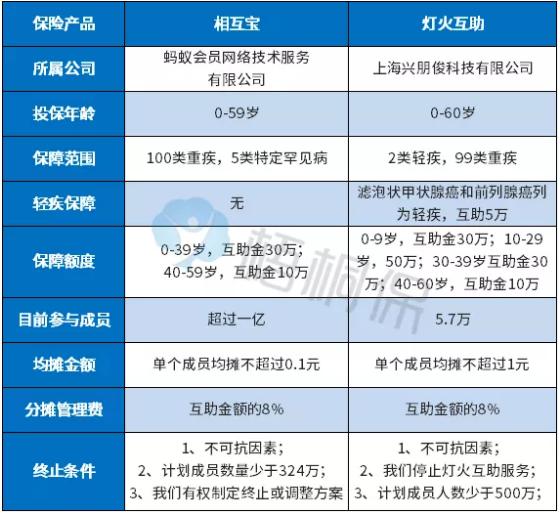

看下计划情况:

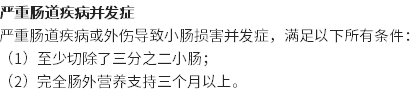

相互宝就是保重疾的计划,发生癌症等100类大病,如果年龄在39岁以下,确诊以后拿出院资料申请,申请通过,成员均摊,最多直接给30万;如果年龄超过39岁,小于59岁,最多直接给10万。

相互宝是发生约定大病,直接给钱,不是报销治疗费用,对约定大病有非常明确的疾病种类和疾病定义,不在范围内疾病一律不赔。

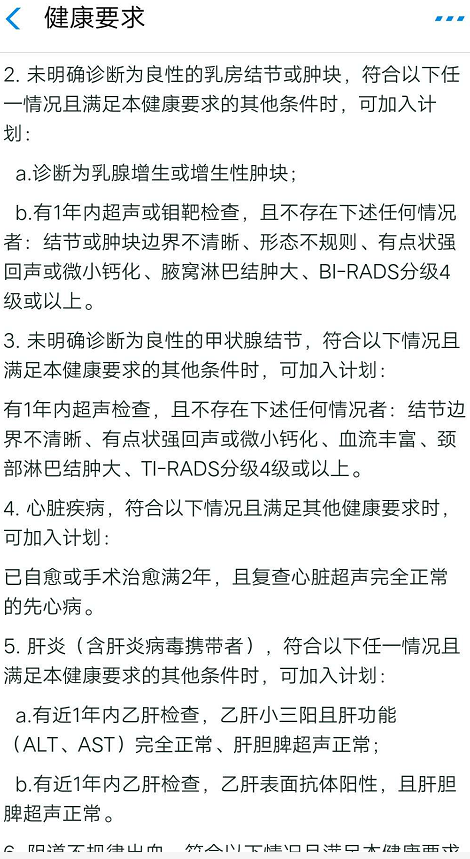

相互宝参与有严格健康要求,必须非常仔细阅读健康

二、相互宝与同类互助计划对比

看下当前热门的互助计划对比:

相互宝的比较优势:

1、参与人数众多,稳定性相对较高

目前参与人数一亿多人,参加人数远远多于同类互助计划,参与人数多,同样赔付金额,大家均摊的就比较少,参与成本相对较低。

参与人群多,平时解散的风险相对较小。

2、计划透明度高,收费合理

很多互助计划参与时必须交费,相互宝不需要,只有成员出险时大家均摊一点钱,其互助性相对更强。

相互宝相对同类的缺陷:

1、保额不是很高,像0-30岁最高保额只有30万,同类产品有50万,同类产品出险扣费要相对高不少。

2、相互宝调整以后,针对未转移的乳头状或滤泡状甲状腺癌和早期前列腺癌不赔。甲状腺癌是目前第一高发癌症,而常见的甲状腺癌中,乳头状和滤泡状甲状腺癌最多,这种癌症五年生存率很高,死亡率很低,治疗费用低,这一点来看,灯火互助相对来说人性化一点。

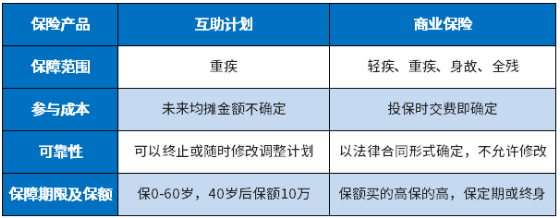

三、相互宝与商业保险对比分析

看下基本信息对比:

相对商业保险,相互宝缺陷立马显现:

1、相互宝参与成本不确定,每个月扣费金额不同,随着出险人数增加,目前均摊金额较过去有明显提高。过去每次扣1快,当前每月扣费三四块钱。

2、计划本身可以调整可以解散,就是保障金额高低、保障疾病范围、保障的参与对象,有权调整,并不能给予参与成员确定利益。

3、保障期限保到59岁,无法覆盖重疾高发年龄,重疾高发40-70岁,这款互助计划最长保到59岁。

4、40岁后保障金额较低,40岁以上保额只有10万,这个年龄一般都是事业成长期,且往往成家立业承担家庭责任,这个保额过低。

相互保最大优点:目前参与成本相对较低。

而且相互宝与商业保险并不冲突,一般优先考虑投保商业重疾险,然后参与相互宝,可以积极参与,但是并不依赖。

四、常见答疑

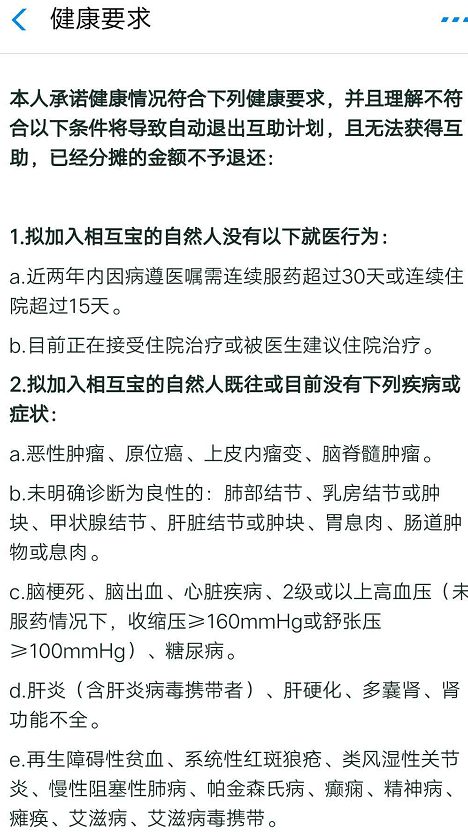

1、生病了还能参与相互宝吗?

参加相互宝有严格的健康告知要求,消费者如果近几年有门诊、住院或体检异常记录,不管何种病史,记住一条:

符合健康问卷要求,可以参与;不符合健康问卷要求,不可以参与,参与了也不赔。

健康告知一般问的是有没有某种病史,不是问是否痊愈,消费者千万不要以已经治愈就以为不需要告知。

可以看下健康告知情况:

其次:

接着:

最后:

2、相互宝具体如何扣费的?

每个月14号和28号,成员出险以后,大家均摊,自动从支付宝里面扣费。

目前每期扣费均摊4元左右,大概2000多人大病出险,一个月扣费8元,一年96元左右,随着出险人数持续增加,后续每期扣费金额在缓慢上涨。

3、日常怎么退出相互保?

第一步:打开支付宝,在下方菜单里,选择【我的】,点击页面里面的【蚂蚁保险】

第二步:在页面点击相互宝,进入相互宝页面。

第三步:进入相互宝详情页,找到你要退的那份,点击【保障详情】

第四步:点开页面,点击右上角【保障详情】

第五步:点开页面,拉到最底下,有个【放弃保障】按钮,点击就可以退了

1993年,平安人寿率先在国内保险市场开展人寿保险业务,一举打破行业垄断,是唯一不靠垄断资源发展起来的大型品牌保险公司,目前财富世界五百强排名第16位,国内行业第一。

在平安成立的近30年时间里,有大量的平安老客户和关注平安产品的消费者,不少人关心目前平安比较好的产品有哪些?有什么样的特点?

本期产品分析,遴选平安代表性的6款产品。

1、分析产品基本保险责任

2、平安产品核心优点与缺点

3、6款产品适合人群

一、分析产品基本保险责任

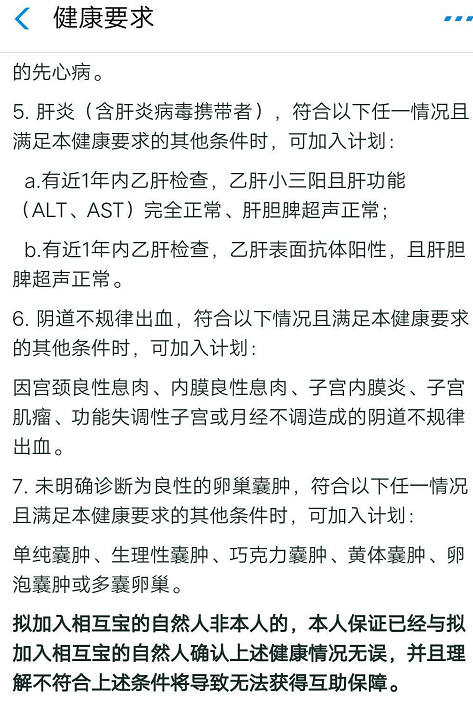

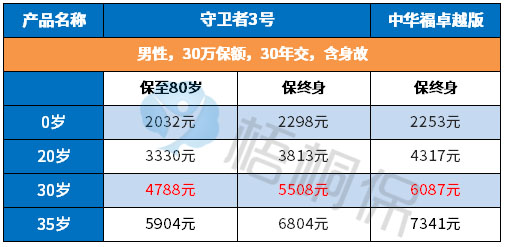

挑选的产品涵盖了平安所有类型,保障型,万能险、返还产品等,先看下平安人寿当前所有热门产品:

从中,我们遴选当前最热门的四款,代表的是当前成人热门产品,看下基本信息情况:

1、保障型:盛世福和鑫福星是高低搭配,鑫福星在轻疾种类和赔付比例上比盛世福少,从保障的角度来说,这是平安综合保障最全的两款单次赔付产品,平安六福保是多次赔付产品,价格更贵,其他保障跟盛世福系列相同。

盛世福尊悦和优悦、御享福区别:

价格上:尊悦价格稍高

保障上:尊悦有轻疾赔付增保额,高费用重疾15类;优悦没有轻疾赔付增保额,高费用重疾8类,保障上减少。

御享福,本身只保120类重疾和身故,可以附加轻中疾豁免;价格最便宜,有需要可以附加轻度重疾和中度重疾,不加可选责任情况下30岁30万保额,交20年,年交6826元;交30年年交5645元

2、万能型:智悦人生,既有一定保障,也有一定的收益。保障方面保45类高发重疾和身故,可以搭配可靠医疗险,保证大病小病治疗费用都能报销,万能型如果投保年龄比较小,一般交费第13年回本,比保障型二三十年后回本快得多,平平安安用于补充养老的功能更强;少儿万能智能星和过去的智慧星,按照中档4.5%预期利率,都是第九年回本;如果是世纪赢家或世纪天骄高端万能险,年交12000,第五年末回本。

3、返还型:守护百分百21和福满分非常相近,前者返还保费以后,保障继续有效;后者返还以后合同终止。

二、平安产品的核心优点与缺点

1、医疗险组合可靠

平安的上述主险,都可以搭配当前市场上最好的附加险,日常小病小意外、慢性病或大病治疗费用都能报销。

平安附加优享人生小额医疗险保证续保五年,可以报销自费药,到期续保宽松,搭配的百万医疗险可以保证续保五年或20年。

加上平安理赔方便,投保任意一款主险,搭配全面附加险,实用性非常强。

2、疾病定义优秀

尤其是盛世福系列,高发轻疾定义宽松,重疾险都是按照疾病定义赔付,不是按照疾病名称赔付,疾病定义宽松,意味着赔付门槛更低,交费价格自然要更贵。

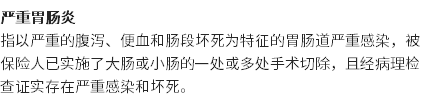

在疾病定义改革以后,各家公司在28类重疾和3类高发轻疾理赔门槛一样,其他疾病定义上,平安盛世福系列轻度重疾和部分重疾疾病定义优秀,在慢性肾功能衰竭、严重肠道类疾病等较为宽松。

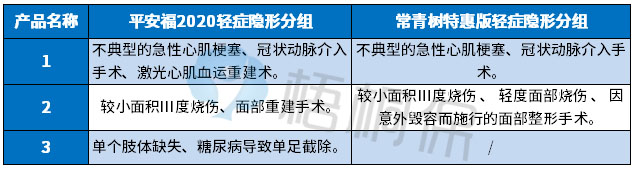

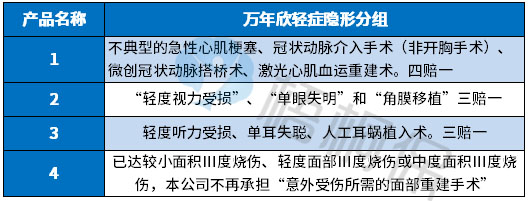

3、轻疾隐形分组少,多次赔付概率高

盛世福尊悦,轻疾赔付增保额,轻疾赔付一次后,重疾和身价保额增加10%,赔6次,最高增加60%保额。隐形分组就是同类两个疾病只赔其中一个,减少了多次赔付概率。

盛世福尊悦,只有较轻急性心肌梗死和冠状动脉介入术二赔一,无其他隐形分组。

4、完善的售后服务

平安财富世界500强排到行业第一,网点遍布全面,加上平安金管家APP线上保全,各方面很方便,业务员离职后续还会有新的服务人员。

2021年财富世界500强排名:

主要缺点:

1、交费比较高,限制了一定人群

尤其是六福保和盛世福尊悦,疾病定义优秀,交费较高,一定年龄下买足保额,考验持续交费能力,消费者需要考虑全面个人预算和收入情况。

小结:

平安主险+无免赔医疗+百万医疗险,这个组合在市场上比较无敌,尤其是核心的医疗险续保方面,平安做的比较好,换言之,如果投保平安重疾险,不搭配全面医疗险,整体投保价值大打折扣。

三、分析六款产品适合人群

当前随着居民保险意识觉醒,保障型产品普遍受热捧,分红险万能险逐渐边缘化,平安三鑫系列和万能险没有轻度重疾保障,如果一定要细分:

1、一家经济支柱

缴费能力较强,首选盛世福优悦,轻重疾病保障全面,8类高费用重疾额外赔50%,附加医疗险续保可靠,大病小病自费药都能报销,理赔方便,保额足够,没有什么需要去额外担心。

2、家庭主妇或普通成员

可以考虑智悦人生,对于家庭主妇或普通成员而言,买的保险能够保证大病小病或慢性病、意外,都能报销治疗费用,不给家庭增加负担,还有一定的重疾和身价保障,万能险回本快,交满10年有缓交功能,如果日常急用钱或交不起保费,可以部分领取万能账户价值交费。

3、渴望返还的人

可以考虑守护百分百,不过返还型产品一旦发生重疾理赔,后续不再返还,不过新上市的守护百分百,这款产品定价费率算是很低,有一定的性价比优势,不轻疾保障,附加轻疾豁免,可以搭配医疗险,轻疾可以报销治疗费用。

4、低收入人群或预算紧张人士

可以考虑御享福或鑫福星,预算两三千,就买个鑫福星搭配全面附加医疗险和百万医疗险。如果预算四五千,可以考虑鑫福星搭配附加医疗险,然后单独买个性价比高的互联网重疾险作为重疾险保障,这样有高度可靠医疗险+高性价比重疾险。

当前的重疾险都在保障内容上不遗余力的创新,多赔的比单赔好,癌症能单独赔多次又比不能单独赔多次好,多赔没有间隔期比有间隔期好。总之,一不小心,可能就买到了性价比不是很高的保险。

作为一款多次赔付的重疾险,中华福卓越版100种大病不分组赔2次,是目前市场上最好的多次赔付形态重疾险,另外轻症和中症赔付额度高,加上30年的最长交费杠杆,能最大化的豁免保费,不过间隔期设置和主流有差别。

这款产品,在市场上属于什么样的定位?值得投保吗?

本期主要分析:

1、中华福卓越版在疾病保障内容、保费豁免的优势分析

2、中华福卓越版在医疗险组合、间隔期设置等需留意的细节

3、中华福卓越版费率情况

4、中华人寿的实力和服务质量情况

一、产品基本信息了解

二、主要的优势分析

1、大病多赔形态好

作为一款重疾多赔险种,100种大病不分组赔2次,多次获赔的概率更大。

当前市场上重疾多赔的险种,大部分的是分组多赔,分组多赔高发的恶性肿瘤单独分为一组,多赔的意义也不打折扣,最优的多赔型重疾,是不分组多赔。

2、杠杆作用好

最长缴费期30年,相比20年的缴费期,有以下三点好处:

一是:意味着分摊到每年的交费价格更低一些,获取相同的保额,以小博大的杠杆效应更好。

二是:此外更好体现保费豁免的功能。

三是:交30年,意味着附加医疗险保30年,保的更长。

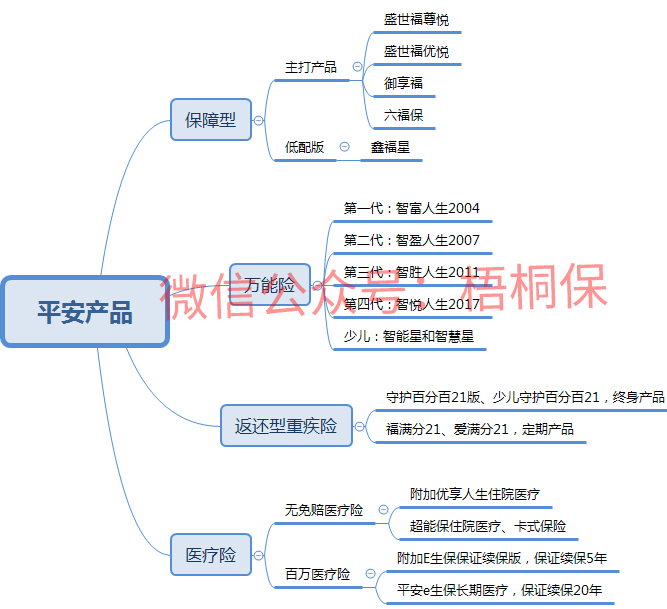

具体看下不同年龄的交费价格情况:

3、恶性肿瘤叠加赔

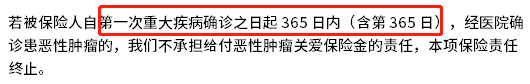

80周岁前,初次确诊为恶性肿瘤,再给付重疾保险金的同时,额外给付25%基本保额。但是需留意:如果恶性肿瘤为第二次重疾,那么须与第一次重疾间隔至少365天。见条款:

三、值得注意的细节部分

1、间隔期稍长

两次重疾赔付间隔365天,对于多次赔付的重疾险而言,有间隔期很正常,但是间隔期稍长,目前市场上有险种间隔180天,相对来说获赔更加容易。

且轻症和中症多次赔都有90天的间隔期,多数产品轻中症多次赔,无间隔期,和主流设置有差别。

2、留意医疗险的搭配

重疾险满足条件就能赔,是一次性给付保额,对于很多大病或者是预算不足,买的保额不够,很难完全覆盖重疾就诊的全部费用。

医疗险就不一样,只要符合规定,住院门诊的费用都能报销,且百万医疗险有百万的额度,应付大病完全足够。

故不给保障留缺口,一般重疾搭配医疗险一起投保,医疗险报销就诊费用,重疾保险金可以用来支付因病不能工作的生活开支。

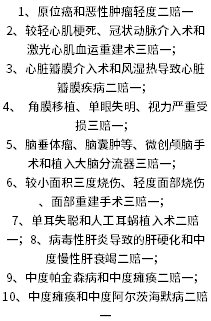

3、轻症承保内容细节

(1)轻症隐形分组

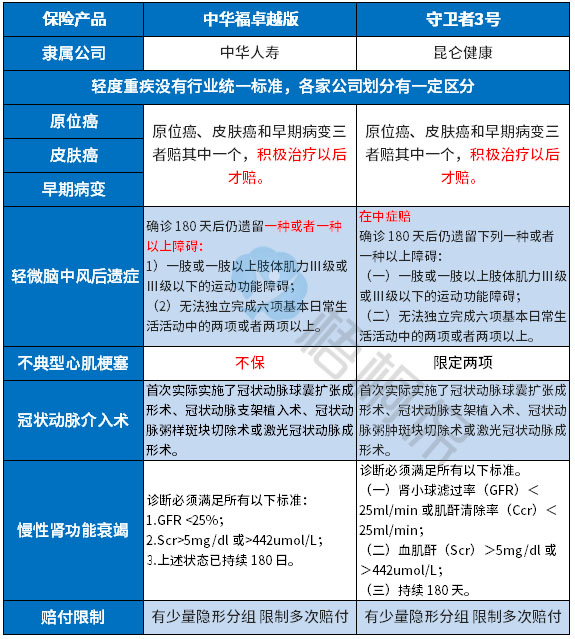

即存在多项疾病只赔一项的情况,实际保障的疾病种类打了折扣,具体的疾病种类如下:

(2)高发轻症有缺失

轻疾并没有统一规定,各个公司规定不同,规定的25类重疾中理赔最多的6类,所对应的轻疾中,中华福卓越版不保”慢性肾功能衰竭“,保障有缺失,具体的疾病定义如下:

四、中华公司概况

1、实力介绍

中华保险创始于1986年7月15日,是我国第二家具有独立法人资格的国有控股保险集团,在全国共设立了32家分公司,营业网点超过2500个,机构数量在财险行业排名第二。

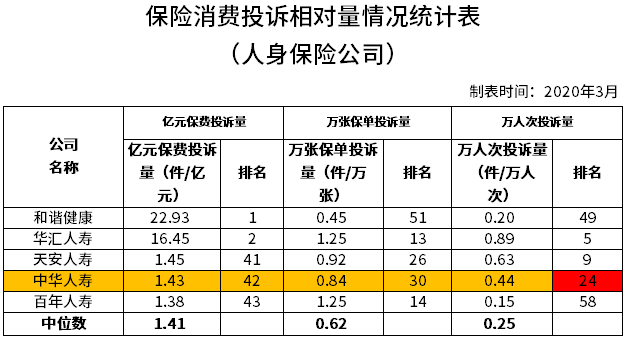

2、服务质量

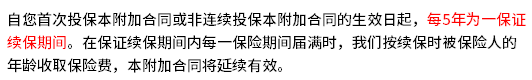

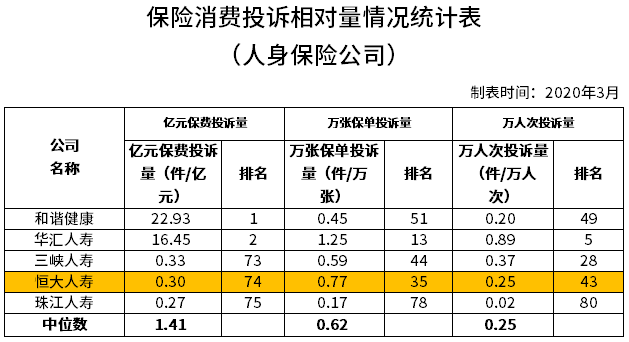

从保监会公布的《保险消费投诉相对量情况统计表》可以看出,中华人寿有项排名靠前,但整体还是稍靠后的,排名越靠后投诉越少,具体见下表:

产品点评:

中华福卓越版提供的保险责任十分全面,亮点在于重疾不分组赔付,轻症、中症赔付比例高,有恶性肿瘤叠加保障,另外未成年人也有身价保障。

但是留意产品在轻中症赔付设置和主流有差别,且注意补充医疗险组合。另外交费不便宜,相同的保费情况下,有险种可以买到更高的保额,整体来说,性价比不是很高。

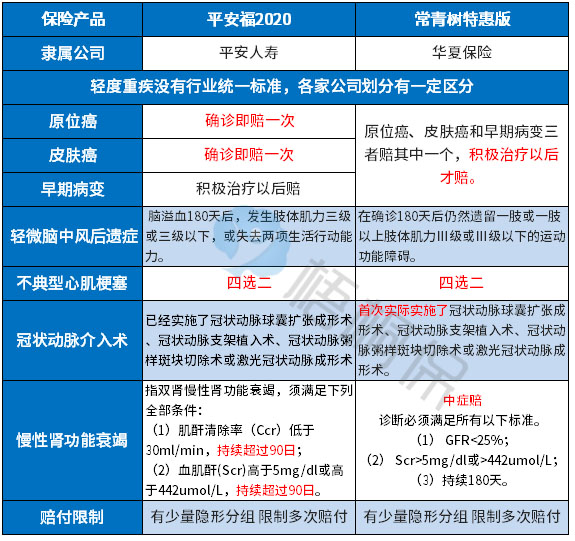

重疾险是不是赔付次数越多越好?华夏的常青树系列主打重疾多赔,而平安福一直走的就是单赔路线。多赔型重疾险,很多保险公司为了降低赔付的概率,会在分组或间隔期上面有所设置,而单赔重疾,组合上癌症额外赔责任未必不及多赔险种。

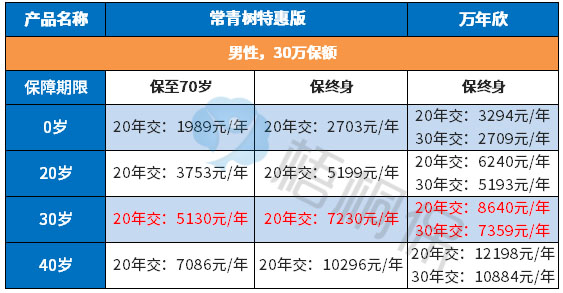

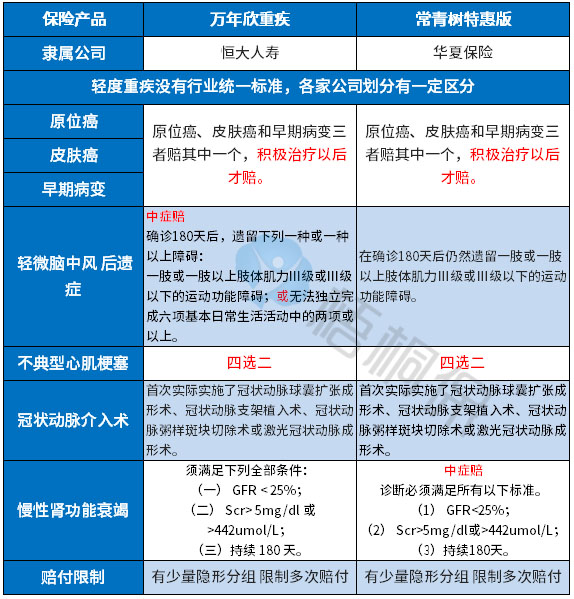

常青树特惠版100种大病赔6次,癌症单独分组,首次按保额/保费/现价取大的方式赔,高龄老人投保保费不倒挂,搭配保证续保的小额医疗和百万医疗险,综合保障完善。可选保定期至70岁,变相降低了保费,性价比更高,但是没有癌症单独赔多次。

平安福2020版重疾单独投保,重疾作为主险,保障100种重大疾病赔1次保额,轻症保障延续早期癌症赔付最好的优势,小额医疗险能反复赔,慢性病门诊住院都能报销,加上能自由组合癌症多赔、长期意外等,投保灵活度高,不过轻症保障不实际。

本文主要分析:

1、在保障内容、疾病定义等核心保障的区别

2、两款产品组合医疗险的区别

3、两款产品不同年龄的交费情况对比

4、平安和华夏人寿服务质量情况对比

一、产品基本信息了解

平安福100类重大疾病,单赔1次保额。

常青树特惠版是重疾多赔险种,100类重大疾病分6组赔6次,高发的癌症单独分组,理论上不降低多次赔付的概率,其中首次按照保费/保额/现价取大赔,意味着高龄人士投保,也不会出现保费倒挂。

(1)疾病种类划分

轻症的赔付虽然都是不分组多赔,但是实际赔付有多项疾病只赔一项的情况,即隐形分组,具体的疾病种类如下:

(2)高发轻症定义

行业内对于轻疾定义是无定论的,保监规定须承保25类重疾中,理赔最多的6类:癌症、脑中风后遗症、急性心肌梗塞、冠状动脉搭桥术、造血干细胞移植术、肾功能衰竭。

与之相对应的轻疾分别是“早期癌症、轻微脑中风后遗症、不典型心肌梗塞、冠状动脉介入术、慢性肾功能衰竭、造血干细胞移植(没有轻疾)“。具体看看这些高发轻症的定义:

小结:平安福有赔付最好的早期癌症,体现在原位癌、皮肤癌、早期病变各赔一次,且原位癌和皮肤癌确诊即赔。

常青树特惠版是三项赔一项,且需积极治疗以后才能赔。

另外平安福在轻微脑中风后遗症、不典型心肌梗塞、冠状动脉介入手术和慢性肾功能衰竭的定义上,都很宽松。

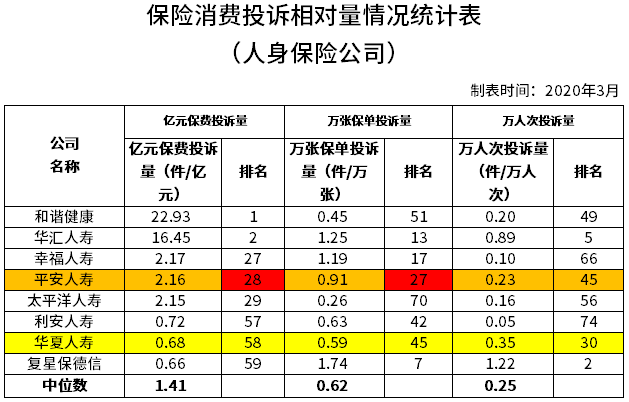

小额医疗险:

平安福2020附加的无免赔医疗-健享人生,5年之内可保证续保,并不限年度总额,关键是同一疾病,时隔30日能重复报销,每次都能报门诊,对于经常生病或慢性病经常看门诊复查的客户有利。

常青树特惠版能组合华夏住院费用2014一起销售,额度5000元-2万,但保证续保5年,对于慢性病患者更有利。续保条款如下:

百万医疗险:

附加的百万医疗-平安E生保,可垫付医药费,承保内容齐全,且只要不停售,不会因为客户上年度理赔或健康变化拒保,客户不需要担心续保问题,不会有二次审核。

华夏医保通旗舰增强版,保障责任全面,无理赔2年可降低1000元免赔,最高可降5000元,大病报销理赔门槛低,关键是保证续保6年,保证续保期满也不会因为健康状况或理赔而拒绝续保。

平安福2020:

平安福附加癌症多次赔付,癌症确实是最有可能赔多次的险种,但是需要注意:

一是:必须首次赔付重疾为癌症,才能实现附加癌症多次赔付,如果首次重疾非癌症,那么附加癌症就不能多赔(附加癌症的保费就白交了)

二是:癌症两次赔付间隔为5年,像甲状腺癌、乳腺癌五年生存率比较高,二次赔付有可能,但是像肺癌、胃癌等五年生存率比较低,这个间隔期就比较长,市场上同类产品最快间隔3年就可以赔第二次。

常青树特惠版:

(1)住院津贴保障

如果被保险人在60岁前都能没有确诊过重疾,那么60岁后住院治疗,保险公司会按每天0.1%保额的额度给付住院关爱津贴保障,最高给付90天,减轻被保险人医疗费用的负担。

(2)添加了中症赔付

中症和重疾种类对应,赔付完毕中症后,极大可能也能获取重疾赔付,中症中的很多疾病是其他险种在轻症赔的,相当于变相的提高了赔付的额度。

看下不同年龄的交费价格情况:

青树特惠版增加了保定期到70岁,能覆盖重疾高发年龄段(40-70岁),同样保额的情况下,交费会便宜很多。

从保监会最新公布的《保险消费投诉相对量情况统计表》,可以看出平安人寿的排名稍靠前,排名越靠前,说明投诉越多,具体见下表:

产品点评:

平安福整体疾病定义宽松,加上强势医疗险,搭配捆绑销售的附加e生保保证续保五年版或单独销售的承诺续保的e生保2020,综合保障完善,但是交费不便宜,适合中高收入家庭。

常青树特惠版作为重疾多赔险种,不能单独实现癌症二次赔,相当于是一款癌症单赔的多次重疾险,不过新增保定期至70岁,变相的降低了保费,加上组合保证续保的小额医疗和百万医疗,大病小病就诊有兜底,性价比更高。

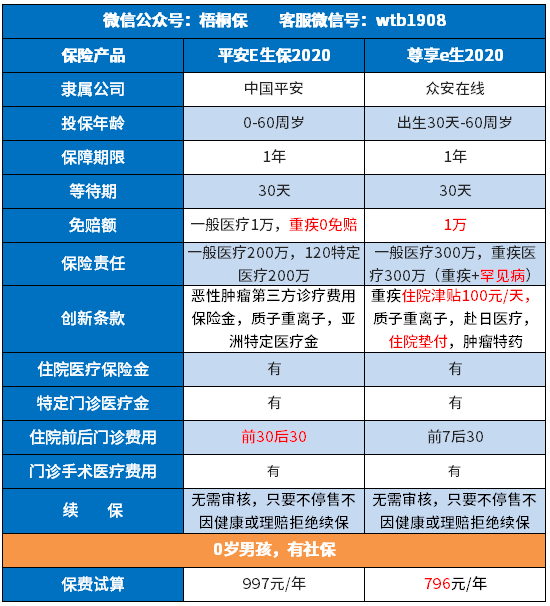

百万医疗险,有百万额度,主要应付大病就诊医疗费的报销,但是一般有1万门槛,理赔条件不宽松。市场上的百万医疗险同质性很强,在产品保障差不多的情况下,怎样才是最优的选择。

尊享e生2020可以附加重疾住院津贴、指定疾病特需医疗、恶性肿瘤赴日医疗等,保障责任更全面,续保明确规定无审核,加上住院垫付功能,在市场上难逢敌手。

好医保2020版在保障责任上面,增加了津贴、质子重离子、特效药赔付,延续之前6年共享1万免赔额的优秀条款,加上保证续保6年,不用担心续保问题。

作为最新款的2020医疗险,尊享和好医保在保障内容上都不遗余力的创新,核心保障内容上也是亮点多多。

那么,哪款产品更值得投保呢?

本期主要关注:

1、两款产品在保障细则上不同

2、两款产品在续保上的不同

3、两款产品的免赔、免责不同

4、两款产品的不同年龄费率对比

一、产品基本信息对比

(1)赔付额度

作为百万医疗险,两款产品的保障额度都不低,好医保长期医疗是一般医疗200万,100种重疾保额400万,合计保额600万,保障额度非常高。

尊享e生2020的一般医疗300万,重疾医疗300万,包含重大疾病和罕见病。

(2)住院补贴

好医保长期医疗在津贴给付上,针对重疾有1万的重疾津贴,相对比较人性化,尊享e生2020重疾住院津贴100元/天。

免赔额是医疗险设置的一个门槛,也称之为“起付线”,两款产品的重疾医疗都是不设免赔额,体现了人性化的设计,两款产品除了这点相同外,其他的免赔约定有点小差异。

好医保长期医疗的免赔额是1万,但是是保证续保期6年可共用免赔额。

尊享e生2020版是家庭共享免赔,如果家庭成员共同投保,可享受全员每年共享1万免赔额,获赔更多。

对于一年期的医疗险而言,续保就是“生命线”,如果续保条款严苛,很有可能面临下年度保障中断。

好医保长期医疗2020续保能力是市面上最好的条款之一,在6年中不用担心被拒绝续保。

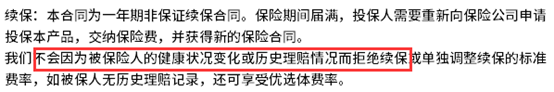

尊享e生2020不会因为历史理赔或健康状况的变化而拒绝续保,续保条款见下:

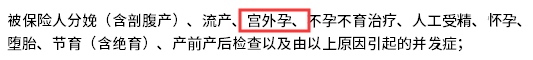

好医保长期医疗险2020不保宫外孕,很多产品都可以保,见本条款:

尊享e生2020版对”宫外孕、职业病“不在承保范围内,很多保险公司并没有这样的免责要求。见免责条款:

(1)垫付功能

好医保2020和尊享e生2020都有垫付服务,发生疾病住院,保险公司可以和医院直接结算,消费者不用担心因为不能及时交纳治疗费,而得不到治疗的问题。

(2)其他增值服务

尊享e生2020还有医疗特需/国际/vip部门,可以安排医院中的特需医疗或者vip医疗,也可享受国际医疗,提高医疗服务。除此之外,还包含重疾绿通、术后家庭护理等额外服务。

看下不同年龄的交费价格对比:

产品点评:

从医疗险要紧的续保、免责、费率来看,好医保长期医疗2020和尊享e生2020各有优劣。

整体来看,好医保长期医疗险的性价比较高,医疗保障全面,有保证续保6年,费率低。

太平洋人寿成立于2001年,至今已经近20年,太保近年来保费收费收入和净利润基本保持在国内行业第三名,是行业内知名度很高的一家大型保险公司,“平时注入一滴水,难时拥有太平洋,“太保的广告语家喻户晓。

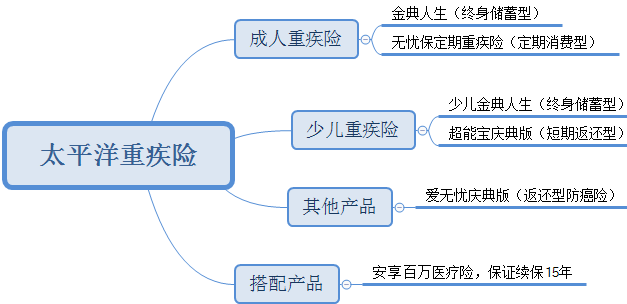

太保目前主打产品就是金典系列,组合最新的安享百万医疗险一起投保,医疗保15年,不用担心短期内停售等问题,医疗险有住院垫付功能,本期产品分析汇总了太保近两年所有热门六款产品:

1、分析太保当前产品和 过去的热门产品

2、分析太保重疾险优点与缺点

3、分析不同产品适合人群和搭配思路

一、分析太保当前的产品体系

先看下当前热门产品,看下架构图:

太保的终身重疾险,金典系列都有特疾加量保障,少儿20类特疾赔双倍,成人20类赔双倍,像少儿白血病,老年痴呆症可以赔双倍,相对常规轻重疾保障而言,增加了一定特色。

无忧保定期重疾险是最新产品,不保轻疾,可以保重大疾病,价格低保额高。

1、当前热门四款产品信息:

太平洋重疾险,搭配的心安怡或附加安心住院,住院就能报,可以应付小病;安享百万医疗险有1万免赔,应付大病或严重意外情况,住院可以垫付医疗费,增值服务好,出院可接送。

少儿金典人生:继承了过去的金福系列产品特点,保轻疾和重疾,身故赔保额,发生少儿特疾可以赔双倍,成人特定重疾也能赔双倍,既考虑到孩子现在,对未来保障也有兼顾;

成人金典人生:只是没有少儿特疾赔双倍,其他保障跟少儿金典相同。

超能宝庆典版:短期返还重疾险,跟过去的至尊超能宝类似,交10年保30年,平平安安满期可以返还所交保费。

无忧保定期重疾:发生约定重疾可以赔保额,平平安安到期不退钱,这类产品现金价值逐步减少,作为消费险,价格很便宜,对低收入人群或者用来加保的人群而言,是重点考虑的产品。

好事成双重疾险:这款产品由主险两全保险+附加终身重大疾病组成,返还期限灵活,保120类重疾险,重疾在返还前赔150%保额和主附加险现金价值之和取大者;返还后至少赔150%保额,买的20保额,重疾赔30万,30岁买买20万保额(实际赔30万),交20年,年交7600元,性价比还可以。

2、消费者日常问的比较多的过去产品,目前都已经停售

金福双禄:是当前最新成人重疾险,实质上就是金福人生成人版改了产品形态,由终身寿险附加重疾,改为重疾险形态,99.9%相同,价格降低一点。

金贝双禄:是当前最新成人重疾险,实质上就是金福人生少儿版改了产品形态,由终身寿险附加重疾,改为重疾险形态,99.9%相同,价格降低一点。

金福人生和金福人生多倍保:有成人和少儿版,少儿版就是多了少儿特疾赔双倍;金福多倍保就是附加了重疾分组赔多次,不过癌症不能单独赔多次,且价格高了不少。

值得注意的是,金福人生在轻疾保障上,比如轻微脑中风要比过去金诺优享、金诺人生稍严。

至尊超能宝:有ABC三款,属于交十年保30、40年的短期返还产品,三款中最值得买的就是C款,价格最低,轻重疾及少儿保障全面,只是身故赔付和满期返还,比另外两款稍低,就保障而言,C款明显要比A款性价比更高。

金佑人生2018:相对于过去金佑2014和2017,新款金佑轻疾赔付不影响重疾理赔,每年分红用于购买保额,保额会长大,30岁买30万保额,按照中档分红,60岁时保额达到39万,按照高档分红保额达到48万,这个产品交费价格让不少人望而却步。

二、太保当前重疾险优点与缺点

1、疾病定义比较有特色

重疾险高发25类重疾有行业统一标准,但是其他重疾各家公司自行定义和划分,太保的重疾险针对部分疾病理赔门槛很低,比如严重肠胃炎:

对肠道切除长度不做限制,很多其他公司要求至少切除肠道三分之二,这个重疾理赔门槛比很多公司轻疾理赔门槛还要低。

其他公司:

对肠道类疾病理赔门槛能够有这么低的,市场上只有平安和太平洋重疾险能做到。

2、新款重疾保障切合不同年龄

像金典人生,针对少儿、成人阶段,分别有少儿特疾,成人特疾直接赔双倍,各个年龄段各有侧重,像少儿白血病,老年痴呆症(阿尔茨海默病)可以赔双倍。

3、重疾和百万医疗险组合比较好

这款最新款安享百万医疗,保15年,比一年期医疗要更为可靠,加上有重疾住院垫付医药费服务,这个服务对重症患者还是比较有用。

4、无忧保定期重疾险出现,更有利于满足不同人群需求,像金典人生成人投保不便宜。

太保产品的常见缺陷:

1、没有癌症单独赔多次

这个金典人生可以附加重疾多次赔付,没有最核心的癌症单独多赔,实用性比较低,癌症不仅是第一高发重疾,也是理论上最有可能多赔的疾病,这种情况下交费比较高说不过去。

重疾可以赔多次,癌症单独多赔产品,首次发生癌症,后续癌症复发、转移或新发癌症还能赔第二次,这种多次赔付实际意义才比较高。

2、轻疾隐形分组比较多

隐形分组,就是轻疾同类疾病只赔其中一个,影响轻疾多次赔付,降低了多次赔付的概率。

小结:太保产品,跟其他大公司产品一样,留意个人交费预算和产品小细节。

三、太保产品适合人群

太保重疾险交费较高,如果预算比较低,可以考虑无忧保重疾险,搭配好安享百万医疗险。

就成人而言,追求综合保障,能考虑的就是金典人生, 性价比比较高还有一定返还的就是好事成双,只是没有轻疾保障,由于重疾险有累计赔付特点,可以金典人生买20万保额,然后搭配一定无忧保定期重疾险或好事成双,也可以。

就少儿而言,重疾高发期一般是40-70岁,至超能宝庆典版只保30年,无法覆盖重疾高发年龄,中间如果发生慢性病,到期不一定能买其他保险,少儿保险一般优先考虑保长期,一般优先考虑少儿金典,不过超能宝费率很低,可以结合预算适当买一点,重疾可以累计赔付,不冲突。

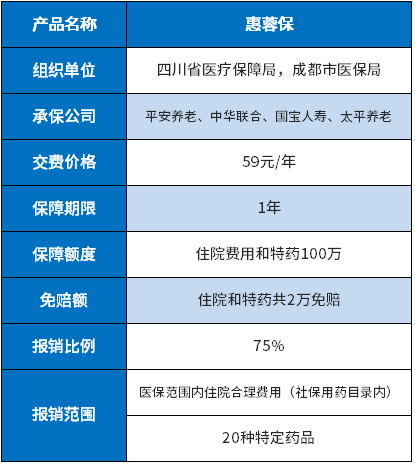

近日,四川省和成都市医保局牵头,联手四家保险公司联合推出的公益医疗险:惠蓉宝,通过微信公众号惠蓉保销售,一经推出就火爆市场。

一年交费仅需59元,可以带病投保,即使患有癌症,不限年龄和职业,仍然可以投保,保额上百万,这款产品明显能够感受到公益性和惠民性,特定疾病去药店购买指定药品也可以报销。

本期产品分析:

1、惠蓉保的产品基本信息及优势

2、惠蓉保三大缺点分析

3、日常如何理赔?投保惠蓉保还需要买商业保险吗?

一、惠蓉保产品基本信息及优势

这款产品在5.7号-6.30号之间销售,看下产品基本信息情况:

要说这款产品优点,只有跟其他城市同类产品对比以后才能发现:

对比看到,惠蓉保相对优势:

1、可带病投保,且住院治疗费用可以报销

同类部分城市不接受已经患有大病的人群投保,或者可以接受投保,但是相关大病治疗费用不赔。

这款惠蓉保之所以说公益性强,就在于即使发生大病仍然可以投保,大病住院治疗费用仍然可以报销。

2、交费低,特药范围比较广

一年只需要交59元,住院合理费用和特药能够报销75%,特药包括20种。

不过这20类里面有一定水分,比如软组织肉瘤、四氢生物蝶呤缺乏症属于少见疾病。

二、惠蓉保三大缺陷分析

1、不能报销住院自费药

对住院费用,只能报销社保用药目录内的合理费用,对社保目录外自费药不赔,只有特定药店购买的自费药才能赔。

市场上药品总共一万多类,社保用药目录内的只有2000多类,其他药品自费。

意味着惠蓉保,只能减轻大病用药负担,但是远不足以解决大病问题。

其报销公式:(社保报销后剩余未报合理费用+特药费用-2万)*75%

2、免赔额设置问题

同类产品,往往对购买特药不设免赔,如果专门买药没有2万免赔

但是这款惠蓉保,住院和特药累计2万免赔,如果只是买药,这个门槛比较高。

3、投保前已患癌症,特药不赔

投保前已经患癌症,包括白血病淋巴瘤等,如果去指定药店购买特药不赔。

三、日常如何理赔?投保惠蓉保还需要买商业保险吗?

1、日常如何申请理赔?

日常发生理赔有两种理赔申请方式:

a、线上申请

关注“惠蓉保”微信公众号,依次点击个人中心>理赔服务>理赔报案,根据提示,上传理赔材料。

B、线下申请

被保险人可携带理赔相关材料至惠蓉保服务中心线下网点申请理赔,网点地址:四川省锦江区人民东路6号sac四川航空广场2106,惠蓉保项目组,电话:028-60812874

3、投保惠蓉保还需要买商业保险吗?

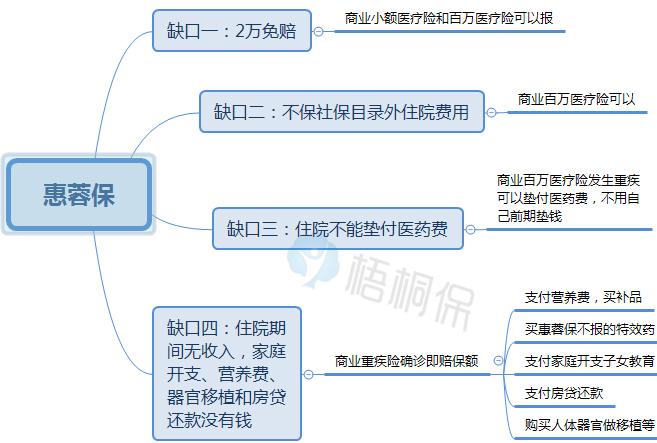

惠蓉保,交费低,可以带病投保,对已经患严重疾病人群,买不了商业保险,是一种有效补充,如果身体比较健康,商业保险无疑可以有效弥补惠蓉保的缺口:

商业重疾险(补充收入损失),商业小额医疗险(报销小病小意外治疗费用),商业百万医疗险(报销大病自费药或严重意外治疗费用)都是惠蓉保的有益补充。

定期寿险是死后才赔,且不管是意外还是疾病死亡,都在赔付的范围内(除了免责条款规定的情况外)。

和医疗重疾险相比,定期寿险算是保险市场保险责任最简单的险种,就是保身故和全残,也就是我们常说的身价保障。

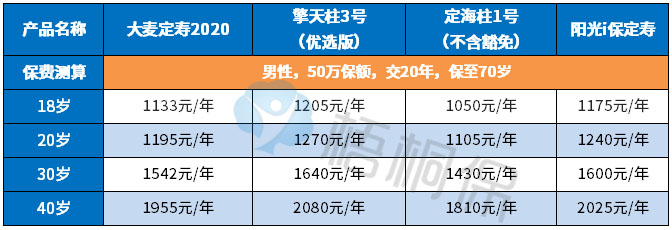

梧桐保从目前市场上众多的定期寿险中挑选了最热门的四款,分别是华贵大麦2020定寿,一度被称为“最具性价比”的定寿,还有定海柱1号,费率打破地板价,以及招仁和擎天柱三号和阳光I保定寿。

本期主要从保额、健康告知、免责条款、费率以下几个方面进行详细的分析。

一、4款定期寿险基本信息及特点对比

为了更加直观的看到这几款产品的差别,先了解一下几款产品的基本信息:

从上表对比可以看到:

阳光I定期寿险:这是阳光保险的定寿产品,大型保险公司中价格算是很便宜,最高免体检保额达到350万,保额比较高;

擎天柱三号:这是招商仁和的定期寿险,也有轻重疾豁免保费的规定,且标准版针对1-6类职业都能投保;

定海柱1号:这是国富人寿的定期寿险产品,价格便宜,可以自行选择附加轻疾中疾和重疾豁免,这个在定寿产品中不多见;

华贵大麦2020定寿:华贵旗下的王牌定寿,健康告知宽松,1-6类职业均可承保。

二、综合对比(主要从保额、交费价格、健康告知、免责条款)

对于定期寿险而言,因为保障责任简单,只有身故和全残,衡量好坏的关键指标是:

1、保额和交费价格:不仅是预算的问题,还关乎能买到的保额,用较低价格买到较高保额就可以;

2、健康告知:对身体健康的人来说,可以直接买,健康告知不重要;对有特定病史的人来说,有智能核保或人工、邮件核保很重要;

3、免责条款:即不赔的情况,如果针对某一情况,大家都不赔就没关系,重点关注一家公司可以赔,另一家公司不赔,这就属于不太合理规定。

从保额和交费价格角度:同样交费价格情况下,定海柱1号能买到的保额最高,但是阳光i保最高可买350万保额,具体保额和保费对应情况如下:

从健康告知角度:大麦定寿2020和擎天柱三号健康告知最少,对于身体健康有异常的人群,承保的可能性更大,加上还有智能核保和人工审核;

从免责条款:这几款都很宽松,相比之下,阳光i保和擎天柱三号免责条款稍多,不过是针对战争、核武器受伤不赔,这个免责可以忽略不计,除非要去动乱的中东或非洲地区。

总结:

华贵大麦2020无论是从交费价格,还是从免责上来说,都是综合保障最好的一款,且健康告知少,承保的可能性更大。

如果单纯追求价格,还有豁免条款优势,可以考虑国富的定海柱1号。

恒大人寿在国内保险行业名气不大,但股东的知名度却无人不晓,它与恒大足球、恒大地产都是同一个“妈”,隶属于世界500强之一的“恒大集团”。

万年欣是恒大人寿新推出的一款重疾险。这是一款多次赔付不分组的重疾险,105种重疾+40种轻症+20种中症,165种疾病保障,责任保障全面。自带癌症二次赔付保险金和人工肺保险金,小额医疗恒久安心和安康费用保证续保5年,稳定性妥妥的,但是在间隔期设置上需留意。

作为一款多赔重疾险,恒大万年欣多赔不分组的优势很明显,那么这款重疾险值不值得买呢?

本文主要分析:

1、本险种在多赔分组、组合医疗险、疾病定义等优势分析

2、本险种在癌症二次赔、间隔期等值得注意的细节

3、不同年龄的交费价格情况

4、恒大人寿的网点分布和服务质量

一、本产品基本信息了解

二、主要优势分析

1、大病多赔好

作为一款重疾多赔险种,105种大病不分组赔6次,多次获赔的概率更大。

当前市场上重疾多赔的险种,大部分的是分组多赔,分组多赔高发的恶性肿瘤单独分为一组,多赔的意义也不打折扣,最优的多赔型重疾,是不分组多赔。

2、杠杆作用好

最长缴费期30年,相比20年的缴费期,有以下三点好处:

一是分摊到每年的交费价格更低一些,获取相同的保额,以小博大的杠杆效应更好;

二是更好体现保费豁免的功能;

三是意味着附加医疗险保30年,保的更长。

具体看下不同年龄的交费价格情况:

3、未成年身价高

对于很多重疾险,未成年前的身价,都是退已交保费,这款产品在18岁之前的身价保障设计上很有特点,赔3倍保费。

4、组合医疗险稳定性好

小额医疗险:恒大人寿的恒久安心保证续保,且“每5年为一个续保期”,稳稳地抓住了顾客的安全感,解决了一直以来的心头隐忧,对于慢性病患者或大病患者都极为有利。

但是赔付额度达到约定保额,合同终止,假如第一年就达到最高报销额度,就算保证续保5年实际意义也不大。

百万医疗险:尊享安康费用补充也是保证续保5年,大方向没有毛病,但不保“住院前后门诊费用”和“住院前后门诊费用”,针对“药物过敏”和“食物中毒”、“椎间盘突出”都不赔付,是需要引起留意的。

5、高发轻症保障全

虽然轻症没有统一的规定,但是从保监规定须承保的重疾来看,几类理赔最多的重疾对应的轻症这款产品都承保了,且理赔门槛并不是很高,具体见下:

优势体现以下两点:

(1)是脑中风后遗症在中症赔,赔保额的60%,变相提高了赔付的额度;

(2)是脑中风后遗症和不典型心肌梗塞定义偏向宽松,获赔更容易。

三、值得注意的细节部分

1、间隔期设置稍长

重疾多次赔,首次和第二次的间隔是1年,之后的是间隔2年,间隔期较长。

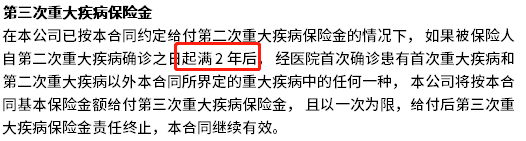

目前市场上有产品间隔180天,最长的也只有1年,间隔2年的很少见。这款产品的间隔期设置,不能追随主流产品设计。见条款:

2、轻症承保内容细节需留意

(1)轻症有隐形分组

即存在多项疾病只赔一项的情况,实际保障的疾病种类打了折扣,具体的疾病种类如下:

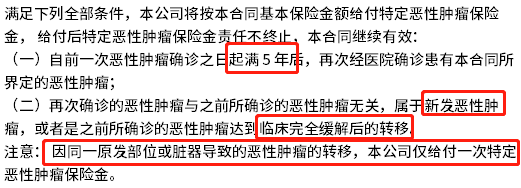

3、癌症二次赔门槛高

发生恶性肿瘤,额外给付恶性肿瘤保险金,相当于可获赔200%保额,但是获赔条件苛刻,和当前市场上多数产品有差别,具体体现以下两点:

一是间隔时间长,两次恶性肿瘤间隔5年,当前多数是间隔3年;

二包含责任少,仅限新发和临床完全缓解后的转移,其他的是包含新发、复发、转移和持续状态,且未要求达到临床完全缓解,具体见本险种条款:

四、恒大人寿网点和服务质量情况

1、恒大人寿怎么样?

恒大人寿的前身是中新大东方人寿保险公司,2015年恒大集团正式命名为恒大人寿,有恒大集团作为背后的大股东,恒大人寿实力雄厚。不过保险公司成立条件要求都很高,都受保监会监管,主要还是看产品本身特点。

2、当地没有网点会有什么影响?

恒大人寿只在湖南、四川、广东、江苏等8个省有分支机构,网点分布较少,对于保单会有影响吗?

投保线上产品,当地没有网点,部分保全可以通过APP或微信等渠道可以自助办理保全,部分情况或理赔,需要邮寄资料,速度相对较慢;线上产品很多线下网点比较多,产品本身性价比高,当地又有网点,日常服务和理赔更方便,也没那么多担忧。

3、恒大服务质量情况

从保监会公布的《保险消费投诉相对量情况统计表》可以看出,恒大人寿有项排名靠前,但整体还是稍靠后的,排名越靠后投诉越少,具体见下表:

产品点评:

恒大万年欣重疾提供的保险责任十分全面,亮点在于重疾不分组赔付,轻症、中症赔付比例高,加上完善的医疗险组合,大病小病有兜底,另外未成年人也有身价保障。但是多次赔付间隔期2年,不利多次获赔,且癌症二次赔门槛高,如果看重大病多赔,性价比稍欠缺。

健康尊享C是泰康人寿2017年12月推出的一款百万医疗险,在银保渠道销售,一般是捆绑鑫福年金保险理财产品一起投保,既可以报销疾病或意外治疗费用,又能解决养老或教育补充问题,可谓一举两得。

不少消费者当初被这款医疗险吸引,买了产品组合,日常比较好奇这个医疗险究竟怎么样?

本期产品分析:

1、医疗险好不好?主要看三个指标

2、健康尊享C医疗险三大优点分析

3、健康尊享C医疗险3个主要缺点分析

4、健康尊享C不同年龄交费价格

一、医疗险好不好?主要看三个指标

任何医疗险买到手最主要看三点:

1、续保条款。最核心的部分,上一年发生理赔,第二年还能不能续保,如果不能续保,其他一切都是浮云,医疗险首要看续保条款是否宽松。

2、看保障范围。跟同类相比,是否有住院相关的一些情况不能赔,保障范围比较全面自然更好,如果免赔额比较低,产品创新比较好也能加分。

3、看免责条款。就是哪些情况不赔,是否有明显不合理条款,常见的不合理条款比如:宫外孕、法定传染病、腰椎间盘突出,职业病等不赔。

二、健康尊享C医疗险三大优点分析

先看下产品与同类相比情况:

优点一:续保条款宽松

这款产品投保前两年续保审核,第三年起不会因为理赔或健康变化拒绝续保,具体条款如下:

这里注意两点,投保前两年千万不要发生慢性病或大病出险,短期出险还是慢性病,续保通过概率很低。

第三年起承诺,但是如果要是产品下架或停售,保险公司可以继续接受续保,但是绝对有权终止续保,看保险公司用不用这个权利问题。凡是没有白纸黑字写明保证续保的产品,都意味着有权停售不再接受续保。

当前没有保证续保终身的医疗险,能够承诺续保或保证续保五六年就算可以。

优点二:免赔额设置比较人性化,理赔门槛低

发生合同约定100多类重疾,不设免赔;而且日常社保报销可以抵扣免赔,假如住院花费2万,社保报销一万,剩余一万合理费用可以全额报。

优点三:综合保障范围全面

日常住院费用,住院前后门急诊,门诊手术费用和特殊门诊都能报销,综合保障范围还是很全面。

三、健康尊享C主要缺点分析:

1、住院费用有单项限制

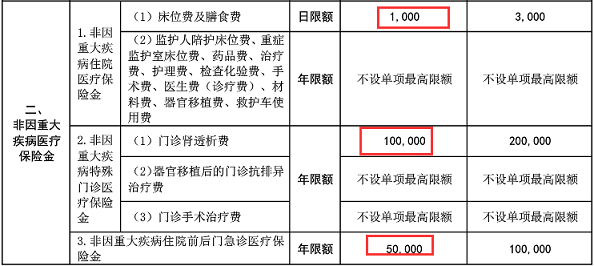

这款产品针对一般疾病或重疾住院费用,有单项就诊的限制,比如床位费,特殊门诊等,消费者可以打开合同,看下最后一页相关限制情况:

2、老年交费比较贵

50岁以后这款产品交费比同类贵出50%以上,老年交费价格考验交费能力:

3、免责条款有部分不合理规定

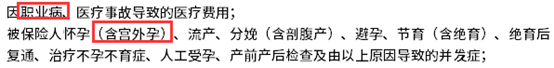

比如法定传染病,宫外孕不赔,这个很多公司是可以赔的,像这次新冠病毒已经归类为法定传染病,按照合同约定,这种疾病健康尊享是不赔的:

分析小结:

这款产品续保条款还可以,加上捆绑销售,一定程度续保稳定性相对更高一点,一般不会轻易中断,只是交费和其他细节上留意下。