重疾多赔的产品形态是近几年才在大陆兴起,产品形态借鉴欧美产品。多赔相比单赔,在赔付次数上占据优势,但是交费自然也更贵。目前市场上确实有不少高性价比的多赔型重疾险,疾病分组合理,间隔期短。

华夏的产品一直以多赔为特色,旗下的常青树系列,主打重疾多赔。旗下的常青树旗舰版重疾分组多赔,保留了老版癌症单独分组的长处,新添加的50周岁前重症赔双倍格外吸引人,组合保证续保5年的医疗险,对于慢性病和重症保障有利,但是需留意轻症有隐形分组。

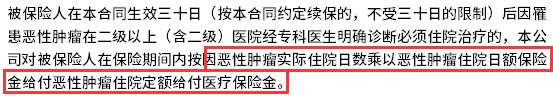

泰康人寿新上市的健康多倍保,一改往日的风格,也打出多赔的旗号。作为一款多次赔付重疾险,高发的恶性肿瘤单独分为一组,多赔意义不打折,轻症保的全且赔付实际,特色是白血病可双倍赔,加上优秀的住院医疗和百万医疗兜底,健康保障无缺。只是在赔付的细节设置上,需要注意。

那么,两款产品不同点在哪里?

本文主要分析:

1、两款产品的两大相同点

2、两款产品在赔付规则、疾病定义等的不同

3、泰康和华夏人寿服务质量情况对比

一、产品基本信息了解

1、疾病多赔分组好

作为重疾分组多次赔付的保险产品,高发重疾分组十分的重要,这将会影响多次赔付赔付的几率。

两款重疾险都是分组多赔,将癌症单独分组,其他高发重疾也是分散在其余各组当中,重疾分组比较合理。

2、组合医疗险完善

重疾险是满足条款规定的条件才能赔,理赔门槛高。重疾险一般搭配医疗险一起投保,重疾无法报销的部分,有医疗险兜底,健康保障更加完善。其中小额医疗险主要解决日常疾病住院就诊,百万医疗险应付大病住院费用。

两款产品都可以组合完善的医疗险一起投保,无后顾之忧。

小额医疗险:

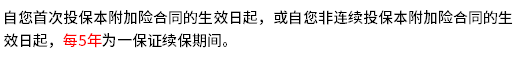

常青树旗舰版附加的住院费用补偿2014,保证续保5年,对慢性病群体是相对有利的。续保条款如下:

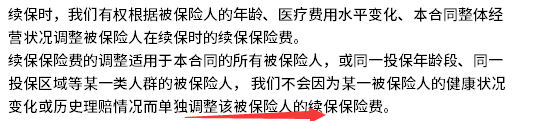

多倍保搭配0免赔医疗-健康无忧住院医疗险,可保证续保3年,对于身体抵抗力较弱的群体比较适用。条款规定如下:

百万医疗险:

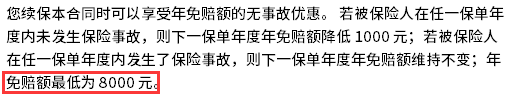

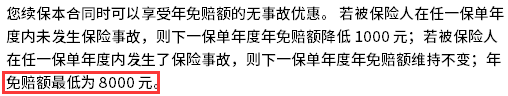

华夏医保通普惠版,续保审核宽松,只需要考虑停售风险,无需担心下年的续保审核。且医疗保障全面,另免赔额有无理赔优惠,若没有发生过理赔,最低为5000元免赔。见条款:

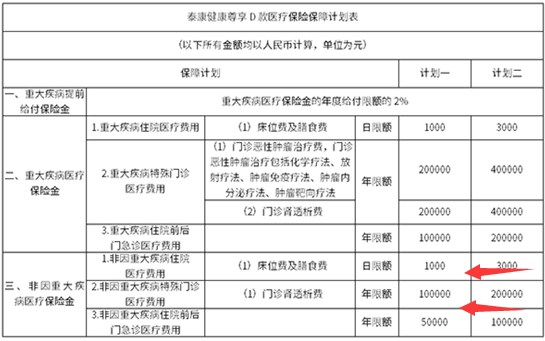

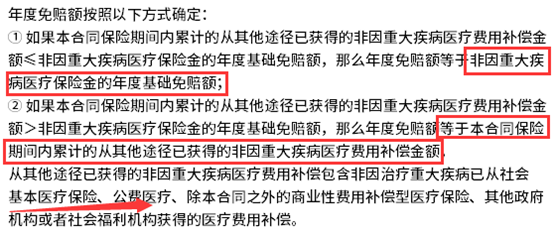

多倍保搭配的百万医疗-健康尊享D款,是一款“保额会长大”的百万医疗险,第一年无理赔,次年开始非重疾和重疾理赔都递增5万,非因重疾最高可递增到100万,重疾最高额度可到200万。另外罹患重疾可提前给付2%重疾金缓解压力,并且它另外是相对免赔,社保可以抵扣免赔。

在续保上是首两次审核过了后,从第三次开始就无需审核了。见条款:

(1)赔付规则的不同

常青树旗舰版:首次保费/保额/现价三者取大,大龄人士投保保费不会倒挂(即出现保费大于保额的情况)。

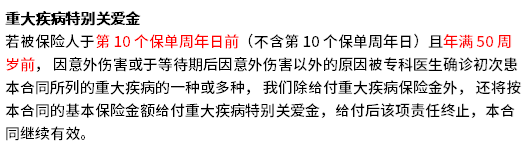

另外有叠加赔,50周岁前罹患重疾,可以赔双赔保额,也就是买30万赔付60万。条款如下:

健康多倍保按保额赔付,没有叠加赔,产品保障形态相对来说更加常规。

(2)间隔期不同

对于多次赔付的重疾险,两次赔付间都有间隔期,间隔期越短,对于消费者来说越有利。

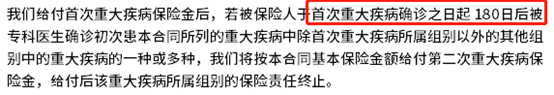

常青树旗舰版的间隔期是180天,目前这样的间隔期是最短的。见条款:

健康多倍保的间隔期是365天,比常青树旗舰版的要长。见条款:

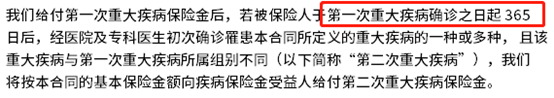

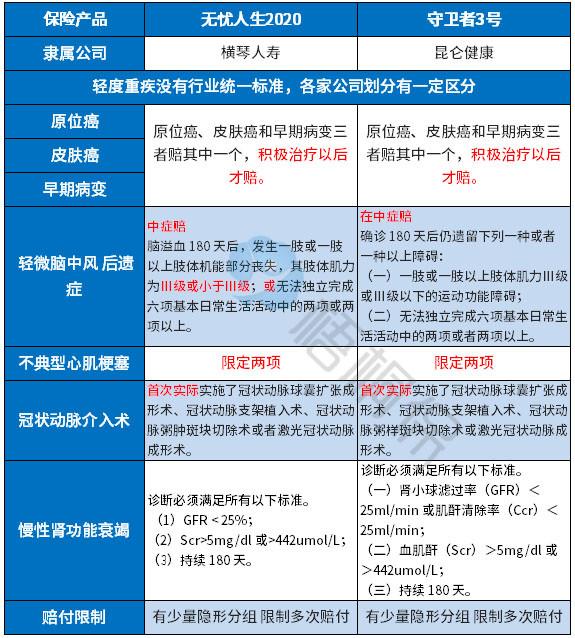

(1)高发轻症的定义

轻疾虽然没有行业统一标准,但保监会要求必须承保的6种重大疾病,分别是癌症,脑中风后遗症,急性心肌梗塞,冠状动脉搭桥术、造血干细胞移植术、肾功能衰竭,对应的高发轻症,这款产品承保的很齐全,具体的疾病定义如下:

小结:健康多倍保在轻微脑中风后遗症、冠状动脉介入手术、慢性肾功能衰竭的定义上宽松;但是不典型心肌梗塞常青树旗舰版宽松。

(2)轻症赔付规则

常青树旗舰版轻症35种疾病赔3次,每次赔保额的30%,没有保额递增功能。

健康多倍保是60种轻症赔5次,都是按照保额的30%赔。

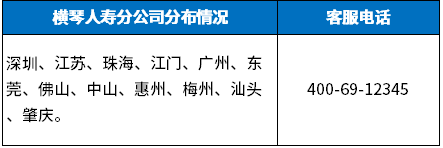

(3)轻症疾病划分

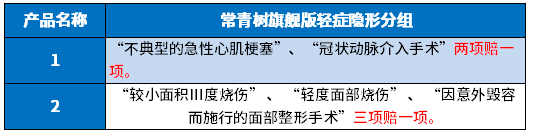

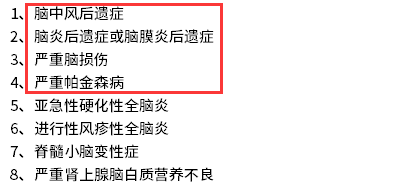

在实际的赔付中,健康多倍保都是实打实的赔付,没有多项疾病赔一项的情况,而常青树旗舰版有轻症的隐形分组,疾病实际赔付种类打了折扣,具体的疾病如下:

健康多倍保:提供特疾保障,虽然只包含白血病这一种疾病,但这也是高发重疾之一,治疗费用非常昂贵,这款产品提供双倍保障,确诊就能获得200%保额,增强了保障的力度。

常青树旗舰版有20种中症疾病赔2次,每次赔保额的50%,中症疾病和重症对应,很多赔完中症就能赔重症,疾病的衔接好。

部分中症疾病是其他险种在轻症赔的,变相的提高了赔付的额度,比如高发的“慢性肾功能衰竭”。

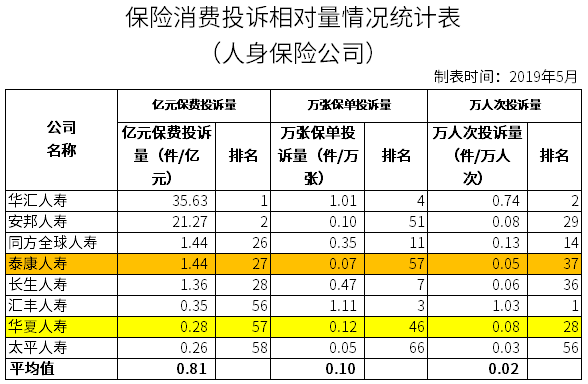

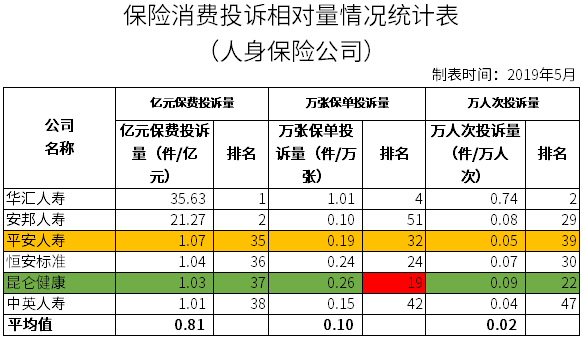

从保监会最新公布的《保险消费投诉相对量情况统计表》,可以看出两家公司的排名都还是较靠后的,排名越靠后说明投诉越少,具体的情况如下表:

产品点评:

常青树旗舰版重疾多赔,疾病分组好,多次赔付间隔期短,叠加赔付加量不加价,50岁前罹患重症可额外获赔50%保额,组合医疗险续保有优势,对慢性病人群有利。如果看重重疾多赔,可以考虑。

健康多倍保作为一款重疾多赔险种,疾病分组合理,多次赔付的意义不打折扣,加上白血病能赔双倍,住院医疗和百万医疗能兜底大病小病的就医保障,比较适合家长为孩子投保。

海保人寿旗下的芯爱系列专注心血管疾病保障,近期刚升级的芯爱2号100种重疾单赔,自带心血管特定重疾和轻症额外赔,赔付额度高,疾病覆盖好,可选癌症医疗津贴对癌症患者实用。但是需留意险种搭配的完整性。

和泰旗下的超级玛丽2020pro是单赔型重疾险,重症叠加赔付加量不加价,可选添加癌症二次赔付门槛低,新发癌症赔付条件宽松,加上首创的特定良性肿瘤手术保险金优势,对于特定人群很适用,但是需留意组合医疗险情况。

那么,这两款产品各自有什么优势?哪种更有性价比?

本期主要分析:

1、两款产品的共同特点

2、两款产品在疾病定义、癌症保障等的不同

3、两款产品不同年龄的费率对比

4、和泰人寿和海保人寿网点分布和消费者投诉情况

一、产品基本信息了解

1、承保期限灵活

两款产品不仅能保终身,还能选择保定期,保定期作为消费型重疾险,费率很便宜,但是保定期平安到期不退保费。

2、重疾是“裸”险

两款产品都是互联网销售的险种,无组合的医疗险。

重疾的理赔门槛高,一般需满足一定的条件才能达到,许多小病小痛不能报销,而医疗险大病小病都能报,故需要通过另外的方式投保补充。

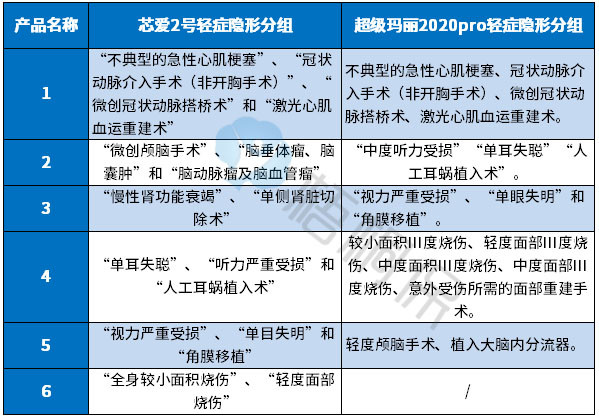

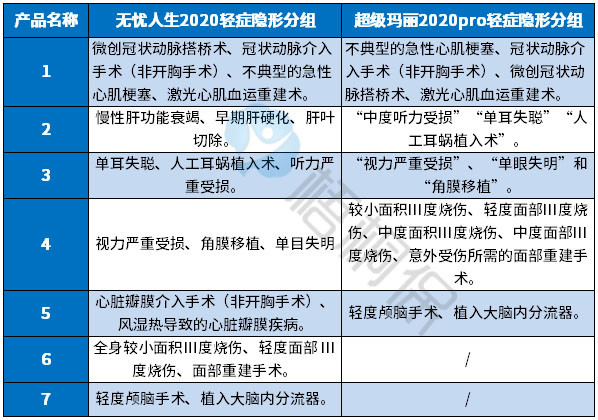

3、轻症少量隐形分组

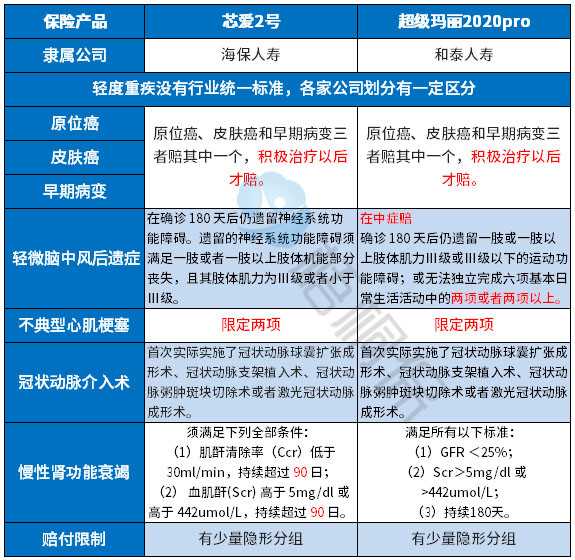

轻症不分组赔多次,但是实际保障的疾病种类有少量的多项赔一项情况,即隐形分组,具体的疾病种类如下:

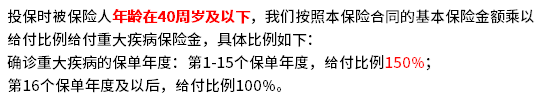

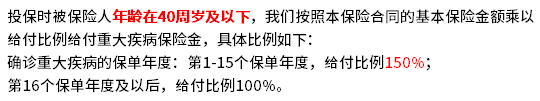

超级玛丽2020pro是重疾单赔,110种疾病赔1次保额,但是有叠加赔付,投保年龄在0-40岁的,第1-15个保单年度赔1.5倍保额,相当于额外获赔50%保额。具体见条款:

芯爱是100种疾病单赔1次保额,没有叠加赔。

(1)轻症赔付规则

两款产品轻症都是不分组多赔,且赔付次数高达3次,但是在赔付的额度上,有差异。

芯爱2号是首次赔保额的30%,后续按照5%递增;而超级玛丽2020pro是首次赔完30%保额后,第二、三次分别增加了15%、10%的额度,递增的幅度更大,对消费者来说更有利。

(2)高发轻症定义不同

虽然保险行业协会对于轻症没有统一的规定,但是好的产品会覆盖高发的轻症(是否高发以对应重症理赔情况而定,无统一规定)。

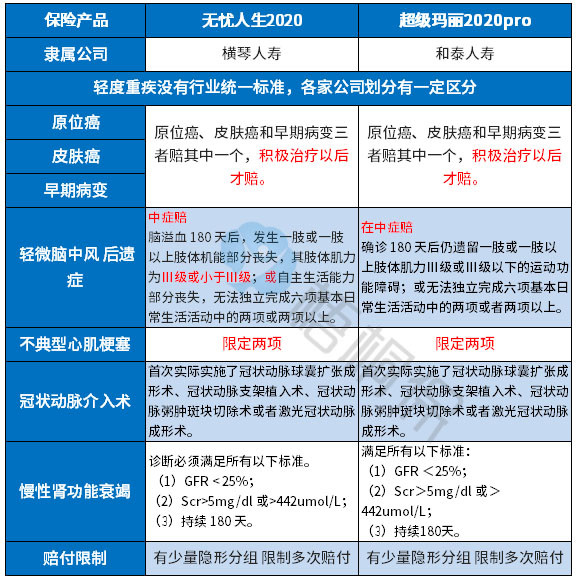

以下6类重疾是理赔次数较多的,分别是:癌症,脑中风后遗症,急性心肌梗塞,冠状动脉搭桥术、造血干细胞移植术、肾功能衰竭,它们所对应的轻疾中,两款产品具体的承保情况如下:

小结:几类高发轻症两款产品都保的很全,在疾病的定义上两款产品有松有严。

芯爱2号在慢性肾功能衰竭定义上宽松,而超级玛丽2020pro在轻微脑中风后遗症定义上要好。

芯爱2号:

癌症医疗津贴,即首次确诊癌症赔付后,自确诊1年后仍进行相关治疗、随诊或复查,再给付20%基本保额,最多给付3年。

以癌症的实际治疗情况来看,这个保障基本就可以理解为,癌症确诊后第二、三、四年仍生存,每年给付20%基本保额。

对于“良性癌症”(如甲状腺癌)或发现比较早的癌症,这项保障责任很实用。不过给付额度不是最高的,有赔付保额30%的险种。

超级玛丽2020pro:

可选癌症二次赔,赔付条件宽松,包含癌症新发、复发、转移及持续,赔付额度高达保额的120%,值得点赞的是:首次非癌症,只需间隔180天;首次癌症,间隔1年(二次新发癌症)或3年(癌症复发、转移、持续),赔付条件更宽松。

此外,还有癌症提前给付保险责任,首次确诊重疾为癌症,间隔1年后,癌症转移到其他器官(不包括淋巴),可以提前给付30%基本保额。

超级玛丽2020pro:

可选附加“特定良性肿瘤切除术保险金”,14个器官的特定良性肿瘤手术切除的,可赔10%保额,限1次。

“良性肿瘤手术可以赔10%”这个条款一般只有香港保险有,大陆产品除了针对“良性脑肿瘤”可以赔,其他的是不能赔的,超级玛丽2020这个条款具有比较强的实用性。

但是需注意,以下治疗方法不在保障范围内:组织检测、针吸活检、细胞学检查、抽吸术、栓塞术、刮除术。

芯爱2号:

(1)脑部特定疾病保险金

针对指定的8种脑部特定重疾,首次确诊这8种特定疾病,间隔1年后仍生存,每年给付12%基本保额,最多给付10次。

这8种脑部特病重疾如下:

(2)心血管疾病保障

自带心血管重疾和轻症额外赔。4种心血管特定轻疾,间隔1年再赔保额30%;5种心血管特定重疾间隔1年后,再赔100%保额。

心血管的发病率仅次于癌症,最常见的治疗手段就是冠状动脉介入术,通过植入支架,改善血管堵塞的情况,不过心血管堵塞很容易复发,有可能需要再次植入支架。芯爱2号这款产品,只要两次治疗相隔1年,就可以再赔,实用性是比较强的。

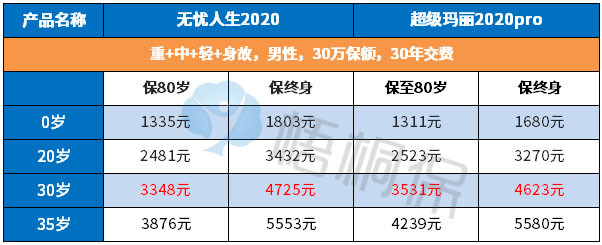

看下不同年龄的交费价格:

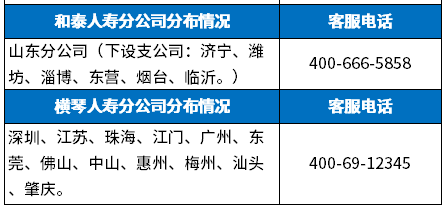

保险公司的网点分布情况,对于日常保全和后续的理赔服务关系重大,网点分布广泛,覆盖全,保全更方便,理赔速度更快,不需邮寄资料更便捷。

海保人寿是一家新成立的公司,总部在海南海口,在其他地方暂时没有分支公司,网点分布极少。

和泰人寿成立于2017年,成立时间短,目前仅在山东有分支机构,网点分布少。

产品点评:

芯爱2号作为海保人寿推出的一款针对心血管疾病有特定保障的重疾险产品,对于心血管疾病的保障是比较充足的,但价格也相对贵了一些。适合有心血管疾病相关家族史或心血管疾病高风险因素的人群。

超级玛丽2020pro是一款侧重癌症保障的重疾险,癌症二次赔门槛低、赔付额度高、间隔期短,适合有癌症家族史或看中癌症保障责任的人群。

但是两款产品作为网销重疾险,都没有组合的医疗险,后续需要通过其他渠道补充。

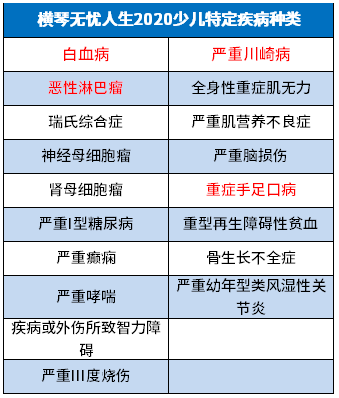

横琴人寿经保监会批准,于2016年12月成立的全国性寿险公司。公司由珠海铧创投资管理有限公司、亨通集团等5家公司共同出资设立,注册资本为20亿元,五家股东各占20%股权。注册地为广东横琴自贸区,是珠海第一家全国性法人寿险企业。

横琴人寿先后推出了多款“爆款”重疾险产品,无忧人生2020是近期刚刚推出的一款网销重疾险,又名横琴琴心保重疾险。

这款产品保113种重大疾病,叠加赔付放宽至60岁前,没有年龄和保单年限限制,是目前为止最宽松的条款。加上癌症二次赔门槛低、额度高,少儿特定疾病和心血管疾病覆盖“两头”,老小疾病都有保障。但是没有医疗险兜底,健康保障不完善。

横琴无忧人生2020的缺点有哪些?竞争优势是什么?

本文主要分析:

1、无忧人生2020在叠加保障、特色赔付等的优势

2、无忧人生2020在保障完整度、疾病划分等需要留意

3、无忧人生2020不同年龄的交费情况

4、无忧人生2020在哪买?线上购买产品理赔麻烦吗?横琴人寿实力如何?

一、产品基本信息了解

二、主要优势分析

1、重症叠加赔付最优

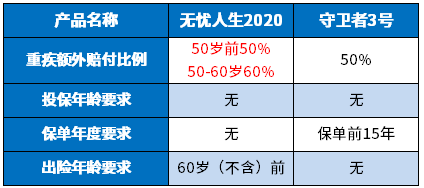

横琴无忧人生2020重疾50岁之前重疾额外赔50%,50岁-60岁(不含)重疾额外赔60%。我们选择了几款市面上有重疾额外赔的热销重疾险进行对比,具体如下:

小结:横琴无忧人生2020重疾额外赔付不仅限制条件少,没有投保年龄和保单年度的要求,出险年龄放宽至60岁之前。而且赔付额度高,将50岁-60岁(不含)的额外赔付比例提升至60%基本保额。

目前国内人群重疾高发年龄段是40岁以后,尤其是50-60岁阶段的人群,确诊率更高,这款产品的做法很人性化。

2、疾病赔付衔接好 额度高

这款产品轻中症疾病无缝衔接重疾保障,赔完中症之后,很有可能赔重症。且轻中症的保障额度很给力,轻症最高赔付55%保额,中症最高赔付65%保额。

目前市场上的热销产品,轻症赔付30%-45%、中症赔付50%、60%是比较常见水平。

而横琴无忧人生2020的轻症赔付比例单次最高55%,直逼同类产品的中症赔付比例;中症赔付比例单次最高65%,也在其他产品中还未出现,保障额度非常高。

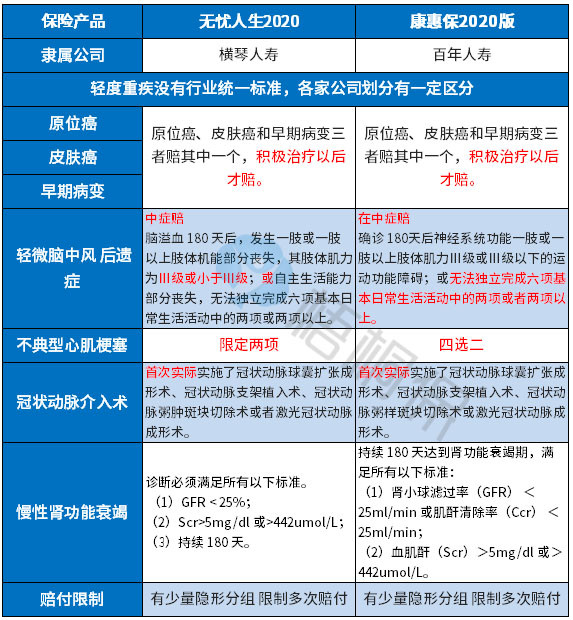

3、高发轻症保的全

轻疾并没有统一规定,各个公司规定不同,25类规定的重疾中必保的6类,所对应的轻疾疾病中,无忧人生2020承保的轻疾定义情况如下:

小结:这几类高发轻症承保全面,且在轻微脑中风后遗症定义上宽松,在中症赔,赔付额度更高。

4、癌症二次赔付门槛低

可选添加恶性肿瘤二次赔,包含癌症的新发、复发、转移及持续,赔付条件宽松,具体分为两种情况:

首次重疾为恶性肿瘤,间隔期3年后,可获得120%保额赔付;

首次重疾非恶性肿瘤,间隔期1年后,首次确诊恶性肿瘤,可获得120%保额赔付。

小结:赔付额度高,很多恶性肿瘤二次赔是直接赔保额,这款赔120%保额,赔付额度更好。

5、特定人群保障针对性强

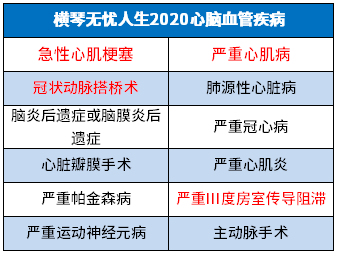

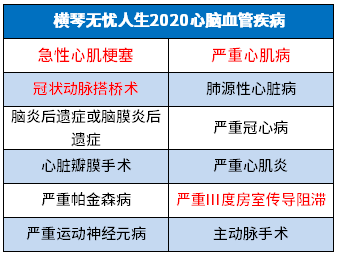

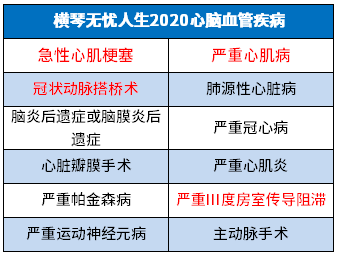

(1)心脑血管疾病

心血管疾病的发病率仅次于癌症,且疾病凶险,治疗费用昂贵,后续需长期的护理。在众多重疾险产品通常仅聚焦于癌症二次赔付的时候,横琴无忧人生2020真正从消费者需要的保障切入,提供心脑血管疾病二次赔付。

首次重疾非12种约定心脑血管疾病,间隔期1年后,确诊心脑血管疾病,可获赔100%保额;

首次重疾为12种约定心脑血管疾病,间隔期3年后,再患心脑血管疾病,可获赔100%保额。

心脑血管病种如下:

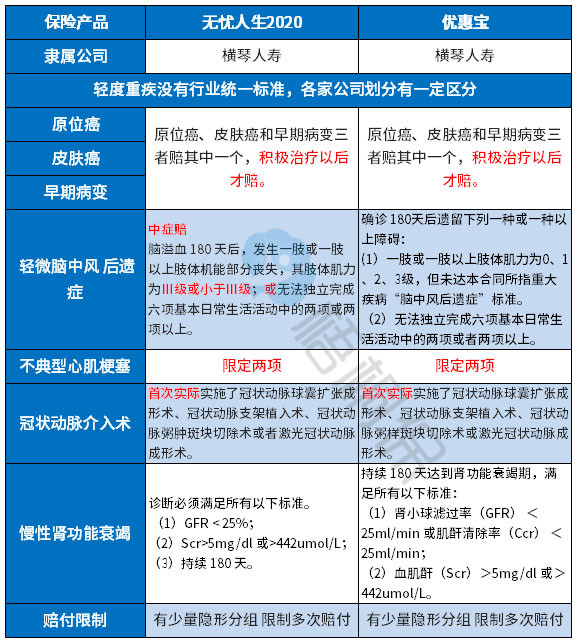

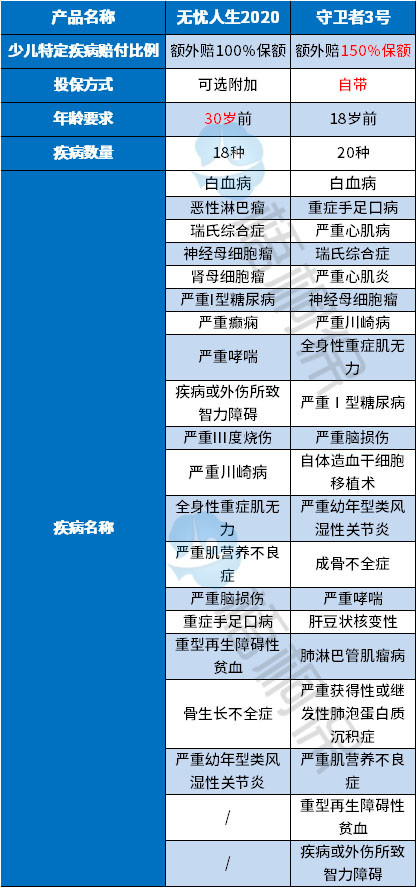

(2)少儿特定疾病

虽然重疾险赔付规则都是一样,但是市场上还是区分了少儿和成人重疾险,最关键的区别在于少儿重疾险能保少儿阶段高发的疾病。

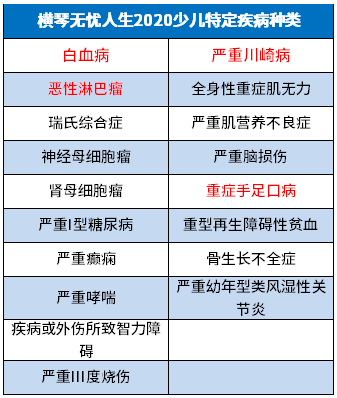

横琴无忧人生2020虽然不是少儿专用重疾险,但是提供18种少儿特定高发重疾额外保障,几乎完全覆盖了少儿高发的重大疾病,具体如下:

30岁之前患病,可额外获赔100%保额,加上重疾额外给付的50%保额,最高可获赔250%保额。这款产品少儿特定疾病保障额度高,给付年龄限制条件宽松,一般的少儿特定疾病只保障至18岁或20岁,这款产品30岁前都能保。

5、增值服务好

发生重大疾病的治疗费用高昂,如果不能及时的交上费,可能面临诊治延误,错过最佳治疗时机。

横琴无忧人生2020提供实用的增值服务:大病一站式就医绿通、大病门诊预约及医疗陪诊、大病住院安排、住院垫付/直付/免押金住院等。

直接解决看病难、看病贵的难题。

6、交费价格有优势

看下不同年龄的交费价格对比:

三、值得注意的细节

1、轻症有隐形的分组

轻症虽然不分组多赔,但是实际赔付有多项疾病只赔一项的情况,即存在隐形的分组,承保疾病种类不实际,具体如下:

2、无组合医疗险搭配

重疾险是发生约定的大病给付保险金,针对给付的大病有具体疾病及定义要求,给付的门槛高。一般要搭配医疗险一起投保,而医疗险不区分疾病程度或种类,住院就能报。

搭配的医疗险一般续保宽松,能够承诺续保,不会因为上一年理赔拒绝续保,或者保证续保五六年就可以,另外保障范围全面,能垫付医药费更好。

3、恶性肿瘤二次赔间隔期

恶性肿瘤二次赔的间隔期和主流有差别。对于首次发生的重疾非恶性肿瘤,需间隔1年后才能获得恶性肿瘤二次赔。

主流产品都是180天,相比之下,横琴无忧人生2020的间隔期更长,对消费者来说不利。

4、网点分布少

投保线上产品,当地没有网点,部分保全可以通过APP或微信等渠道可以自助办理保全,部分情况或理赔,需要邮寄资料,速度相对较慢。

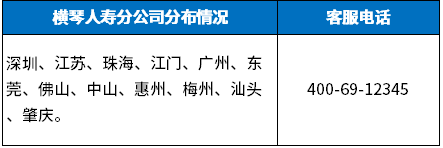

横琴人寿的网点分布较少,主要集中在广东省内,全国其他地方暂时没有分公司,具体的网点分布情况如下:

四、其他事项分析

(1)无忧人生2020在哪买?

无忧人生2020可在保险经纪平台或官方渠道购买。

(2)线上购买产品理赔麻烦吗?

重疾险的理赔规则都一样,达到条款规定条件就赔,关于赔付时效,也有规定。并且保险公司成立条件要求都很高,都受保监会监管。

线上购买产品可以通过线上APP、或者是邮寄方式提交理赔材料,保险公司调查审核之后,给付保险金。

产品点评:

就保障内容而言,横琴无忧人生2020绝对是目前单次消费型重疾险的王者。体现在叠加赔付额度高、条件宽松,添加的癌症二次赔、心血管、少儿特定疾病保障内容好,赔付门槛低,覆盖疾病高发的年龄段两端。加上保定期,费率更有优势,另外承保责任灵活,可自由搭配,适合加保提高保额。

但是注意后续搭配医疗险,重疾险不能报销的部分,有医疗险兜底。

近年来,百万医疗险越来越多,各家公司推出的百万医疗险产品形态上大同小异,因此各大保险公司重心在产品保障内容以及服务上不遗余力的进行优化和细化。

百万医疗险一般有高免赔额,小病小痛用不上,理赔门槛高,加上可以随时停售,对于保险公司来说,不仅承保风险小,且风险可控,对于大病患者作用明显。

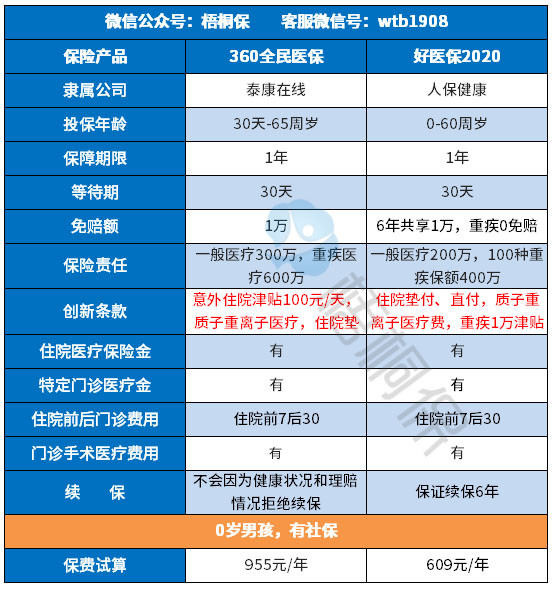

360全民医保是一款百万医疗险,是360与泰康在线合作推出的一款产品,由泰康在线承保。除了包含一般医疗责任与重疾医疗责任,还包含意外伤害全残、意外住院津贴责任,保障功能比较全面。此外还有住院垫付、意外住院津贴等增值服务,在续保上也很宽松。

这款产品怎么样呢?值得投保吗?

本文主要分析:

1、360全民医保在保障范围、续保条款等的比较优势

2、360全民医保免责、智能投保等需要留意的细节

3、不同年龄交费价格对比

4、其他:百万医疗险停售了怎么办?

一、产品基本信息了解

二、主要优势分析

1、保障覆盖全,核心保障不缺失

医疗保障上覆盖全面,报销的范围包括:住院医疗、特殊门诊医疗、门诊手术医疗、住院前后门急诊医疗,就医过程中发生的所有费用都有包含。

且住院前后门急诊医疗包含住院前7后30的费用,比一般的前7后7的覆盖范围更好。

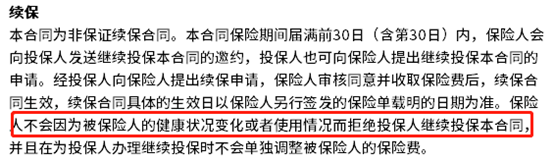

2、续保审核宽松

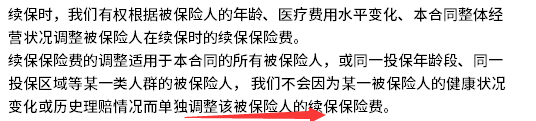

不会因为被保人健康变化而拒保,属于连续投保型代表,只需考虑停售风险,续保上是显得比较优秀的,见条款:

3、有住院垫付

住院垫付对于重症患者来说,不仅能缓解没有医疗费的尴尬,还能获得及时有效的治疗。

这款产品有住院垫付,发生疾病保险公司直接和医院结算,前期不用担心医疗费的问题,而延误治疗。

三、值得注意的细节

1、交费不便宜

看下不同年龄的交费价格对比:

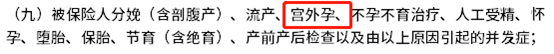

2、免责范围

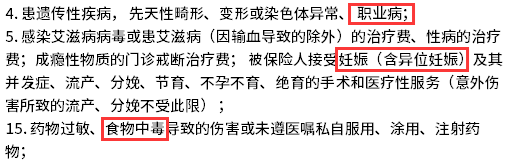

这款产品不保“宫外孕”,很多险种没有这条限制,见条款:

3、没有智能核保

身体有轻微的异常,没有第二次审核的机会。同样情况下,有智能核保可以提升投保的机率,且不会因为未如实告知而后续面临不能理赔的尴尬。

四、百万医疗险停售怎么办

这款产品是非保证续保合同,停售不保证。一旦理赔率较高的话,可能面临停售的风险,这点的存在让众人担心买了百万医疗险停售后会让自己在医疗保障上存缺口。但是市面上也有保证续保的产品,那么对于不保证续保的产品,在购买之前应该关注哪些方面?

首先看保险公司综合实力,以及相应的偿付能力,大牌的保险公司抗击风险能力强,综合偿付能力好,医疗险续保和停售问题会相对较小。

非保证续保的产品,随时有停售的可能,至于停售以后是否可以转投其他产品,看保险公司自身情况。

产品点评:

360全民医保作为泰康在线旗下的一款百万医疗险,首月保费1元,保障责任全面,除了包含医疗费用垫付、就医绿通、质子重离子手术之外,还包含意外身故伤残责任。而且续保比较宽松,理赔后仍然可以续保,产品的稳定性很强,但是交费并不便宜。

为了占据网销保险市场,很多保险公司不计成本,不断创历史低价,对于消费者来说,是受益的。而很多不知名的保险公司,也凭借几款超高性价比的产品,迅速打开市场,占据网销保险市场的半壁江山,比如之前以达尔文超越者闻名的光大永明人寿。

近期活跃在网销保险市场的横琴人寿,前后推出了不少新产品,横琴人寿是珠海第一家全国性寿险公司,成立于2016年,注册资本20亿元,背后是铧创投资管理有限公司、亨通集团等5家股东。

前期的优惠宝比肩达尔文二号,可自由选择是否附加身故。特点是60岁前确诊重疾可以额外赔付60%保额,并且包含癌症二次赔付保障,赔付门槛低。但是老年群体能买的保额低,且需留意保障的完整性。

新出的无忧人生2020保113种重大疾病,叠加赔付放宽至60岁前,没有年龄和保单年限限制,加上癌症二次赔门槛低、额度高,少儿特定疾病和心血管疾病覆盖“两头”,老小疾病都有保障。住院垫付、直付等增值服务实用性强,看病不再难、不再贵。但是没有医疗险兜底,健康保障不完善。

同是横琴人寿旗下的重疾险,哪款更加值得购买?适合哪些人群购买?

本期主要分析:

1、两款产品的相同点

2、两款产品在承保疾病、赔付规则方面对比

3、两款产品不同年龄的交费价格对比

4、横琴人寿线上购买产品理赔麻烦吗?公司实力如何?

一、产品基本信息了解

1、互联网“裸”重疾险

两款产品为互联网重疾产品,无可组合的医疗险,需要额外投保无免赔住院医疗和百万医疗来进行补充。

2、都有轻症隐形分组

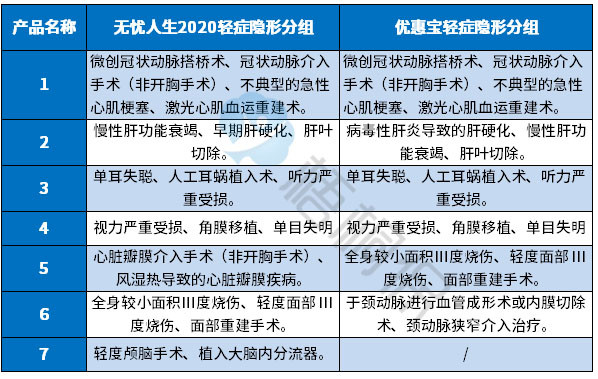

轻症在实际赔付的时候,有多项疾病赔一项的情况,实际保障的疾病种类不实际,具体的疾病种类如下:

无忧人生2020的保障期限灵活,既可以保至70/80岁,作为消费型的重疾险,平安到期不退保费,但是交费便宜,对于已经有了保障想要加保提高保额的很划算;也可以固定保终身,可以满足不同群体的需要。

优惠宝是终身型重疾险,相对来说,费率比保定期的贵。

具体看下不同年龄的交费价格对比:

优惠宝:60岁前确诊重疾额外赔60%保额,没有投保年龄和保单年度的限制,可以说是目前市场上叠加赔付最好的险种。

横琴无忧人生2020:也有叠加赔,具体分为确诊时年龄在0-50岁(不含)额外赔保额50%,50-60岁(不含)确诊额外赔保额的60%,在赔付额度上,不及优惠宝,但是放在市场上和同类产品相比,还是有优势。

很多产品要求投保年龄在0-40岁,或者只在保单前15年出险才赔,以40岁投保,第15年出险,也只保障到55岁。

(1)赔付规则

都是不分组多赔,在赔付额度上,优惠宝是赔固定40%保额,无忧人生2020是保额递增赔,首次赔保额45%,后续以5%幅度递增赔付,保障的额度更好。

(2)高发轻症定义

行业内对于轻疾定义是无定论的,保监规定须承保25类重疾中,理赔最多的6类:癌症、脑中风后遗症、急性心肌梗塞、冠状动脉搭桥术、造血干细胞移植术、肾功能衰竭。

与之相对应的轻疾分别是“早期癌症、轻微脑中风后遗症、不典型心肌梗塞、冠状动脉介入术、慢性肾功能衰竭、造血干细胞移植(没有轻疾)”。

按理说,两款产品都是横琴人寿旗下的,在疾病的定义上应该一致,但是这两款产品在这几类高发轻症的赔付上有区别,具体如下:

小结:可以看到,两款产品高发轻症都保的很全,且几类疾病的定义一致。但是无忧人生2020的轻微脑中风后遗症在中症赔,而优惠宝在轻症赔,意味着无忧人生2020的赔付额度更高。

两款产品身价保障都是可选,投保灵活度高,但是在具体的赔付规则上有差异。

优惠宝:是未成年前在保费和现价取大赔,成年后赔保额。

无忧人生2020:成年前直接退保费,成年后赔保额。对于未成年人来说,优惠宝的做法更好,最大程度的保障被保人的利益。

两款产品都可选附加恶性肿瘤二次赔付责任,包括癌症的新发、复发、转移、持续状态,赔付门槛低。但是在赔付间隔期上有差别,具体如下:

小结:赔付间隔越短,多次获赔的概率越大,对于消费者来说越有利。两款产品在赔付额度上都比同类产品高,但是在赔付的间隔期上,优惠宝更好。

优惠宝:没有其他保障,特色保障少。

无忧人生2020:

(1)心脑血管疾病

首次重疾非12种约定心脑血管疾病,间隔期1年后,确诊心脑血管疾病,可获赔100%保额;

首次重疾为12种约定心脑血管疾病,间隔期3年后,再患心脑血管疾病,可获赔100%保额。

心脑血管病种如下:

(2)少儿特定疾病

提供18种少儿特定高发重疾额外保障,30岁之前患病,可额外获赔100%保额,加上重疾额外给付的50%保额,最高可获赔250%保额。疾病种类几乎完全覆盖了少儿高发的重大疾病,具体如下:

小结:这款产品少儿特定疾病保障额度高,给付年龄限制条件宽松,一般的少儿特定疾病只保障至18岁或20岁,这款产品30岁前都能保。

(3)增值服务

横琴无忧人生2020提供实用的增值服务:大病一站式就医绿通、大病门诊预约及医疗陪诊、大病住院安排、住院垫付/直付/免押金住院等。

直接解决看病难、看病贵的难题,对消费者来说更实用。

1、横琴人寿怎么样?

横琴人寿成立于2016年,注册资本20亿元,保险公司成立条件要求都很高,注册资本要求20亿以上,都受保监会监管,主要还是看产品本身特点。

2、当地没有网点会有什么影响?

投保线上产品,当地没有网点,部分保全可以通过APP或微信等渠道可以自助办理保全,部分情况或理赔,需要邮寄资料,速度相对较慢。横琴人寿的网点分布较少,主要集中在广东省内,全国其他地方暂时没有分公司,具体的网点分布情况如下:

线上产品中,也有很多产品本身性价比高,当地又有网点,日常服务和理赔更方便,也没那么多担忧。

产品点评:

同作为横琴人寿旗下的网销重疾险,无忧人生2020在承保期限上有优势,保定期的费率便宜,适合加保提高保额适用。

就保障内容而言,自带保障内容优惠宝更好,叠加赔付条件更宽松,但是无忧人生2020的保障内容丰富有特色,可选心脑血管、少儿特定疾病保障好,加上有住院垫付和直付服务,看病就医不排队,增值服务好。

不过两款产品后续都需要额外搭配医疗险。

高免赔的医疗险,赔付门槛颇高,在续保审核上就显得尤为重要了,也能彰显出百万医疗险的实用投保价值。

国寿如E康悦,是中国人寿的明星医疗险产品,罹患癌症每年补贴5万,保障全面,续保审核宽松,自面市以来热度不减。美中不足的地方在于免责条款里有让消费者留意的细节。

太平超e保2019是太平人寿旗下最新的百万医疗险,在旧版超e保2018版基础上进一步升级,恶性肿瘤医疗提升为重疾医疗,重疾住院津贴给付天数高,保障责任范围更广,加上无免赔优惠,保障力度更大了。只不过续保审核模糊,稳定性欠佳。

那么,两款产品哪款的性价比更高?

本期分析:

1、两款产品承保内容细节上区别

2、两款产品在续保上的不同

3、两款产品的免赔额、免责范围不同

4、两款产品的费率对比

一、产品基本信息了解

对于住院可能产生的费用,主要是住院保险金、特殊门诊保险金、门诊手术保险金、住院前后门急诊保险金。这两款百万医疗都有包括,医疗费用的报销全面。

但是在“住院前后门诊费用”的报销上,超e保是涵盖住院前7天出院后30天的费用,而国寿如E康悦只是包含住院前7天出院后7天的费用。

相对来说,国寿如E康悦能报销的门诊费用天数较少。

(1)医疗保险金

超e保2019:一般医疗200万,加上重疾医疗200万,合计400万的额度,算是不错的。

国寿如E康悦是一般医疗100万,恶性肿瘤100万,合计200万的额度,相对来说没有超e保高。

(2)住院津贴

超e保2019:有重疾住院津贴责任,每天可补贴300元,最多补贴180天。

如E康悦是恶性肿瘤医疗保障,除了医疗费用报销额度外,如E康悦有5万的恶性肿瘤住院定额给付医疗金,根据实际住院天数有200元/天。如下:

超e保2019:有1万元的免赔额,确诊重疾0免赔额。此外还有“无免赔优惠”,如果在第一年没有发生理赔的话,免赔额在第二年续保时可以减少1000元,最多减少2000元。

也就是说,原本需要超过1万元医疗费用才能理赔的,最低超过8000元就可以理赔了,免赔额更低了。见条款:

国寿如E康悦是属于绝对免赔,无论一般医疗和恶性肿瘤医疗都是1万的免赔额。

超e保2019:续保审核条款并没有明确规定,只是规定上年度理赔及健康状况变化不影响费率,续保审核模糊。下面是太平超e保2019的续保条款:

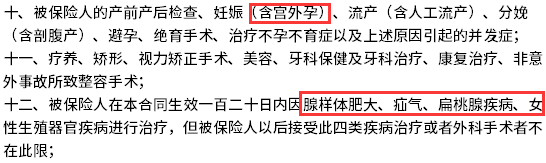

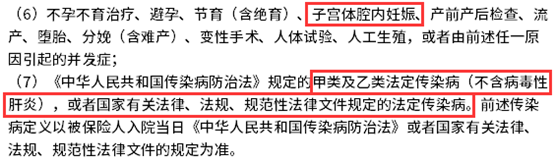

如E康悦的续保是通过第一次续保,后续续保无需审核,只是停售不再接受续保,具体如下:

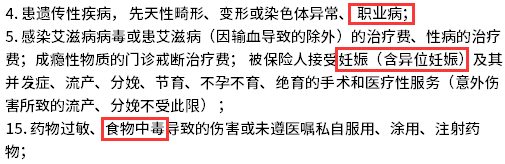

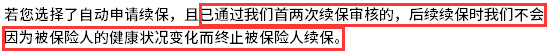

太平超e保2019款对于“职业病”、”宫外孕”、”食物中毒”不赔,很多百万医疗险针对此项是可报销的。具体见本险种条款:

国寿如E康悦的免责更为细致,条款规定在本合同生效一百二十日内因腺样体肥大、疝气、扁桃腺疾病、女性生殖器官疾病进行治疗不赔,具体见条款:

看下不同年龄的交费价格:

产品点评:

一款医疗险实用与否,取决于续保、承保内容。

从承保内容来看,两款产品大方向都没问题,但是在细节处,超e保2019更有优势,一是住院前后门诊费用保障天数更长,二是住院津贴是重疾,而不是恶性肿瘤,涵盖的疾病范围更广,三是免责范围中不合理条款更少。

但是从续保上来看,国寿如E康悦是非常有优势的,第一年审核通过后,续保不再审核,不用担心理赔或健康状况变化不能续保。超e保2019的续保审核模糊,是续保审核条款比较模糊,可能面临第二年无法续保,保障中断。

近期刚刚上市的昆仑健康守卫者3号,重疾不分组多赔,无论首次还是二次都能获得额外赔付,保障额度高,自带少儿特定疾病额外给付1.5倍保额,最高能获赔2.5倍保额,癌症津贴保障有特色。需留意保障的完整性。

平安福2019II保150类疾病,赔完轻症重疾保额相应递增,是一大特色,同时有市场上最好的早期癌症赔付,附加的小额医疗险针对慢性病反复赔,百万医疗险续保稳定,但是费率不低,并不适用于工薪族。

那么,这两款产品哪款的性价比更高?

本文主要分析:

1、两款产品在产品组合形态上的不同

2、两款产品在承保内容细节上的区别

3、两款产品在其他保障条约上的不同点分析

4、对于费率之间的差异对比

5、网点分布和消费者投诉情况

一、产品基本信息了解

守卫者3号是多赔型重疾险,重疾不分组多赔,重疾多赔的概率不减。

此外还有叠加赔付,首次确诊重疾在保额(投保前15年额外赔保额50%)、保费和现价取大赔;第二次确诊重疾,赔付120%基本保额。无论首次还是二次确诊重疾,都有叠加赔付,赔付的额度高。

平安福2019II是单赔型重疾险,直接赔保额。

守卫者3号作为网销重疾险,不仅能保终身,还能保定期至70/80岁,承保期限灵活,而平安福2019II是一款保终身的重疾险。

保定期至70/80周岁对于高发重疾年龄段完全覆盖,在此基础上费率会比保终身低,更加有优势。

不同年龄的交费价格如下:

(1)产品形态

平安福2019II主险和重疾保额非1比1,比如主险51万,重疾50万,发生重疾以后,主险保额等额减少,但是主险还有1万依旧有效,附加长期意外,恶性肿瘤、住院医疗健享、平安E生保统统还可以报销,权益不中断。

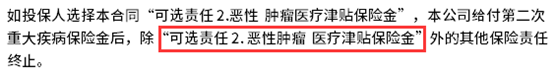

守卫者3号发生重疾赔付后,如果投保了“恶性肿瘤医疗津贴保险金”责任,则该项责任继续有效,其余的保险责任终止。见条款规定:

(2)组合医疗险情况

守卫者3号作为网销重疾险,没有组合医疗险一起投保。

平安福2019II可组合完善的小额医疗险和百万医疗险。

小额医疗险:

附加的小额医疗-健享人生,5年之内可保证续保,并不限年度总额,关键是同一疾病,时隔30日能重复报销,每次都能报门诊,对于经常生病或慢性病经常看门诊复查的客户有利。续保条款如下:

百万医疗险:

附加的百万医疗-平安E生保,可垫付医药费,承保内容齐全,且只要不停售,不会因为客户上年度理赔或健康变化拒保,客户不需要担心续保问题,不会有二次审核,具体如下:

平安福2019II:

(1)可附加恶性肿瘤赔多次

包括癌症的复发、新发和持续存在。但前提是首次发生重疾必须是癌症,才可以赔多次,如果首次重疾不是癌症,那么附加癌症多次赔会终止,其他附加长期意外和附加险依然有效。

并且两次癌症赔付的间隔期为5年,时间较长。

(2)长期意外

自驾和公共交通都是双倍赔,保至70岁,没有航空交通意外保障。

守卫者3号:

(1)癌症津贴保障

守卫者3号是恶性肿瘤津贴保障,确诊恶性肿瘤1年后,如果仍需治疗,每年可补贴30%基本保额,最多可以领3年。

在当前癌症治疗周期长的背景下,可以用来支付医疗费用或者其他支出对消费者有利。

(2)少儿特定疾病保障

守卫者3号自带20种少儿特定疾病保障,18岁前确诊少儿特定疾病额外赔保额的150%,相当于最高可获得250%保额的赔付,涵盖少儿群体高发的疾病,具体如下:

(1)网点分布

保险公司的网点分布情况,对于日常保全和后续的理赔服务关系重大,网点分布广泛,覆盖全,保全更方便,理赔速度更快,不需邮寄资料更便捷。

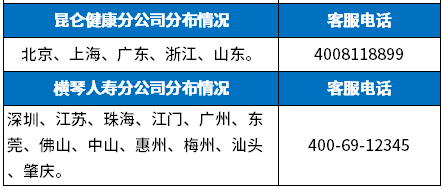

昆仑健康成立于2006年,虽然成立时间比较早,但是分支机构少,从官网显示目前只在北京、上海、广东、浙江、山东有分支机构。

平安人寿成立时间早,实力雄厚,目前在全国大小城市都有网点分布,线下办理业务方便。

(2)消费者投诉情况

通过保监会公布《保险消费投诉相对量情况统计表》的数据中,我们可以看到各家保险公司的排名情况,排名越靠前,意味着投诉越多。

从下表中可以看出昆仑健康有项排名相对靠前,需要留意保险公司服务质量情况,具体情况如下:

产品点评:

一款是平安人寿旗下的品牌产品,一款是昆仑健康刚推出的网销重疾险。从保障的完整性上来说,两款产品都很全面。

守卫者3号作为网销险种,最大的不足是不能附加医疗险组合,如果单纯购买重疾险,万一出险保障是有缺口的,毕竟想要单靠重疾险的保额同时承担治疗费和生活费,还是有压力。但作为网销险种,不仅费率便宜了很多,还能选择保定期,更大程度上降低了保费。

平安福2019II有赔付最好的医疗险组合,无免赔医疗与百万医疗险的无缝衔接,续保稳定性好,在健康保障上完整性是无敌的,但想买足保额考验交费能力。

最好的做法,是平安福2019II保额买低一点,附加全面的医疗险组合,再通过守卫者3号加保提高保额。

当前癌症高发多发的背景下,很多保险公司推出各色针对癌症多次保障的险种。要么直接重疾多赔型,要么单赔重疾险添加癌症二次赔,两种形态的产品,各有特色。

近期活跃在网销保险市场的横琴人寿,新出的无忧人生2020重疾单赔,保113种重大疾病,叠加赔付放宽至60岁前,没有年龄和保单年限限制,加上癌症二次赔门槛低、额度高,少儿特定疾病和心血管疾病覆盖“两头”,老小疾病都有保障。住院垫付、直付等增值服务实用性强,看病不再难、不再贵。但是没有医疗险兜底,健康保障不完善。

昆仑健康新上市的守卫者3号是重疾不分组多赔,无论首次还是二次都能获得额外赔付,保障额度高,自带少儿特定疾病额外给付1.5倍保额,最高能获赔2.5倍保额,癌症津贴保障有特色。需留意保障的完整性。

那么,这两款产品哪种形态的产品更加有性价比?

本期主要分析:

1、两款产品的共同特点

2、两款产品在疾病定义、癌症保障等的不同

3、两款产品不同年龄的费率对比

4、昆仑健康和横琴人寿网点分布

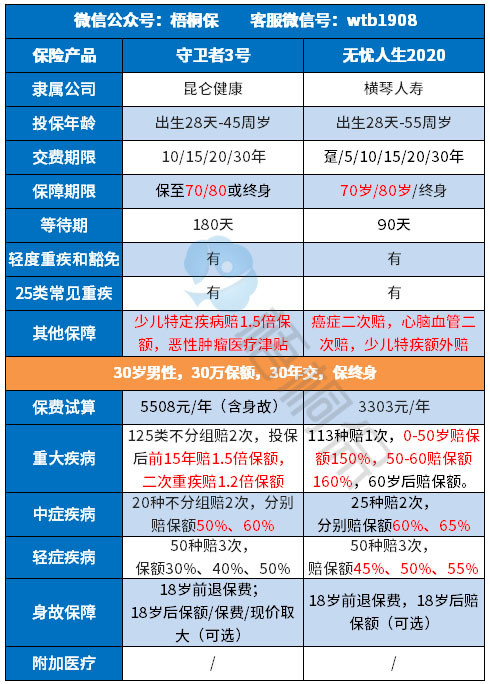

一、产品基本信息了解

1、重疾是“裸”险

两款产品都是互联网销售的险种,无组合的医疗险。

重疾的理赔门槛高,一般需满足一定的条件才能达到,许多小病小痛不能报销,而医疗险大病小病都能报,故需要通过另外的方式投保补充。

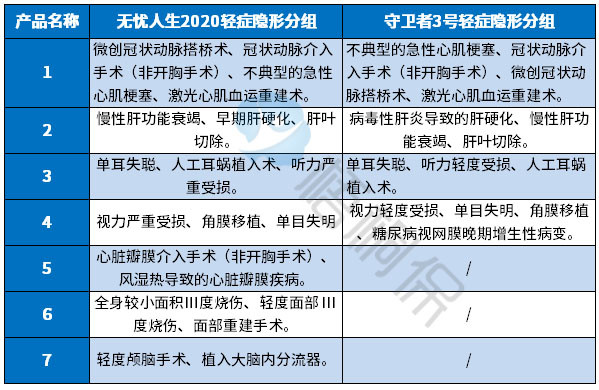

2、轻症少量隐形分组

轻症不分组赔多次,但是实际保障的疾病种类有少量的多项赔一项情况,即隐形分组,具体的疾病种类如下:

3、承保期限灵活

两款产品不仅能保终身,还能选择保定期,保定期作为消费型重疾险,费率很便宜,但是保定期平安到期不退保费。

(1)基本保障

守卫者3号是多赔型重疾险,重疾不分组多赔,目前市场上的多赔型重疾险,都是分组多赔,不分组多赔意味着首次赔付不影响其他疾病二次赔付的概率,在多赔型重疾险中,产品形态更好。

无忧人生2020重疾单赔,赔1次保额。

(2)叠加保障

重症叠加赔,是在给付基本保额之外,再额外给付一定比例的保额,相当于加量不加价,但是都有一定的条件限制,这两款产品也有重症叠加赔,具体的情况如下:

小结:从叠加赔的额度和限制条件来看,无忧人生2020的都更好。

虽然保险行业协会对于轻症没有统一的规定,但是好的产品会覆盖高发的轻症(是否高发以对应重症理赔情况而定,无统一规定)。

以下6类重疾是理赔次数较多的,分别是:癌症,脑中风后遗症,急性心肌梗塞,冠状动脉搭桥术、造血干细胞移植术、肾功能衰竭,它们所对应的轻疾中,两款产品具体的承保情况如下:

小结:两款产品高发轻症保障全面,且在轻微脑中风后遗症的定义上宽松。

守卫者3号:可选恶性肿瘤津贴保障,确诊恶性肿瘤1年后,如果仍需治疗,每年可补贴30%基本保额,最多可以领3年。

在当前癌症治疗周期长的背景下,可以用来支付医疗费用或者其他支出,对消费者有利。

无忧人生2020:可选附加恶性肿瘤二次赔付责任,包括癌症的新发、复发、转移、持续状态,赔付门槛低。具体分为两种情况:

首次重疾为恶性肿瘤,间隔期3年后,可获得120%保额赔付;

首次重疾非恶性肿瘤,间隔期1年后,首次确诊恶性肿瘤,可获得120%保额赔付。

无忧人生2020的癌症二次赔付额度高,很多恶性肿瘤二次赔是直接赔保额,这款赔120%保额,赔付额度更好。

两款产品都有少儿特定疾病保障,但是在投保方式上和具体的赔付细节上,有区别,具体如下:

小结:从保障内容上看,守卫者3号的少儿特定疾病保障更好,赔付额度高,不用额外附加,但是只保至18岁。

无忧人生2020:

(1)心脑血管疾病

可选添加心脑血管疾病额外赔,最高可获赔200%保额,具体分两种情况:

首次重疾非12种约定心脑血管疾病,间隔期1年后,确诊心脑血管疾病,可获赔100%保额;

首次重疾为12种约定心脑血管疾病,间隔期3年后,再患心脑血管疾病,可获赔100%保额。

心脑血管病种如下:

(2)增值服务

提供大病一站式就医绿通、大病门诊预约及医疗陪诊、大病住院安排、住院垫付/直付/免押金住院等。

直接解决看病难、看病贵的难题,对消费者来说更实用。

守卫者3号:特色保障内容较单一,没有更多的可选保障。

看下不同年龄交费价格对比:

保险公司的网点分布情况,对于日常保全和后续的理赔服务关系重大,网点分布广泛,覆盖全,保全更方便,理赔速度更快,不需邮寄资料更便捷。

昆仑健康成立于2006年,虽然成立时间比较早,但是分支机构少。

横琴人寿的网点分布较少,主要集中在广东省内,全国其他地方暂时没有分公司。

具体的网点分布情况如下:

产品点评:

守卫者3号是作为多赔型重疾险,疾病不分组,多赔的产品形态好。加上叠加赔付门槛低,自带特定疾病保障,综合保障更好,可选恶性肿瘤津贴保障有特色,但是交费不便宜。

横琴无忧人生2020虽然是重疾单赔,但是能添加癌症二次赔,且赔付额度高、门槛低,能弥补重疾单赔的不足。此外叠加赔付额度高、条件宽松,心血管、少儿特定疾病保障内容好,覆盖疾病高发的年龄段两端。加上保定期,费率更有优势,适合加保提高保额。

只是两款线上销售的都没有组合的医疗险,需要注意医疗险的额外补充。

太平超e保2019是太平人寿旗下最新的百万医疗险,在旧版超e保2018版基础上进一步升级,恶性肿瘤医疗提升为重疾医疗,重疾住院津贴给付天数高,保障责任范围更广,加上无免赔优惠,保障力度更大了。只不过续保审核模糊,稳定性欠佳。

健康尊享D款延续了泰康人寿医疗险“免赔额设计人性化”和“续保审核宽松“的优良传统,免赔相对医保可抵扣免赔额的设计,在某些情况下,理赔金额远高于雷打不动1万免赔额的医疗险,续保如果前两次通过之后,第三年起不用再担心因健康状况续保被续保,稳定性强,但单项报销有额度限制。

那么,在这两款险种前面,应该选择哪一款比较划算?

本文主要分析:

1、两款产品在续保上的不同

2、两款产品在承保内容细则不同

3、两款产品在免责范围和免赔额上的不同

4、两款产品在费率上的不同

一、产品基本信息了解

(1)医疗保险金

超e保2019:一般医疗200万,加上重疾医疗200万,合计400万的额度,算是不错的。

健康尊享D:计划一和二含一般医疗险一般医疗险(100万-200万元)、非重疾医疗(50万-100万),是一般百万医疗险的“标配”。

(2)住院津贴

超e保2019:有重疾住院津贴责任,每天可补贴300元,最多补贴180天。

健康尊享D没有津贴给付。

两款产品针对住院就诊的项目:住院医疗、特殊门诊、门诊手术以及住院前后门急诊,保的都很齐全,无遗漏。不过泰康健康尊享D有单项限额,超e保2019针对医疗费用报销根据合同约定进行理赔。如下:

超e保2019:有1万元的免赔额,确诊重疾0免赔额。此外还有“无免赔优惠”,如果在第一年没有发生理赔的话,免赔额在第二年续保时可以减少1000元,最多减少2000元。

也就是说,原本需要超过1万元医疗费用才能理赔的,最低超过8000元就可以理赔了,免赔额更低了。见条款:

健康尊享D款重疾0免赔,而且合约规定是相对免赔,社保可抵扣免赔额,见条款:

超e保2019:续保审核条款并没有明确规定,只是规定上年度理赔及健康状况变化不影响费率,续保审核模糊。下面是太平超e保2019的续保条款:

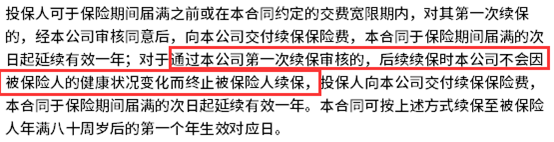

健康尊享D款前二年续保是需要审核的,第三年开始续保无审核。只是合约里并没有明确停售相关的规定,关于停售风险还是要关注。续保条款规定如下:

太平超e保2019款对于“职业病”、”宫外孕”、”食物中毒”不赔,很多百万医疗险针对此项是可报销的。具体见本险种条款:

泰康健康尊享D除外责任稍显苛刻,宫外孕、法定传染病都不能报销,见条款:

健康尊享D款:

(1)保额会“长大”,即当年无理赔,次年开始非重疾和重疾理赔都递增5万,非因重疾最高可递增到100万,重疾最高额度可到200万,不过对于有理赔的就不那么友好了。

(2)提前给付重疾金,提前给付2%重疾金,假设重症医疗100万,不幸罹患重症,可获取2万元补贴,虽然在大病面前,2万元杯水车薪,不过有比无要好,但没有垫付功能。

超e保2019:没有这些增值服务。

看下不同年龄的交费价格:

产品点评:

从承保内容上来说,超e保2019和健康尊享D都很全面,且各有特色,超e保无理赔优惠加大保障力度,健康尊享D社保抵扣免赔额少见。但是在续保上,健康尊享D有绝对优势,超e保续保审核模糊,稳定性欠佳。

横琴人寿无忧人生2020保113种重大疾病,叠加赔付放宽至60岁前,没有年龄和保单年限限制,加上癌症二次赔门槛低、额度高,少儿特定疾病和心血管疾病覆盖“两头”,老小疾病都有保障。住院垫付、直付等增值服务实用性强,看病不再难、不再贵。但是没有医疗险兜底,健康保障不完善。

超级玛丽2020pro是和泰人寿旗下新出的网销重疾险,疾病保障范围广,重症赔付加量不加价,癌症赔付门槛低,新发癌症赔付条件宽松,加上首创的特定良性肿瘤手术保险金优势,对于特定人群很适用,但是需留意组合医疗险情况。

那么,这两款产品是否值得购买呢?

本期主要分析:

1、两款产品的共同特点

2、两款产品在疾病定义、癌症保障等的不同

3、两款产品不同年龄的费率对比

4、和泰人寿和横琴人寿网点分布和消费者投诉情况

一、产品基本信息了解

1、重疾是“裸”险

两款产品都是互联网销售的险种,无组合的医疗险。

重疾的理赔门槛高,一般需满足一定的条件才能达到,许多小病小痛不能报销,而医疗险大病小病都能报,故需要通过另外的方式投保补充。

2、轻症少量隐形分组

轻症不分组赔多次,但是实际保障的疾病种类有少量的多项赔一项情况,即隐形分组,具体的疾病种类如下:

3、承保期限灵活

两款产品不仅能保终身,还能选择保定期,保定期作为消费型重疾险,费率很便宜,但是保定期平安到期不退保费。

超级玛丽2020pro:投保年龄在0-40岁的,第1-15个保单年度赔1.5倍保额。具体见条款:

无忧人生2020:有叠加赔,具体分为确诊时年龄在0-50岁(不含)额外赔保额50%,50-60岁(不含)确诊额外赔保额的60%。相比超级玛丽2020pro,赔付条件更加宽松,赔付额度也更高。

(1)赔付规则

轻症不分组多赔,首次赔付比例无忧人生2020赔保额45%,超级玛丽2020pro赔保额30%,但是以15%、10%的增幅递增赔付,而无忧人生2020以5%增幅赔。

(2)高发轻症定义

轻疾没有统一的规定,各家公司在轻疾定义上不相同,在银保监规定的25类重疾中,理赔最多的6类:癌症、脑中风后遗症、急性心肌梗塞、冠状动脉搭桥术、造血干细胞移植术、肾功能衰竭。

6类高发重疾各自对应的轻疾,在两款产品中的对比如下:

小结:两款产品在高发轻症保障上全面,轻微脑中风后遗症定义宽松,且在中症赔,赔付额度高。

两款产品都可选附加恶性肿瘤二次赔付责任,包括癌症的新发、复发、转移、持续状态,赔付门槛低。

但是在赔付间隔期上有差别,具体如下:

超级玛丽2020pro:

可选附加“特定良性肿瘤切除术保险金”,14个器官的特定良性肿瘤手术切除的,可赔10%保额,限1次。“良性肿瘤手术可以赔10%”这个条款一般只有香港保险有,大陆产品除了针对“良性脑肿瘤”可以赔,其他的是不能赔的,超级玛丽2020这个条款具有比较强的实用性。

但是需注意,以下治疗方法不在保障范围内:组织检测、针吸活检、细胞学检查、抽吸术、栓塞术、刮除术。

无忧人生2020:

可选心脑血管疾病额外赔和少儿特定疾病额外赔。

(1)心脑血管疾病

选择添加心脑血管疾病额外赔,首次重疾非12种约定心脑血管疾病,间隔期1年后,确诊心脑血管疾病,可获赔100%保额;

首次重疾为12种约定心脑血管疾病,间隔期3年后,再患心脑血管疾病,可获赔100%保额。

心脑血管病种如下:

(2)少儿特定疾病

提供18种少儿特定高发重疾额外保障,30岁之前患病,可额外获赔100%保额,加上重疾额外给付的50%保额,最高可获赔250%保额。疾病种类几乎完全覆盖了少儿高发的重大疾病,具体如下:

小结:这款产品少儿特定疾病保障额度高,给付年龄限制条件宽松,一般的少儿特定疾病只保障至18岁或20岁,这款产品30岁前都能保。

(3)增值服务

横琴无忧人生2020提供实用的增值服务:大病一站式就医绿通、大病门诊预约及医疗陪诊、大病住院安排、住院垫付/直付/免押金住院等。

直接解决看病难、看病贵的难题,对消费者来说更实用。

看下不同年龄的交费价格对比:

和泰人寿成立于2017年,成立时间短,目前仅在山东有分支机构,网点分布少。

横琴人寿成立于2016年,网点分布较少,主要集中在广东省内,全国其他地方暂时没有分公司,下面是两家公司网点分布情况:

产品点评:

超级玛丽2020pro的癌症额外赔付门槛低,间隔期短,适合有癌症家族史或看中癌症保障责任的人群。

无忧人生2020保障责任丰富,可添加责任齐全,亮点是有住院垫付等增值服务,加上承保期限上的优势,适合各年龄段加保提高保额适用。

不过两款产品后续都需要额外搭配医疗险。