超级玛丽2020max是信泰人寿推出的2020年第一款重疾险,重症叠加赔付额度高、门槛低,组合的癌症二次赔是目前市场上最好的条款,赔付条件宽松、额度高,还有心血管特定疾病额外赔,加上灵活的承保期限和低费率,是一款性价比不错的网销重疾险,但是轻症有隐形的分组,需格外关注。

国富人寿比较新,2018年才成立,注册资本15亿,背后的股东是广西投资集团有限公司、广州唯品会等大佬。嘉和保承保期限灵活、费率低,男性比女性交费便宜,叠加赔付额度高,癌症二次赔门槛低,另外中症罕见赔3次,轻症的赔付额度也是居于行业顶尖水平,不过要留意高发轻症保障有缺失。

那么,同作为互联网重疾险,这两款产品有什么不同,又各自有什么优势?

本文主要分析:

1、两款产品的相同点

2、两款产品不同年龄的交费价格对比

3、两款产品在承保内容、疾病定义上的区别

4、国富人寿和信泰人寿的实力对比

一、产品基本信息了解

1、重疾是“裸险”

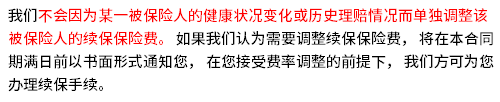

两款产品不能组合完善的医疗险,医疗险和重疾险虽然都是保疾病,但是保障的责任类型不同,医疗险赔住院费用,重疾险赔住院经济损失。

重疾险要求发生约定的大病才能提前给付保险金,有具体疾病及定义要求,医疗险不区分疾病程度或种类,住院就能报。

重疾险一般搭配医疗险一起投保,健康保障才无缺口。

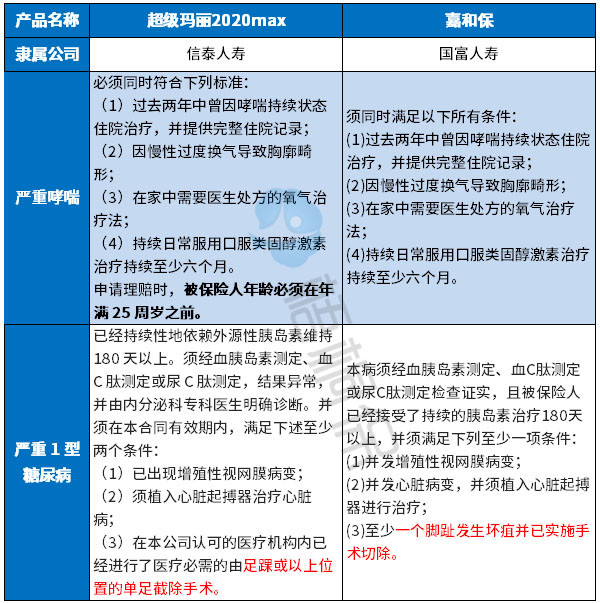

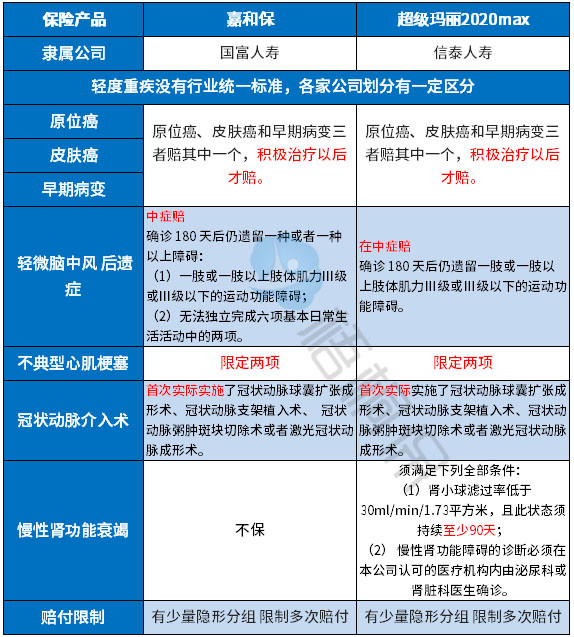

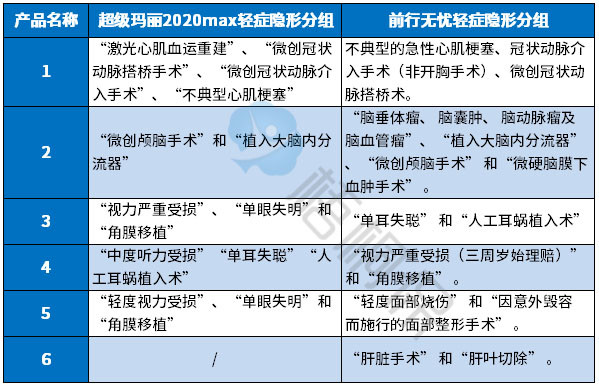

2、轻症都有隐形分组

虽然两款产品轻症都是不分组多赔,但是实际的赔付有多项赔一项的情况,实际保障的疾病种类有打折扣的情况:

从重症保障上看:

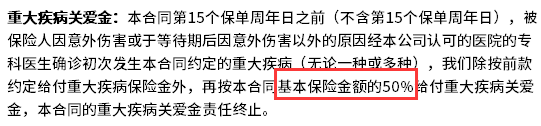

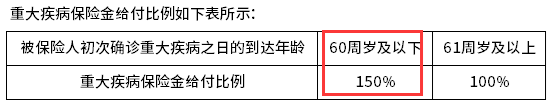

嘉和保也是重疾单赔保额,但是有重症叠加赔,对于保单前15年,50岁前确诊重疾赔150%保额,否则赔100%保额。见条款:

超级玛丽2020max重症叠加赔是60周岁前,发生重疾可额外获赔保额的50%,比超级玛丽2020额外赔付的条件宽松,可以说是目前市场上重疾叠加保障最好的险种(赔付额度高、年龄限制宽松)。具体见条款:

从中症保障上看:

嘉和保是25种中症赔3次,分别赔保额的50%/55%/60%。

超级玛丽2020max是25种,赔2次,都是赔保额60%,在赔付额度上,比嘉和保更好。

从轻症保障上看:

嘉和保是40种疾病赔3次,首次赔保额的40%,后续按照5%的额度递增,分别赔保额的45%、50%。

超级玛丽2020max也是赔3次,只是三次赔付同样的额度,都是保额的45%,首次赔付的额度更高。

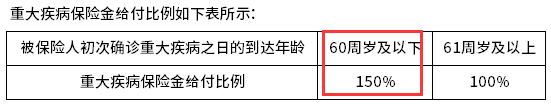

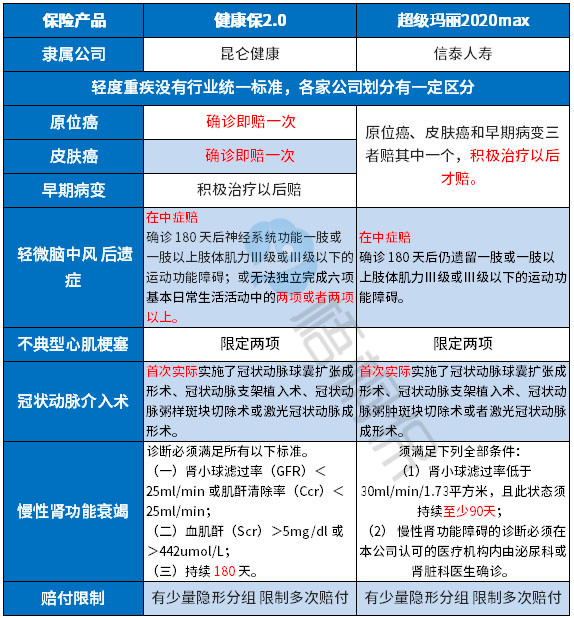

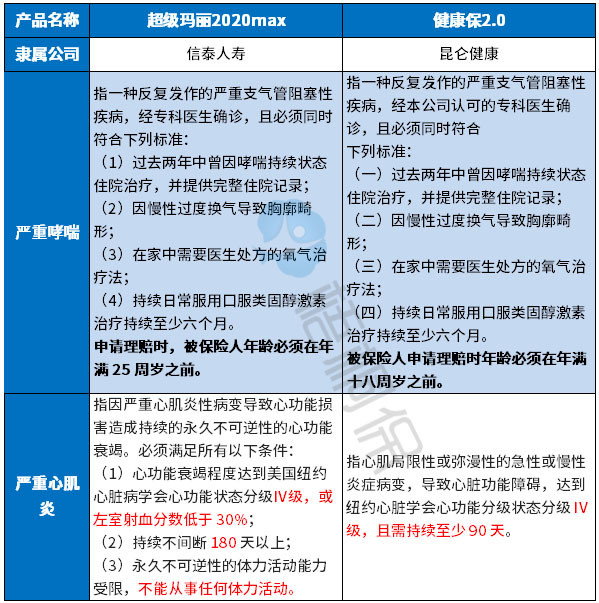

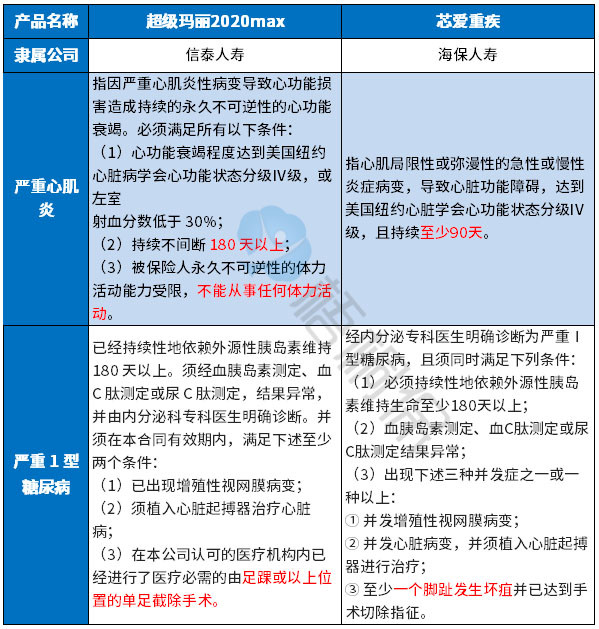

重症疾病定义的不同:

一百多种疾病不是全部确诊即赔,而是依据条款对于疾病的定义来赔,大致可分为三种情况,一是疾病确诊即赔,如恶性肿瘤;二是需满足一定的条件,如糖尿病需植入心脏起搏器或视网膜病变;三是需达到一定的状态,如脑中风需丧失生活能力等。

通过对比条款关于疾病的定义,发现两款产品在疾病的定义上各有松有严,具体的对比如下:

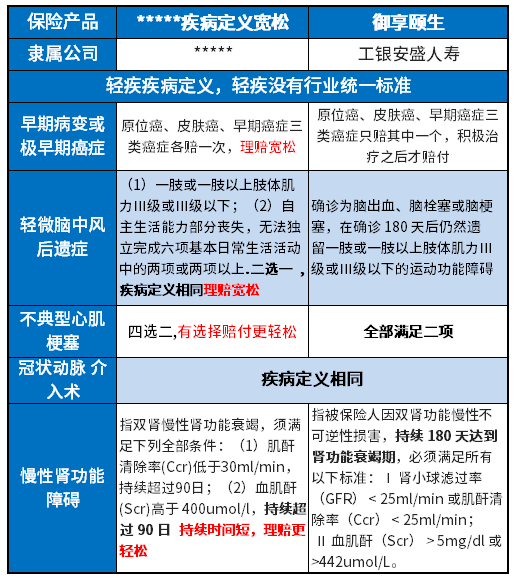

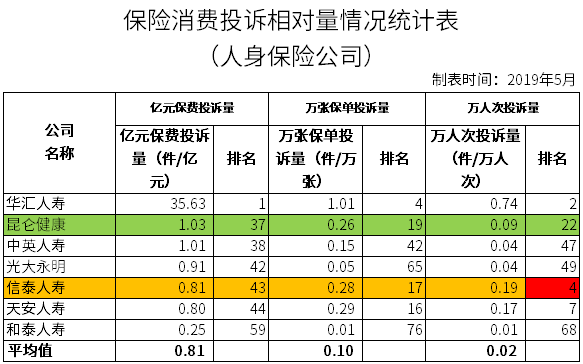

高发轻症疾病定义差异:

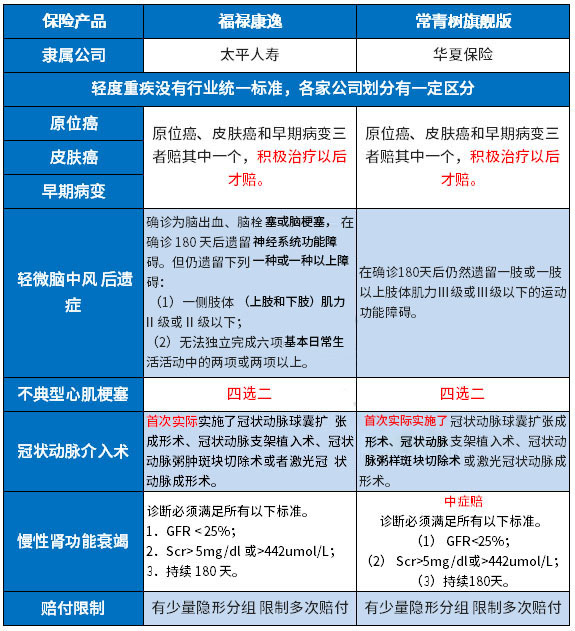

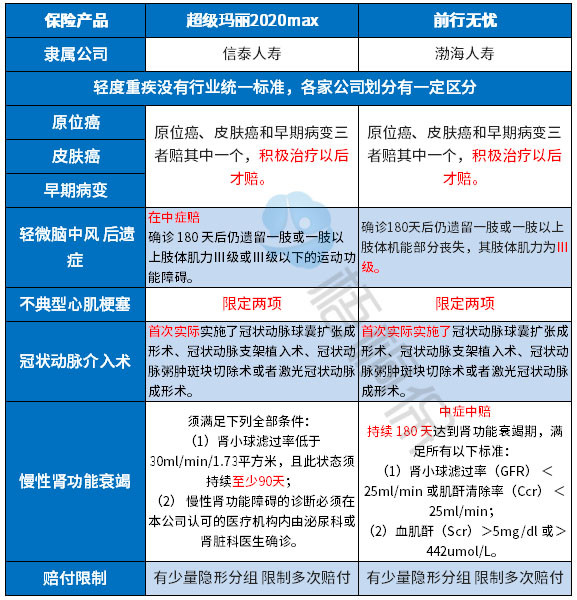

轻症种类覆盖率与疾病定义,国家没有统一规定,但是据每年理赔最多的几类重症来看,分别对应的轻症是:轻微脑中风后遗症、慢性肾功能衰竭、不典型急性心肌梗塞、冠状动脉介入手术、早期癌症。两款产品在疾病的定义上有区别:

小结:

(1)从高发疾病承保的完整性上:嘉和保缺失高发的【慢性肾功能衰竭】,而超级玛丽2020max保的很全;

(2)在疾病定义的宽松程度上,嘉和保轻微脑中风后遗症定义宽松,而超级玛丽2020max慢性肾功能衰竭定义宽松。不过两款产品在不典型心肌梗塞和冠状动脉介入手术上都稍严格。

市场上有不少产品,不仅轻疾重疾保障全面,且高发轻疾定义宽松,理赔门槛低。

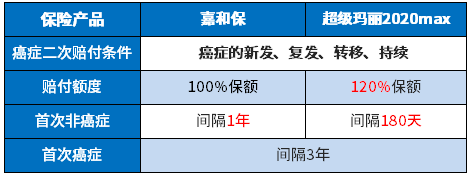

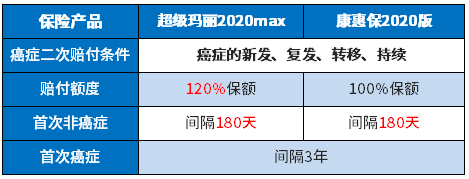

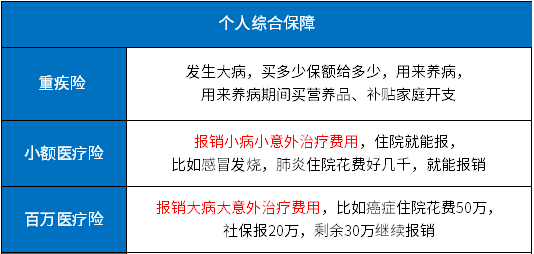

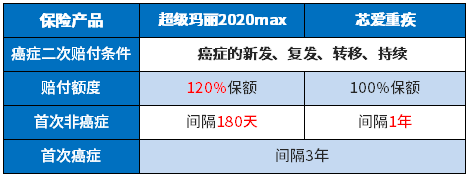

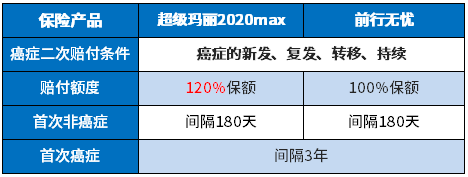

两款产品都可选添加癌症二次赔,包含癌症的新发、复发、转移和持续状态,只是在赔付的间隔期上,有差别,具体如下:

嘉和保:

没有其他疾病的保障,保障内容创新上不足超级玛丽2020max。

超级玛丽2020max:

首次确诊重疾急性心肌梗塞或进行冠状动脉搭桥术3年后,再次确诊,赔120%;

首次确诊2种心血管疾病之外的重疾(不含癌症)180天后,确诊急性心肌梗塞、或冠状动脉搭桥术,赔付120%保额。

需注意:作为可选附加责任,不是单独存在,而是和癌症二次赔捆绑销售,赔付的时候二选一赔。

嘉和保既可以选择保定期(至70岁),交费便宜,是消费险,平平安安不退钱,性价比较高,但是没有储蓄性;也可以选择保终身,适应不同人群的需求。

相对而言,超级玛丽2020max只能选择保终身,如果有保定期选项,费率上会便宜很多。而灵活的承保期限也是网销消费型重疾险的一大亮点和优势,但是超级玛丽2020max取消了这项责任。

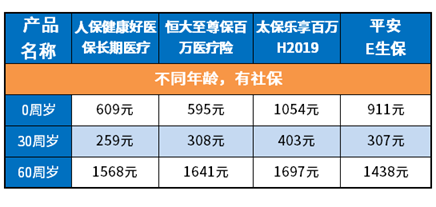

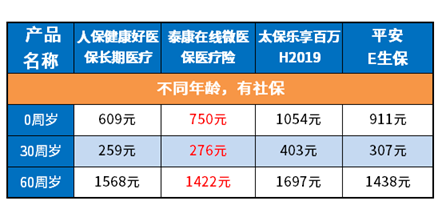

看下不同年龄的交费价格对比:

国富人寿2018年成立,注册资本15亿,背后的股东是广西投资集团有限公司、广州唯品会等大佬。但是因为成立时间短,目前在国内的分支机构少,仅在广西分布6家分公司。

信泰人寿是2007年创立的,注册资本金为50亿,全国有18家分公司,250+营业网点,分支机构众多,在日后办理保全和理赔上,不用邮寄资料,时效快很多。

产品点评:

超级玛丽2020max在保障上面还是很有优势的,尤其是重症叠加赔和癌症二次赔,都是目前市场上赔付最好、条件最宽松的,但是作为网销险种,本身保障不完整,无组合医疗险,且无身价保障,在承保期限只能选终身的前提下,无疑增加了保费支出,需要有一定的交费能力,对于过渡期的保障比较合适。

嘉和保在叠加赔和癌症二次赔上不及超级玛丽2020max,好在轻中重症保障齐全,加上赔付的次数足够,核心保障不缺,最大的亮点是男性交费比女性便宜,只是高发轻症定义严苛,适合不看重轻症保障,预算有限的男士可以考虑。

御享颐生是工银安盛最新研发的一款重疾险,它最大的亮点多次赔付不分组,45岁前可赔150%保额,不仅最大力度的提高了多赔的意义,且重疾保额在固定的期限内会长大,还罕见的自带特定肿瘤切除术保险金,优势可圈可点。不过在高发轻疾定义上偏严谨,需要关注。

本期主要分析:

1、御享颐生在重疾、特定疾病上优势

2、御享颐生在高发轻疾定义、险种组合需要留意的细节

3、御享颐生适用人群分析

4、工银安盛保险公司总体实力分析

一、产品基本信息:

二、产品主要优势分析

1、重症赔付有特点:

首先,保额会长大:45周岁前投保前10年,发生重疾可额外获赔保额的50%保障;

其次,重疾多赔不分组:如果是分组的产品,假设A组里其中一种重疾获得理赔,那么A组里其它多类重疾,就全部终止,因此重疾不分组〉重疾分组(高发癌症单独分一组)〉重疾分组(癌症和其他疾病放一组)〉单次赔付重疾险。

比如有些公司的重疾险分组不合理,以便于降低风险控制成本。这款产品重疾保106类,间隔时间比较短(1年),且疾病不分组赔2次。降低了理赔门槛,整体上还是非常合理的。

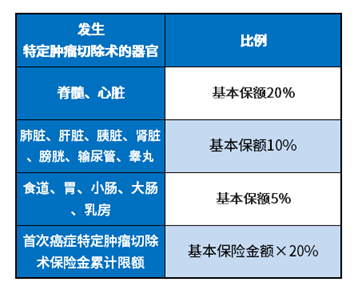

最后,含特定肿瘤切除术保险金,这种情况比较少见,对于不同的疾病给付的保险金有所差异:

2、高发轻疾保的全,赔付比例比较好:

(1)高发轻疾都在保障范围内:如不典型心肌梗塞、微创冠状动脉搭桥手术、轻微脑中风、慢性肾功能障碍、早期癌症5类常见轻疾都保;

(2)轻疾赔付比例比较好:这款产品轻疾保额递增的方式呈现,如第一赔保额30%,二次赔40%,三次赔50%。整体赔付比例还是可以。

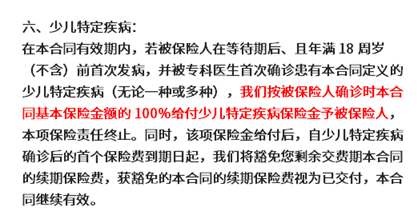

3、有利于儿童投保:

在少儿群体中高发的疾病,18周岁如白血病、重症手足口、严重川崎病、严重哮喘等都能 赔付100%少儿特疾保险金, 等于买50万,赔100万元,详见条款:

并且其他产品儿童身价保障是退保费,这款产品赔2倍保额,相当人性化。

4、险种组合还可以:

医疗险日常用的最多,小额住院医疗主要应付小病,赔付率最高,实用性广泛,这款产品的工银安盛住院医疗险保证续保5年,对于慢性病和体弱多病的孩子有利,险种组合比较好,详见续保条款为:

三、产品值得关注的细节部分

1、轻疾保障上:

隐形分组:虽然保障40类轻症,但是因为多项赔一项的情况,所以实际只有保32类,具体的如下:

高发轻疾定义相对同类比较严格:虽然5类常见轻疾保的全,但像轻微脑中风、早期病变或及早期癌症、不典型心肌梗塞、慢性肾功能障碍4种疾病,相对同类产品来说比较严,详见图:

2、留意百万医疗险续保规则:

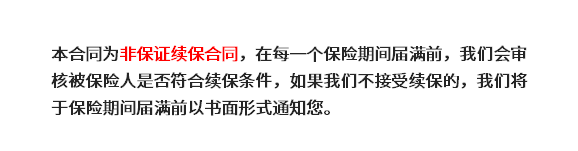

一款好的百万医疗险,一般续保宽松,保障范围全面,能垫付医药费更好。但工银安盛的百万医疗安康E生,续保需要年年审核,用户要注意续保规则:

3、费率并不算优:

与市场同期多赔不分组重疾险相比,价格不算有优势,具体如下:

四、御享颐生适用人群分析:

御享颐生整体保障很好,重疾不分组、45周岁前10年投保保额会长大,加上对于白血病、手足口、川崎病等保的很全,因此很适合于:

1、少儿投保:少儿阶段保障全,儿童身价保障人性化,区别于其他产品,加上儿童阶段投保与其他产品费率接近,小额医疗险续保很好,对于体虚经常住院的孩子有利,因此很适合0-17岁的孩子投保。

2、预算充足人士:御享颐生保障是很全面的,加上特定肿瘤切除术保障,如果资金充沛,也可以投保。

五、工银安盛保险公司实力分析

1、网点分支:

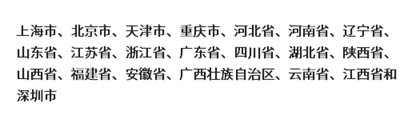

工银安盛是由中国工商银行和全球保险集团AXA安盛集团、全球500强央企中国五矿集团公司联合组建,名气很大,成立于2012年,注册资本125个亿,总部在上海,目前在全国21个省、自治区、直辖市的90余座城市设有分支机构,网点有:

2、偿付能力

工银安盛保险公司2019年第三季度综合偿付能力充足率是207.07%,风险综合评级:A。经营状况很好,风险评级也很高。

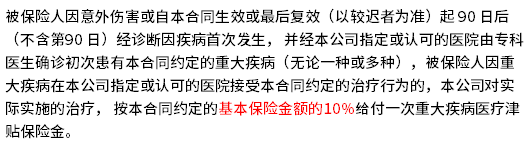

3、消费者投诉:

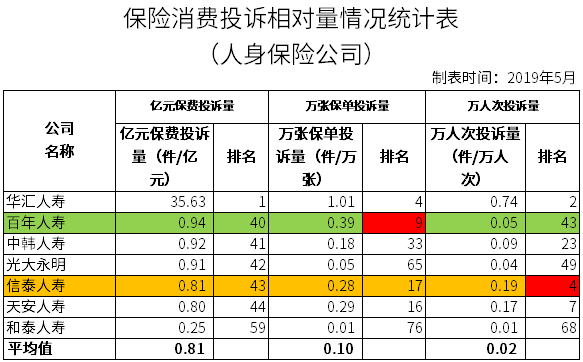

从保监会最新公布的《保险消费投诉相对量情况统计表》可以看出,工银安盛人寿有一项排名靠前,但整体来说消费者投诉比较少,口碑比较好,具体的情况如下表:

产品综合点评:御享颐生重疾多赔不分组,且少儿特疾保的好,加上工银安盛国内网点诸多,儿童阶段投保费率容易接受,小额医疗险很好,其实更有利于17岁之前的少儿投保,不过高发轻疾定义比较严谨,工银安盛医疗险大额医疗的续保有待提高,还需要通过其他渠道搭配好的百万医疗险。

百万医疗险在市场上是普遍的存在了,同质感很强。但一款医疗险最实用的地方在于续保审核、承保细节、垫付功能等几大关键因素。

恒大人寿推出的至尊保医疗险,续保能力非常优秀,保证续保6年。且还提供了有特点的无理赔保额奖励,上个年度没有没有出险进行医疗费报销,下个年度保额能长大10%。开门红期间以5折价格出售,非常具备性价比优势。不过,承保细节与其他高免赔医疗险有点不同,需要引起关注。

那么,这款产品怎么样?好不好?值得购买吗?

本期主要分析:

1、在续保审核、免赔额、性价比上的优势分析

2、在免责、承保细节上的不足分析

一、产品基本信息:

二、恒大至尊保医疗险主要优势分析:

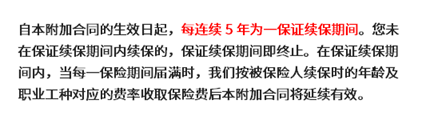

1、续保能力优秀

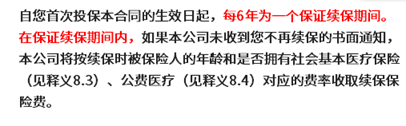

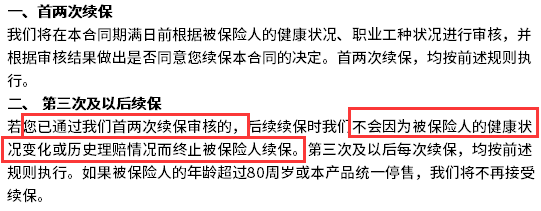

条款规定,每6年为一个保证续保期间,和市面上续保很好的好医保长期医疗险、平安E生保保证续保版同样,见条款:

温馨提示:保证续保期间届满时,如果产品已停售,不再续保这款产品。并且保障续保期满,产品还在销售,需要重新审核通过后才能继续投保。

2、无理赔优惠

恒大至尊保医疗险是一款保额会长大的险种,体现在无理赔优惠上,如果上一个保险期内没有发生保险事故,一般医疗保险金和重大疾病医疗保险金的保额可以增加10%,也就是一般医疗可递增到110万,重疾最高额度可到210万。

3、开门红期间交费价格便宜

在开门红期间,恒大至尊保以五折价格出售,费率特别讨喜,面向于低龄人群费和非常友好,和其他同类产品对比,比较有优势:

三、值得留意细节分析:

1、免责范围的规定

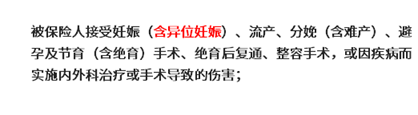

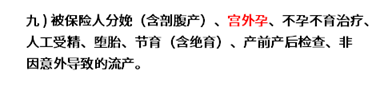

免责细节上有些小瑕疵是可以理解的,这款产品不赔“宫外孕“,而其他公司很多百万医疗险是可以赔的,其条款是:

2、承保细节的缺失

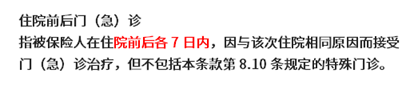

这款产品在承保责任中,有一个小细节要引起关注,其他产品针对住院前后门诊费用基本上是前7后30天,这款产品有一定的局限性,指包含了前7后7的住院前后门诊费用,详见约定是:

3、无住院垫付服务

医疗险是报销因病导致的医疗费用,但对于癌症和重疾而言,医疗费数额庞大,很多家庭承受不起,耽误救治。市场上百万医疗险都推出了“住院费用垫付”功能,极大的缓解了无力承担医疗费的窘境。

但恒大至尊保医疗险不具备此项功能。

产品点评:

这款恒大人寿的百万医疗险,保障责任全面,续保能力强,也有保额长的的功能属性,除了不能垫付医药费和宫外孕不赔的小细节,还是有一定的投保价值。

微信的普及,连70周岁的花甲老人都会用,而大前年微信九宫格开通的【保险服务】吸引了不少用户的目光,首当其中以“微医保”尤为夺人眼球!

泰康在线的微医保升级了!这次示人的微医保2020版只在投保年龄、国际第二诊疗的增值服务、外购药三点上下了功夫,费率也没有丝毫改变。

那么,这款产品好不好?值得承保吗?

本期主要分析:

1、微医保2020在续保、承保细节、免赔额、增值服务上的优势

2、微医保2020在免责中留意的细节

一、产品基本信息:

二、产品升级部分:

01、投保年龄延伸了:2019版只适用于0-60周岁人群投保,升级的2020版首次投保可以最高可放宽到65岁投保,而市场上绝大多数高免赔医疗险只限于60周岁以前人投保,而这款产品对于超过60周岁以上的老人特别友好。

02、增值服务拓展:这款产品增加了国际第二诊疗服务,并且添加了“癌症院外特药费用”600万,覆盖已上市的全部抗癌特药并实时同步,但院外特药必须满足:专科医生开具的处方、不超过1个月用量、是经过国药局批准、且在指定药店购买的四大要求。

三、微医保2020百万医疗险优缺点

主要优点:

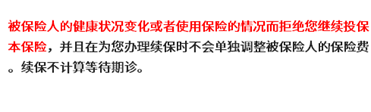

1、续保功能比较好:这款产品虽然明确表明是非保证续保合同,但是间接承诺续保,就是发生理赔,不会单独调整被保人的保费或拒绝续保申请,但要注意停售风险,详情为:

2、承保细节齐:住院医疗、特定门诊、住院前后门诊、门诊手术费需要产生费用的四个方面,保的很齐;

3、增价服务有特点:这款产品在增值价值上的是可圈可点的,主要可以归纳为三个方面:

(1)有住院垫付功能:如果是重大疾病或者癌症,前期化疗+住院+医生会诊,医疗费有可能十几万甚至几十万,但是普通工薪族对于无法承受,很有可能延误治疗,但是微医保2020版有住院垫付功能,缓解了用户的交费压力,可以安心治病,不用考虑大额医疗费无法支付的问题;

(2)免赔额设计人性化:微医保2020版,对于大病患者特别有利,采取的重疾0免赔,十分人性化;

(3)提供住院津贴:有重疾住院津贴保险金,没有免赔,100元/天,以半年为限,就是可以补18000元,对于病人来说,半年之内吃饭可解决。

4、可选责任丰富:如果消费者想享受顶尖医疗,可选指定疾病特需医疗保险金、恶性肿瘤海外医疗保险金的二大责任、指定疾病特需是指二级或二级以上公立医院的特需医疗部、国际部、VIP部服务,而恶性肿瘤海外医疗保险金中国以外的亚洲国家或地区的医院所发生的必须且合理的医疗费用,但只赔付70%报销。

5、性价比比较高:和其他百万医疗险对比起来,在相同的情况有一定的性价比优势:

主要短板:

1、免责:这款产品明确表示对于宫外孕是不给予报销医疗费的,但是宫外孕属于意外,在不少百万医疗险中都可以赔,这款产品不能报销,有点小瑕疵,但并不伤大雅:

产品点评:微医保2020版有智能核保功能、续保条款相对宽松、并且承保细节比较全,性价比比起同类产品来说比较高,具备垫付功能,能解决大病患者的医疗费压力,整体来说,除了免责上宫外孕不保的小瑕疵,其他都还可以。

超级玛丽2020max是目前网销重疾险中最闪耀的存在,出自于老牌寿险信泰人寿之手,这款产品的轻中重疾病赔付比例处于顶尖水平,重症叠加赔付条件宽松,是目前为止市场重症叠加赔最好的产品之一,加上可选添加癌症二次赔和心血管再赔保额,保障全面,性价比高,只是要关注身价保障是0的细节。

百年的康惠保2020版自上市以来,延续了康惠保系列费率低、保障全、投保灵活的优势,另外特定疾病数量上升,加大了保障力度,在市场更具竞争力。只是医疗险补充上有需要注意的地方。

那么,两款产品的差异在哪里?

本文主要分析:

1、两款产品相同点分析

2、两款产品在疾病赔付规则上的不同

3、两款产品轻疾定义上的差异

4、不同年龄的交费价格对比

5、两家保险公司实力分析(含分支网点介绍、投诉率)

一、产品基本信息了解

1、重疾是“裸”险

两款产品都是网销重疾险,不能组合小额医疗险和百万医疗险,健康保障有缺口。

2、轻疾都有隐形分组

两款产品轻疾划分有多项赔一项的情况,实际保障的疾病种类有打折扣。如下:

康惠保2020版既可以保定期也可以保终身,最长30年的缴费期,选择保定期至70岁,费率很便宜,不过只是纯消费型险种了。

而超级玛丽2020max只能保终身,同样保额的情况下,交费会贵不少,具体看下不同年龄的交费价格对比:

一是从疾病的赔付规则上看

重症赔付规则:

康惠保2020版是重疾单赔险种,但是赔付的方式有创新,重症赔付额度分别是前1-10年赔1.5倍保额,11-15年赔1.35倍保额,第16年之后赔基本保额。

超级玛丽2020max是60周岁前,发生重疾可额外获赔保额的50%,也就是赔付1.5倍保额,非常实用。见条款:

轻症赔付规则:

康惠保2020版的轻疾赔付比例是35类按35%、40%、45%依次赔付。

超级玛丽2020max也是赔3次,三次赔付同样的额度,都是保额的45%,赔付的额度相对来说更高。

二是从疾病定义上看

虽然保险行业协会对于轻症没有统一的规定,但是理赔最多的几类疾病对应的轻症,行业默认为高发的轻症,一般好的产品都会覆盖。这两款产品的对比如下:

小结:

在轻微脑中风后遗症和不典型的心肌梗塞定义上,康惠保2020版更加宽松,而在慢性肾功能衰竭的定义上,超级玛丽2020max宽松,但是两款产品在冠状动脉介入手术的定义上,都稍严格。

康惠保2020版身价保障是在退保费和保额两者中间自由选择,但是如果选择保障至70岁,只能选择退保额。

超级玛丽2020max无身价保障,后续需要补充定期寿险,尤其是对于肩负整个家庭责任的成年人来说,定期寿险格外重要。

(1)其他疾病保障

康惠保2020版:特定疾病保障。

区分了不同群体:男、女、少儿三类。除了少儿的10类特定疾病再赔保额,还有男性13类特定疾病、女性9类特定疾病额外赔保额的50%,赔付的额度高。

超级玛丽2020max:心血管疾病二次赔。

首次确诊重疾急性心肌梗塞或进行冠状动脉搭桥术3年后,再次确诊,赔120%;

首次确诊2种心血管疾病之外的重疾(不含癌症)180天后,确诊急性心肌梗塞、或冠状动脉搭桥术,赔付120%保额。

需注意:作为可选附加责任,不是单独存在,而是和癌症二次赔捆绑销售,赔付的时候二选一赔。

(2)癌症二次保障

两款产品都可选添加癌症二次保障,包括癌症新发、转移、复发或持续,赔付门槛宽松,具体区别如下:

网点分布:

信泰人寿在北京、上海、浙江、江苏、河北、河南、福建、山东、湖北、江西、广东、辽宁、黑龙江13个省份都有分支机构,这些地方的人群可以关注。

百年人寿是2009年成立的,其网点分布在大连、湖北、河北、辽宁、北京、河南、安徽、黑龙江、山东、江苏、苏州、四川、陕西、福建、内蒙古、吉林、江西、浙江、广东、山西、重庆,网点分布还是比较广泛。

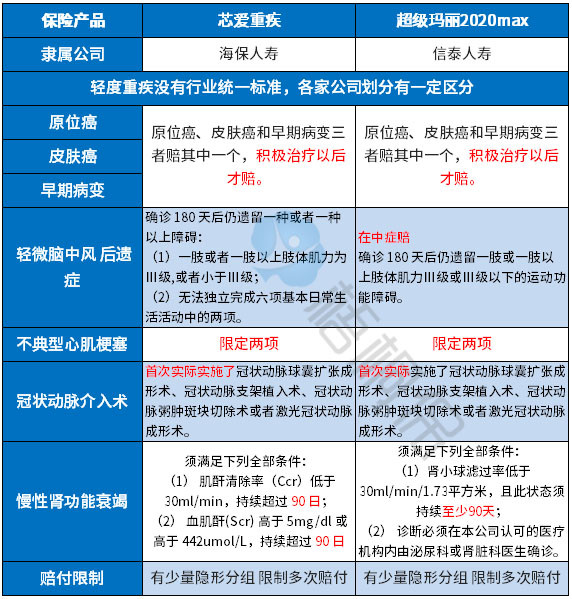

消费者投诉率:

从保监会公布的《消费者投诉情况统计》中,可以看出该保险公司的服务质量情况,排名越靠前投诉越多,具体如下:

产品点评:

康惠保2020版保障全面,高发疾病覆盖率整体不错。重疾的赔付上突破保额的限制,最高可以达到1.5倍保额的赔付,还有叠加的赔付,相当于最高可获得1.75倍赔,此外还有针对不同群体的特定疾病额外给付,尤其是针对少儿的10类特定疾病赔保额,且保的少儿疾病是常见高发的疾病,很实用。只是大龄人士能投保的保额较低。

超级玛丽2020max在保障上有优势,尤其是重症叠加赔和癌症二次赔,都是目前市场上赔付最好、条件最宽松的,但是作为网销险种,本身保障不完整,无组合医疗险,且无身价保障,在承保期限只能选终身的前提下,无疑增加了保费支出,需要有一定的交费能力,对于过渡期的保障比较合适。

太平保险是综合实力排名靠前的保险公司,其品牌已经深入人心了。福禄康逸是太平人寿旗下的一款重疾多赔型产品,保障150类疾病,承保范围广,高发疾病保的全且定义宽松,加上荣耀医疗大病小病都能保,保障衔接无缺口,只是需留意交费价格。

那么,这款产品到底怎么样?适合哪些人群?

本文主要分析:

1、福禄康逸在疾病定义、医疗险组合等的优势分析

2、留意轻疾疾病划分、费率等要注意的细节

一、产品基本信息了解

二、本产品主要优势分析

1、保障全面

轻症+重症的组合保障方式,保障范围广,承保疾病种类齐全。涵盖保监规定必须承保的25类重症,此外50种轻症疾病保障,保障的疾病种类高达150种,且高发的疾病种类基本涵盖。

2、疾病分组合理

作为分组多赔的重疾险,这款产品在疾病的分组上,分3组赔3次,赔付规则中规中矩。

从三组疾病的种类来看,A组是属于肿瘤、免疫类的年轻高发重疾,B组属于血管类相关重疾,C组属于高龄、身体机能衰退或意外导致的相关重疾。

一般来说,患重大疾病的概率比一般疾病的概率低,同时患多种重大疾病的概率比患一种重大疾病的概率低,故从理论和实际结合来看,将同系列的重大疾病分为一组,多次赔付概率大。

3、大龄人士投保身价有保障

保费倒挂意味着所交保费大于投保的保额,尤其是对于大龄人士而言,普遍费率贵。但是这款产品的身价是在保额、保费、现价三者中取大赔,不会出现保费倒挂的现象。

4、高发轻症保的全,且定义偏向宽松

轻症种类覆盖率与疾病定义,国家没有统一规定,但是据每年理赔最多的几类重症来看,分别对应的轻症是:轻微脑中风后遗症、慢性肾功能衰竭、不典型急性心肌梗塞、冠状动脉介入手术、早期癌症。

这款产品在这几类高发的轻症上保障全面,且定义整体趋向宽松,具体如下:

5、组合医疗险续保稳定

医疗险分为小额医疗和百万医疗,小额医疗主要是解决小病小痛门诊或住院,百万医疗则应付重症疾病。

这款产品可附加荣耀医疗,年限额60万,能满足疾病住院费用需求,此外还有癌症津贴200元/天,但是免赔额比较高,在续保上前2次审核通过之后,第3次及以后的续保不因健康状况变化而拒绝续保,条款规定如下:

注意:同一住院原因(前次出院与后次入院日期间隔未达90日为同一住院原因)的给付,最高给付天数是90日,癌症津贴每年最高给付200天,另外停售不保证。

也可组合太平超E保,一般医疗不包括住院前后门急诊费用,医疗保障还是有缺口存在。不保证续保,对续保审核条款的界定并不明确,并没有明确指出是续保不受健康影响,还是有可能理赔会影响后续医疗险的续保情况。规定如下:

注意:在荣耀医疗年限额60万的前提下,常见的组合是荣耀医疗和超E保二选一,毕竟荣耀医疗的额度应付大病小病足够。

三、值得注意的细节部分

1、轻症有隐形分组

多项轻症疾病只赔一项的情况,降低多次赔付的概率,下面是具体疾病种类:

2、高发恶性肿瘤未单独分组

癌症作为第一大高发重症,购买单赔型的重疾险,为了不给健康保障留缺口,还需要再额外附加癌症二次赔。

购买多赔型重疾险的意义,就是在赔完重症之后,癌症能再赔一次,故将高发的癌症单独分为一组,多赔的意义才不打折扣。

3、费率不低

纵观目前市场上的重疾险,普遍重疾多赔比单赔贵,毕竟多次赔付的额度远远大于100%保额,且赔的次数越多保费越贵,但是从这款产品的定价来看,不具有优势,具体看下不同年龄的交费价格:

4、多次赔付间隔期长

目前市场上的多次赔付重疾险,两次赔付之间,都有时间间隔期的要求,但是最低的间隔期是180天,而这款产品要求间隔365天,间隔期较长,和主流有差别,不利于多次赔付给付。

产品点评:

当前的重疾多赔型险种越来越多,福禄康逸作为几年前的产品,从保障上看无差,承保的疾病种类齐全。不过放在现在来看,这款产品在重症疾病分组及间隔期上,和主流的产品还是有差别,另外定价过于高端,并不适合普通工薪阶层人士。

超级玛丽2020max作为信泰人寿旗下2020的新款重疾险,保障紧随达尔文二号,有赔付最好的重症叠加责任,组合的癌症二次赔和心血管疾病赔二次额度高、门槛低,保障上有过而无不及,但是特定疾病赔付二选一,轻症有隐形的分组,需格外关注。

昆仑健康的健康保2.0作为网销重疾险,一直以“高性价比”著称,保障责任丰富,首创重疾医疗津贴给付,确诊重疾5年内,可获赔5次10%,保障灵活选择,有恶性肿瘤二次赔付和区分男女、少儿的特定疾病保障。但是有着不可忽视的不足。

那么,两款产品对比,哪款保的更好,更齐全呢?

本期主要分析:

1、两款产品的相同点分析

2、两款产品在疾病定义及赔付规则上的区别

3、两款产品不同年龄的交费价格对比

4、昆仑健康与和泰人寿网点分布和服务质量对比

一、产品基本信息对比

1、重疾是“裸“险

两款产品不能组合完善的医疗险,医疗险和重疾险虽然都是保疾病,但是保障的责任类型不同,医疗险赔住院费用,重疾险赔住院经济损失,各自有不同的功能,具体如下:

2、轻症都有隐形分组

虽然两款产品轻症都是不分组多赔,但是实际的赔付有多项赔一项的情况,实际保障的疾病种类有打折扣的情况:

3、产品基本形态相同

作为网销险种,这两款产品的疾病的保障形态相似,都是轻症+中症+重症的保障结构,同时重症单赔,中症和轻症不分组多赔。

健康保2.0既可以选择保定期(至70岁或80岁),交费便宜,是消费险,平平安安不退钱,性价比较高,但是没有储蓄性;也可以选择保终身,适应不同人群的需求。

而超级玛丽2020max只能保终身,同样保额的前提下,比保定期的费率高很多,具体看下不同年龄的交费价格对比:

从重症保障上看:

健康保2.0的重症赔基本保额。

超级玛丽2020max也是重症单赔保额,但是有重症叠加赔,60周岁前,发生重疾可额外获赔保额的50%。

小结:重症叠加赔的部分相当于加量不加价,健康保2.0没有叠加赔,超级玛丽2020max的叠加赔可以说是目前为止赔付额度高、年龄限制宽松的险种。

从中症保障上看:

两款产品中症都是不分组赔2次。区别在于超级玛丽2020max的赔付额度更高,可以达到保额的60%,而健康保2.0两次都只是赔保额的50%。

从轻症保障上看:

健康保2.0轻症赔3次,3次分别赔付保额的30%、40%、50%,按照10%的递增幅度增加。

超级玛丽2020max也是赔3次,只是三次赔付同样的额度,都是保额的45%,首次赔付的额度更高。

从癌症二次赔上看:

两款产品都可选附加癌症的二次赔付约定,但是在赔付额度和间隔期上有差别,具体如下:

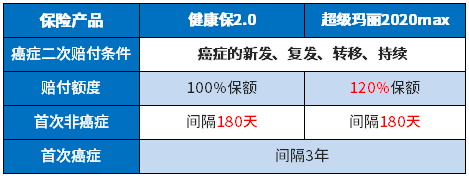

一是高发轻症的定义

轻疾没有统一的规定,各家公司在轻疾定义上不相同,在银保监规定的25类重疾中,理赔最多的6类:癌症、脑中风后遗症、急性心肌梗塞、冠状动脉搭桥术、造血干细胞移植术、肾功能衰竭。

6类高发重疾各自对应的轻疾,在两款产品中的对比如下:

小结:

(1)健康保2.0有赔付最好的原位癌、皮肤癌、早期癌症,主要的优势体现在以下两点:一是三者各赔一次,二是原位癌和皮肤癌确诊即赔。而超级玛丽2020max是三者赔一,且需要积极治疗以后才能获赔。

(2)另外,健康保2.0在轻微脑中风后遗症的赔付门槛低,而超级玛丽2020max在慢性肾功能衰竭的定义上宽松。

(3)两款产品在高发的不典型心肌梗塞定义上严格,冠状动脉介入手术和多数产品相比,也稍显严格。

二是重症的定义

行业只规定必须承保的25类疾病,其他的都是各家公司自己规定的。而重疾的理赔不是依据疾病名称,二是根据条款规定。通过对比发现,在高发疾病的定义上,两款产品都有松有严,具体的对比如下:

超级玛丽2020max:

首次确诊重疾急性心肌梗塞或进行冠状动脉搭桥术3年后,再次确诊,赔120%;

首次确诊2种心血管疾病之外的重疾(不含癌症)180天后,确诊急性心肌梗塞、或冠状动脉搭桥术,赔付120%保额。

需注意:作为可选附加责任,不是单独存在,而是和癌症二次赔捆绑销售,赔付的时候二选一赔。

健康保2.0:

(1)可选重疾医疗津贴责任

确诊重疾后在五年内,每年会有10%津贴,补助5次。是除了重疾保险金外,针对患重疾人群额外的补助。见条款:

(2)特定疾病保障

健康保的特定疾病区分了男、女、少儿不同群体,针对不同的群体,保障的疾病种类不一致。男性13类,女性8类,在18岁后可以额外赔到保额的50%,高于同类产品,另外还有20类少儿特疾,在18岁前是可额外赔保额的。

网点分布:

昆仑健康保险公司成立时间是2005年12月29日成立的,虽然成立时间比较早,但是点分支机构分布少,从官网显示目前只在北京、上海、广州、杭州、济南有分支机构,需要衡量下投保时候便捷性。

信泰人寿是2007年创立的,注册资本金为50亿,全国有18家分公司,250+营业网点,分支机构众多,在日后办理保全和理赔上,不用邮寄治疗,时效快很多。

消费者投诉情况:

从保监会最新公布的《保险消费投诉相对量情况统计表》,可以看出,信泰人寿有项排名很靠前(排名越靠前,说明投诉越多),具体情况如下:

产品点评:

超级玛丽2020max在保障上面还是很有优势的,尤其是重症叠加赔和癌症二次赔,都是目前市场上赔付最好、条件最宽松的,在承保期限只能选终身的前提下,无疑增加了保费支出,需要有一定的交费能力,对于过渡期的保障比较合适。

健康保2.0的保障责任丰富,除了传统的轻中重保障全面,增加的重疾医疗津贴可补贴5次的保额10%,以及恶性肿瘤可二次赔付,费率相对来说也要便宜。

两款产品身价和医疗的缺口是无可回避的不足,只要补足定寿和小额医疗险就好了。

海保人寿的芯爱重疾是2019年上市的专注保障心血管疾病和癌症的险种,又名海惠保重疾险,保障165类疾病,针对恶性肿瘤和心血管方面的疾病同时额外保障,另外对轻症中的冠状动脉介入术有二次赔付,如此条款内容设计在业内少见,只是身价退保费,对于家庭经济支柱可能要补充完整身价保障。

超级玛丽2020max是信泰人寿推出的2020年第一款重疾险,是市场上重症叠加赔付最好的一款险种之一,推出的癌症二次赔和心血管疾病赔二次额度高、门槛低,重症叠加赔限制条件宽松,但是特定疾病赔付二选一,轻症有隐形的分组,需格外关注。

两款产品相比,哪款的性价比更高?

本文主要分析:

1、两款产品的相同点

2、两款产品在疾病承保内容、疾病定义上的差异

3、两款产品的不同年龄交费价格

4、海保人寿和信泰人寿实力对比

一、产品基本信息对比

1、重疾险是“裸险”

作为网销重疾险,两款产品都不能附加医疗险,而医疗险在日常用的最多。重疾险的理赔门槛高,单纯的“裸”重疾险,很难对健康起到全方位的保障。

2、保费杠杆作用好

两款产品最长缴费期都有30年,意味着每年交费低一些,获取相同的保额,以小博大的杠杆效应更好;此外保费豁免的功能得到最大程度的体现。

3、轻症有隐形分组

两款产品轻症在实际的赔付过程中,都有多项疾病赔一项的情况,保的疾病种类不实际。具体疾病种类如下:

芯爱重疾既可以选择保定期(至60岁或70岁),交费便宜,是消费险,平平安安不退钱,性价比较高,但是没有储蓄性;也可以选择保终身,适应不同人群的需求。

而超级玛丽2020max只能保终身,同样保额的前提下,比保定期的费率高很多,具体看下不同年龄的交费价格对比:

从重症赔付规则看:

超级玛丽2020max也是重症单赔保额,但是有重症叠加赔,60周岁前,发生重疾可额外获赔保额的50%。可以说是目前市场上重疾叠加保障最好的险种(赔付额度高、年龄限制宽松)。

芯爱重疾是100类重疾赔1次直接赔保额,没有额外给付。

从中症赔付规则看:

两款产品都增加了中症赔2次,只是超级玛丽2020max的赔付额度60%,比芯爱50%的赔付额度要高。

从轻症赔付规则看:

超级玛丽2020max也是赔3次,只是三次赔付同样的额度,都是保额的45%,首次赔付的额度更高。

芯爱的轻疾赔付都是按固定的30%保额赔付,有特定轻疾-冠状动脉介入术的额外赔付30%,对心脑血管家族史的群体是一大利好。

一是高发轻症的定义

轻疾没有统一的规定,各家公司在轻疾定义上不相同,在银保监规定的25类重疾中,理赔最多的6类:癌症、脑中风后遗症、急性心肌梗塞、冠状动脉搭桥术、造血干细胞移植术、肾功能衰竭。

6类高发重疾各自对应的轻疾,在两款产品中的对比如下:

总结:

两款产品在慢性肾功能衰竭的定义上都较宽松,与此同时在不典型心肌梗塞和冠状动脉介入手术的定义上严苛。但是芯爱在轻微脑中风后遗症的赔付上宽松。

二是重症的定义

行业只规定必须承保的25类疾病,其他的都是各家公司自己规定的。而重疾的理赔不是依据疾病名称,二是根据条款规定。通过对比发现,在高发疾病的定义上,芯爱重疾相比超级玛丽2020max要宽松,具体对比如下:

(1)其他保障内容

超级玛丽2020max:心血管疾病额外给付。

首次确诊重疾急性心肌梗塞或进行冠状动脉搭桥术3年后,再次确诊,赔120%;

首次确诊2种心血管疾病之外的重疾(不含癌症)180天后,确诊急性心肌梗塞、或冠状动脉搭桥术,赔付120%保额。

需注意:作为可选附加责任,不是单独存在,而是和癌症二次赔捆绑销售,赔付的时候二选一赔。

芯爱重疾:特定疾病保障。

可选附加特定疾病保障,特定疾病是赔“癌症、急性心肌梗塞、冠状动脉搭桥术”这三项。只是在特定疾病和癌症二次赔两项责任中只能选一项。

(2)癌症二次赔

两款产品都可选添加癌症的二次赔,包含癌症的新发、复发、转移及持续状态,赔付门槛宽松,但是在赔付额度和间隔期上,有差别,具体如下:

信泰人寿是2007年创立的,注册资本金为50亿,全国有18家分公司,250+营业网点,分支机构众多,在日后办理保全和理赔上,不用邮寄资料,时效快很多。

海保人寿是2018年5月30日成立,时间较短,且网点分布仅在海口市才有,客户服务的机构非常少,后续理赔服务要格外注意。

产品点评:

超级玛丽2020max在重症叠加赔和癌症二次赔,都是目前市场上赔付最好、条件最宽松的,但是作为网销险种,本身保障不完整,无组合医疗险,且无身价保障,在承保期限只能选终身的前提下,无疑增加了保费支出,需要有一定的交费能力。

芯爱重疾是有心脑血管有家族史的群体比较有利,轻疾有冠状动脉介入术的额外赔付30%,特定重疾有癌症、急性心肌梗塞和脑中风后遗症的有叠加赔付,有心血管家族史的人群可以重点考虑。只是对于网点的分布、后续客户服务以及理赔时效要留意。

渤海人寿的前行无忧在重疾保障上有不同的套路,60岁前罹患重疾可额外获赔50%,实现重疾叠加赔付,同时完美覆盖了高发重疾年龄段,另外癌症赔付门槛较宽松,中症保障不同于以往,分3次,赔付额度依次递增,身价赔付灵活。只是健康保障仍有缺口。

超级玛丽2020max作为信泰人寿旗下2020的新款重疾险,有赔付最好的重症叠加责任,组合的癌症二次赔和心血管疾病赔二次额度高、门槛低,保障上亮点多多,但是特定疾病赔付二选一,轻症有隐形的分组,需格外关注。

本文主要分析:

1、两款产品的相同点

2、两款产品不同年龄的交费价格对比

3、两款产品承保疾病内容、疾病定义的区别

4、信泰人寿和渤海人寿的网点分布和客户投诉率

一、产品基本信息了解

1、重疾是“裸险”

两款产品都是网销重疾险,不能组合小额医疗险和百万医疗险一起投保。

重疾险要求发生约定的大病才能提前给付保险金,有具体疾病及定义要求,医疗险不区分疾病程度或种类,住院就能报。

重疾险一般要搭配医疗险一起投保,搭配的医疗险一般续保宽松,保障范围全面,能垫付医药费更好。

2、轻症疾病有隐形分组

两款产品轻疾划分有多项赔一项的情况,实际保障的疾病种类有打折扣。如下:

3、重症叠加赔付规则相同

两款产品的重症叠加赔付是市场上最好的险种,叠加赔付额度高、门槛低。

都是在60周岁前可获得150%保额的赔付,且没有投保年龄限制,很多险种不仅对投保年龄有要求,还限定了保单前10年或15年。

轻疾的赔付规则:

超级玛丽2020max也是赔3次,三次赔付同样的额度,都是保额的45%,赔付的额度相对来说更高。

前行无忧是40类依次按30%、35%、40%的比例递增,赔付额度上没有超级玛丽2020max高。

轻疾定义:

轻疾没有统一的规定,各家公司在轻疾定义上不相同,在银保监规定的25类重疾中,理赔最多的6类:癌症、脑中风后遗症、急性心肌梗塞、冠状动脉搭桥术、造血干细胞移植术、肾功能衰竭。

6类高发重疾各自对应的轻疾,在两款产品中的对比如下:

总结:

总体来说,两款产品在这几类高发轻症的赔付上,都偏向严格,和市场上定义宽松的产品相比,提高了赔付门槛,增加获赔难度,比如不典型心肌梗塞要求满足限定的两项责任,而定义宽松的是在四项责任中任意满足两项即可。

不过超级玛丽2020max在慢性肾功能衰竭的定义上稍宽松。

(1)其他疾病保障

超级玛丽2020max:

首次确诊重疾急性心肌梗塞或进行冠状动脉搭桥术3年后,再次确诊,赔120%;

首次确诊2种心血管疾病之外的重疾(不含癌症)180天后,确诊急性心肌梗塞、或冠状动脉搭桥术,赔付120%保额。

需注意:作为可选附加责任,不是单独存在,而是和癌症二次赔捆绑销售,赔付的时候二选一赔。

前行无忧无其他疾病的保障,产品保障内容的创新上还有上升空间。

(2)癌症二次赔

两款产品都可选附加癌症的二次赔付约定,赔付门槛宽松,包括癌症的新发、复发、转移和持续状态,但是在赔付额度上有差别,具体如下:

前行无忧可在赔保额或者保费/现价取大两者中自由选择,投保灵活度高,如果不差钱,选择赔保额,对于成年人来说,有一份身价保障。

超级玛丽2020max无身价保障,后续需要补充定期寿险,尤其是对于肩负整个家庭责任的成年人来说,定期寿险格外重要。

两款产品在承保期限上都只能保终身,和很多能保定期至70或80岁的网销险种相比,交费价格上会贵些,具体看下不同年龄的交费价格对比:

网点分布:

渤海人寿在2014年成立,成立时间短,网点较少,目前经营区域主要集中在天津、北京和河北。

信泰人寿是2007年创立的,注册资本金为50亿,全国有18家分公司,250+营业网点,分支机构众多,在日后办理保全和理赔上,不用邮寄治疗,时效快很多。

消费者投诉情况:

排名越靠前,投诉越高,间接也反应了保险公司在理赔数据,消费者投诉的状况,可以看到两家公司都有一项排名比较靠前,需要格外关注:

产品点评:

作为网销重疾险,两款产品和一往的重疾险不同,不能保定期,意味着同样保额的情况下,支出的保费更多。

但是有市场上最好的重症叠加赔,此外超级玛丽2020max还有心血管疾病额外赔,赔付额的高达1.2倍保额,对于有心血管疾病家族史的人群,是一大利好,但是本身保障不完整,无身价保障,同时不能组合医疗险,适合有终身保障加保人群提高保额使用。

前行无忧增加了身价保障灵活可选,对于不差钱的人士,身价和重症保障可以一步到位,适合有一定经济基础加保提高保额。

现在的家庭组合是一个小孩6个大人,家里的小孩子被6个大人同时宠,什么都想着给小孩子最好的,很多家庭在孩子刚出生的时候就会买齐保险,很多保险公司看到这一商机,纷纷推出专门针对少儿的少儿重疾险,和一般的重疾险相比,少儿重疾险有什么优势吗?

金福人生少儿版作为目前太保内部保的最完善的儿童保障型产品,15类少儿特疾(含常见白血病、手足口等)与重症定义种类相同,可实现双赔。另外还有针对老人的特定疾病叠加赔付,组合上有医药费代垫功能的乐享百万医疗,险种可圈可点,但要注意医疗险的稳定性。

而太平的福禄康逸是一款从0岁到65岁都可投保的重疾险,号称是福禄康瑞的姊妹篇,保150类轻重疾,重疾分组赔3次,有间隔,轻疾赔3次,赔保额20%,身价设计好,有医疗险附加。

那么,父母应该怎样选择少儿的重疾险呢?

本期主要分析:

1、两款产品在疾病定义及赔付规则上的区别

2、两款产品在组合的医疗险上不同

3、两款产品不同年龄的交费价格对比

4、两家公司的消费者投诉情况对比

一、产品基本信息了解

金福人生是105类疾病直接赔1次保额。

福禄康逸是多赔型重疾险,分3组赔3次,但是高发的恶性肿瘤未单独分组,意味着一旦发生恶性肿瘤之后,同组的其他疾病也不能获得赔付,理论上来说,降低了多次赔的概率。

赔付规则:

金福人生的轻症是55类赔3次,赔保额的20%。福禄康逸是50种赔3次保额20%,两者都是不分组多赔,且赔的额度都只有保额的20%,和当前市场上主流的赔付额度还是有区别的。

轻症定义:

轻疾没有行业统一标准,各家公司都有一定区别,但是通过疾病划分,大致看到划分特点:保监会要求必须承保的6种重大疾病,分别是癌症,脑中风后遗症,急性心肌梗塞,冠状动脉搭桥术、造血干细胞移植术、肾功能衰竭。6类须承保的重疾所对应的高发轻症定义如下:

小结:两款产品在高发轻症的保障上很全面,但是在疾病的定义上,各有松严,福禄康逸在不典型心肌梗塞定义上宽松,在轻微脑中风后遗症定义上各有松严。另外冠状动脉介入手术和慢性肾功能衰竭稍严格。

疾病划分:

两款产品轻症虽然是不分组多赔,但是实际赔付有多项疾病只赔一项的情况,承保的轻症疾病种类打了折扣,具体的疾病如下:

金福人生成人版:

(1)失能赔付

61岁前成人重症失能赔双倍保额,但需要留意,理赔门槛比较高,具体的规定见条款:

(2)老年群体叠加赔

61岁后针对10类老年高发特疾(有脑中风后遗症、瘫痪、严重阿尔茨海默病、严重脑损伤、帕金森、运动神经元、肌营养不良症、严重多发性硬化、非阿尔茨海默病导致的老年痴呆、严重类风湿性关节炎)实行了叠加赔保额,相当于可获得200%保额的赔付。

福禄康逸:保障内容的创新比较单一,没有其他的额外保障。

住院医疗(应付小病或慢性病):

金福人生附加的安心住院,续保上是要年年审核的,续保稳定性欠佳,报销额度上,每年一万的额度,针对于小病住院来说够用。续保条款如下:

福禄康逸可以附加荣耀医疗,年限额60万,能满足疾病住院费用需求,此外还有癌症津贴200元/天,但是免赔额比较高,在续保上前2次审核通过之后,第3次及以后的续保不因健康状况变化而拒绝续保,条款规定如下:

注意:同一住院原因(前次出院与后次入院日期间隔未达90日为同一住院原因)的给付,最高给付天数是90日,癌症津贴每年最高给付200天,另外停售不保证。

百万医疗(有1万免赔额,应付大病):

金福人生组合的乐享百万医疗险,能垫付医药费、重疾不设免赔额,但不足在于:

(1)承保细节有缺失,一般医疗和特疾医疗不包括特殊门诊。

(2)要关注合同附加的【特别约定】是否指出了:“上一年理赔不影响续保”,意味着变相的可承诺续保的规定。特别约定如下:

福禄康逸也可组合太平超E保,一般医疗不包括住院前后门急诊费用,医疗保障还是有缺口存在。不保证续保,对续保审核条款的界定并不明确,并没有明确指出是续保不受健康影响,还是有可能理赔会影响后续医疗险的续保情况。规定如下:

注意:在荣耀医疗年限额60万的前提下,常见的组合是荣耀医疗和超E保二选一,毕竟荣耀医疗的额度应付大病小病足够。

看下不同年龄的交费价格对比:

在公布的最新版的《保险消费投诉相对量统计》中,两家公司的排名靠后,说明投诉较少,具体的情况如下:

产品点评:

少儿金福人生,如果是孩子投保,交费不低,但是也能接受,加上少儿与老年赔付也比较人性化(特定赔双赔),有间接承诺续保的乐享百万兜底,还是有投保价值的一款儿童重疾险,但是0免赔医疗险续保审核不稳定需要留意。

福禄康逸从保障上看无差,承保的疾病种类齐全,不过在重症疾病分组及间隔期上,和主流的产品还是有差别,另外定价过于高端,如果是为孩子投保,少儿群体高发的疾病保障上没有创新,并不适合普通工薪阶层人士为孩子投保。