大福星重疾险是一款终身型重疾险,只有身故和重疾保障,可附加投保轻症或癌症多赔险种,不过轻症的赔付只有20%且只保10类疾病,弱化轻症保障的意思很明显,但是有市面上最好的早期癌症赔付和最优的附加医疗险组合,大病小病报销不用愁,在投保的门槛上放低,价格更加接地气。

金诺优享是太保2019年2月底才升级的产品,升级后轻重疾保160种疾病,整体保费下降了近5%,储蓄功能好,现金价值高,不过也有不足之处。

为了更加直观的看到两款产品的核心区别及各自的优势,本文将做以下的详细分析。

本文主要分析:

1、两款产品投保年龄和交费期的不同

2、两款产品的轻重疾保障不同

3、两款产品的身价保障不同

4、两款产品的医疗险保障不同

一、产品基本信息对比

(1)首先,谈一谈“0免赔住院医疗险”:

太保附加的安心住院,续保上是要年年审核的,续保稳定持续性欠佳,报销额度上,最高保额6万,是每年的额度,针对于小病住院来说够用。

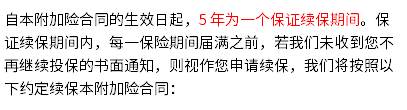

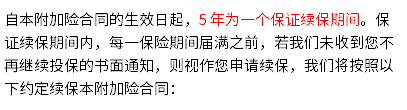

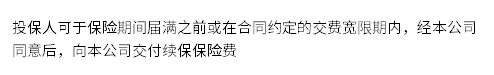

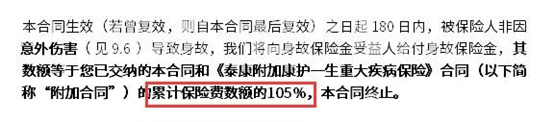

相比之下大福星附加的险健享医疗,五年之内可保证续保,并不限年度总额,关键是同一疾病,时隔30日能重复报销,每次都能报门诊,对于经常生病或慢性病经常看门诊复查的客户有利,其续保条款:

(2)再来谈一谈百万医疗险:

太平洋乐享百万不设免赔额、医疗费垫付服务很加分,但是需留意一般医疗和特定疾病医疗不含特殊门诊金,住院费用报销有缺失;此外在续保上需要留意是否有附加特别约定,特别约定上有说明上年度续保不影响下年度理赔。

但平安E生保,面向于就诊的四个承保细节保的都很全,且不会因为客户上年度理赔或健康变化拒保,不需要担心续保问题,不会有二次审核,具体如下:

险种组合:

太保金诺优享身价和疾病保障是1:1,发生重疾之后,合同结束,其身价、轻症、附加医疗也结束了,价值为0。

大福星主险和重疾并非1:1,重疾赔付之后,主险等额减少,但其他的附加医疗、意外还可以继续有效。

保额限制:

大福星一般是3000保费以上就能投保,对投保门槛有一定的降低。

太保金诺优享每份保额是10万起售,重疾保额不能低于10万。

交费期限不同:

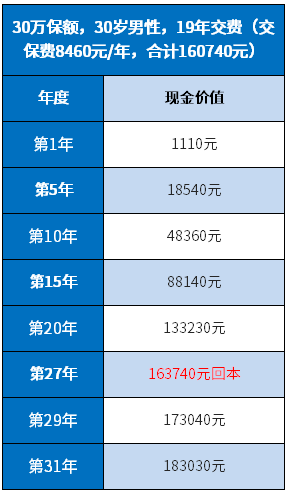

太保金诺优享少交1年保费,固定19年交费保终身;

大福星能30年交费,这样设计,比太保金诺优享19年交费好处更能体现,主要有三点:

一来,保费豁免的优势更能体现;

二来,交30年,意味着附加医疗险保30年,保的更长;

三来,每年交费低一些,获取相同的保额,以小博大的杠杆效应更好。

下面是大福星不同缴费年限下的交费价格对比:

赔付规则上:

大福星可自行选择附加轻症,并且由于轻疾是作为附加险存在,发生重疾赔付后,附加轻疾依然有效,另外不管是否附加轻疾,都可以加上轻疾豁免。但是保障的疾病种类只有10类轻疾,且赔付的额度只有保额的20%。

太保金诺优享自带轻症赔付责任,55类疾病赔3次每次赔保额的20%,发生重疾赔付后,轻症责任也终止。

轻疾划分上:

两款产品在轻症的赔付上都有凑数,多项赔一项的情况,但是总体来说,大福星的凑数疾病种类比金诺优享的少很多。具体对比如下:

轻疾定义上:

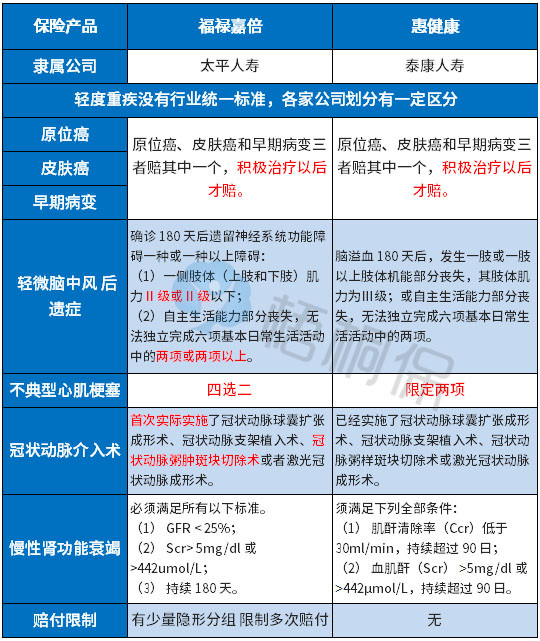

轻疾没有行业统一标准,各家公司都有一定区别,但是通过疾病划分,大致看到划分特点:保监会要求必须承保的6种重大疾病,分别是癌症,脑中风后遗症,急性心肌梗塞,冠状动脉搭桥术、造血干细胞移植术、肾功能衰竭。6类须承保的重疾所对应的高发轻症定义如下:

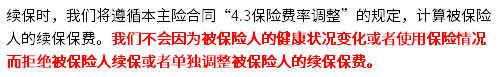

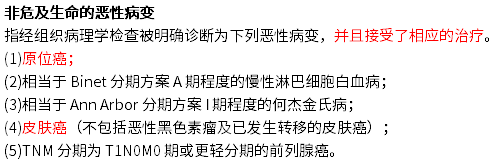

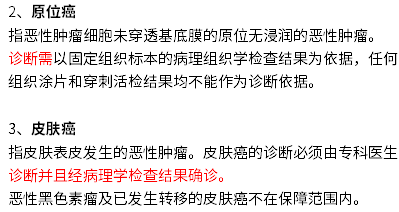

总结:【早期癌症】大福星最优,一是:早期病变、皮肤癌和原位癌各赔一次,其他公司只能赔其中一个。二是:大福星对原位癌和皮肤癌确诊即可申请,而其他公司要求必须治疗以后才能赔。

大福星的早期癌症理赔条款:

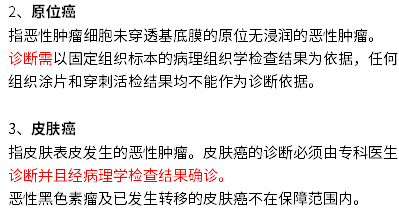

金诺优享的早期癌症理赔条款:

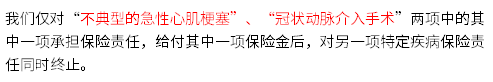

【轻微脑中风后遗症】两者定义一样;【不典型心肌梗塞】【冠状动脉介入手术】金诺优享理赔门槛更高;大福星在【慢性肾功能衰竭】上缺失。

两款产品作为线下产品,有身价保障,只是成年后的身价保障大福星是直接赔保额,而金诺优享是在保额/现价取大赔付。

金诺优享的现金价值演变:

相同保额下,两款产品的不同年龄交费价格对比如下:

大福星弱化了轻症的保障,但是大福星延续了平安福系列险种组合非1比1的优势,发生重疾,长期附加险继续有效且可豁免后续保费,搭配强势的附加医疗险组合,保障无缝衔接,且在投保的门槛上较之前降低了不少,价格更加亲民。

金诺优享是太平洋保险旗下知名的重疾险产品,轻重疾保障责任不缺,要少交一年保费,但是医疗险特色不明显,重疾搭配医疗险组合投保稍有不足。

信泰完美人生守护重疾险,合理的重症分类,轻疾赔付比例保持着行业内一流水准(赔保额45%),面向于未成年人十分友好,常见的少儿特疾白血病、川崎病都可赔付双赔保额。只是在险种组合搭配上有不足。

光大永明人寿的达尔文超越者,承保灵活,费率讨喜,承保后前15年还可多获取35%保额,拥有加量不价的特性,外加杠杆设计佳,可缓解不少资金预算不足人群保费压力。不过这款产品在轻疾种类有隐形分组。

本期主要分析:

1、完美人生守护重疾和达尔文超越者共同点分析

2、两款产品在轻重疾定义、其他保障条约上的不同点分析

3、对于费率、杠杆之间的差异对比分析

4、光大永明人寿和信泰人寿保险公司的实力比拼

一、先看基本产品信息:

(1)都提供身价保障:达尔文超越者在身价保障上是作为可选性,而完美人生守护重疾险则是自带身价赔付,同样都是18岁之前退保费,成年后赔保额。

(2)不能附加医疗险组合:两款产品都是网销重疾险,不能附加0免赔医疗险和百万医疗险,健康保障有缺口。后期需要补充好。

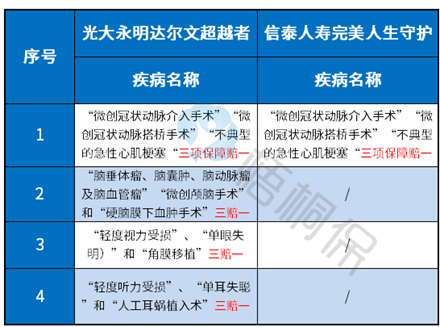

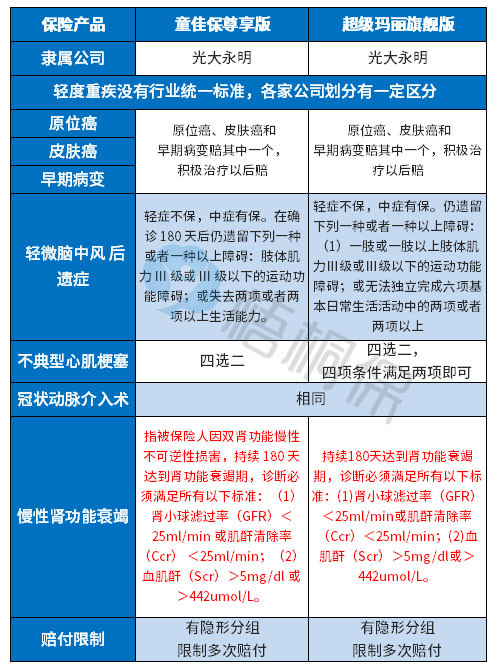

(3)轻疾都有隐形分组:两款产品轻度重症疾病划分有隐藏分组,即指多种疾病只赔一种的情况。如下:

达尔文超越者可支持30年交费,交费期长,豁免权益最大化,同样保额下压力最小。同时保障期可以选择保到70岁或者80岁,定期保障平安到期不退保费,消费型的险种交费要更划算。

然而完美人生守护重疾,只支持最长20年交费,同时只是固定保终身的险种。

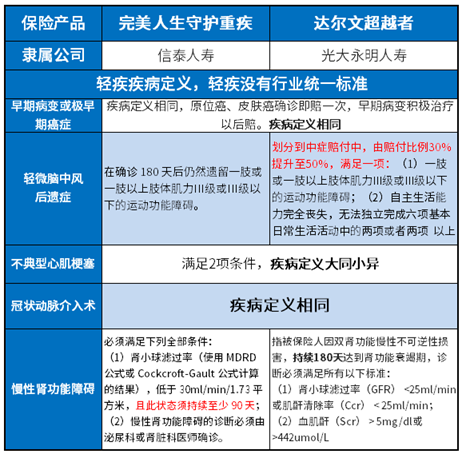

一、轻疾保障

1、赔付比例:达尔文超越者和完美人生守护重疾同样都是轻疾赔付3次,但是赔付比例上是有差异的,假设投保50万,发生不典型心机梗塞的赔付,两者差异比较大:

完美人生守护重疾可以赔付22.5万(保额45%),但达尔文超越者赔15万(保额30%)。

2、疾病定义:轻疾疾病没有统一规范,各家公司有不同,但保监会规定的25类重症中理赔最多的6类重疾与之对应的轻疾分别有:“早期癌症、轻微脑中风后遗症、不典型心肌梗塞、冠状动脉介入术、慢性肾功能衰竭、造血干细胞移植(没有轻疾)“。在这些高发的轻疾中,相对两款产品定义各有长短,主要体现在:

详情如下:

二、重症保障

信泰完美守护在重症保障里有两个很突出的优势,分别体现在:

优势一:重症多赔分类好,大病分类科学,癌症单独分为一组,可以增加其他重疾获赔概率,分组如下

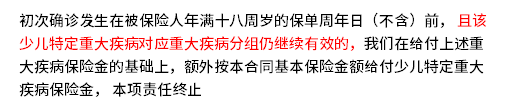

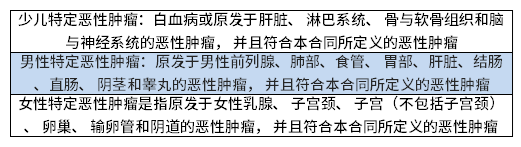

优势二:有利于少儿投保,覆盖10类少儿特定重疾(白血病、川崎病以及手足口等)额外赔,可获赔200%,同时并不影响少儿特定重疾所在的重疾分组。如下:

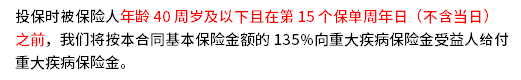

达尔文超越者,虽然是重疾单赔的险种,重疾可实现叠加赔付,最高可获赔135%,不过且有两个关键词的限制,第一:40周岁前投保,第二在第15年保单日之内,详情为:

且可以附加特定疾病赔付约定,根据男、女和少儿不同群体的生理特点,获取不同的赔付,其中男女特疾额外赔保额50%,少儿赔付100%基本保额,疾病详情如下:

但赔付方式还是有间隔期,但间隔很短:

一种为首次为非恶性肿瘤的重疾,间隔期1年后,第二次确诊恶性肿瘤才赔保额120%;

另外一种是首次是恶性肿瘤,间隔期3年,第二次确诊仍为恶性肿瘤也可获赔保额120%。

从重症的疾病定义来看,两者互有长处。

且从费率上来看,完美人生守护的性价比优势更为突出:

(1)分支机构覆盖率:

信泰人寿完美人生守护重疾只对开设的分公司地区承保,目前该公司仅在13个地方有网点,分别是北京、上海、浙江、江苏、河北、河南、福建、山东、湖北、江西、广东、辽宁、黑龙江开设。

光大永明人寿成立于2002年4月,国内依托于央企光大集团的力量,网点分支广泛,国内22个城市均有网点:天津、北京、浙江、江苏、上海、广东、重庆、辽宁、河北、山西、深圳、四川、苏州、河南、黑龙江、湖南、宁波、陕西、大连、安徽、湖北、山东这些省市地区。

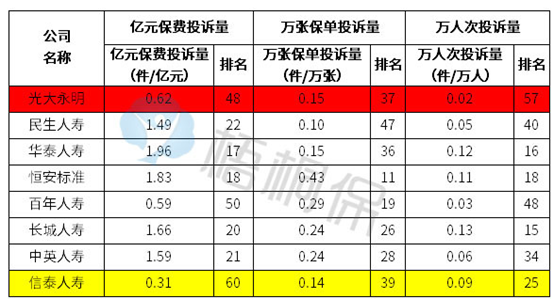

(2)消费者投诉情况:

通过保监会公布的《保险消费投诉相对量情况统计表》可以间接反映消费者对该公司信赖程度,排名靠前投诉越多,这两家公司的整体排名都在后面,客户服务的处理上两家公司不相伯仲,还是有一定优势:

产品点评:平心而论,两者都有互联网重疾险共同的不足,如果注重医疗报销的话,两者是网销产品,都无法添置医疗险组合,后期为了健康保障的完整性都要补充好。

从重疾保障程度、消费者投诉率等等方面来说,完美人生守护重疾险是轻重疾保障核心功能更全,性价比更高,且对少儿投保有很大优势,是一款可以值得重点关注的产品。

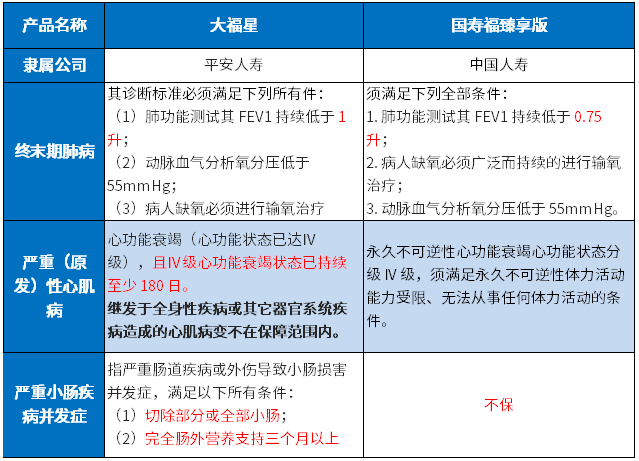

国寿福臻享版保130类疾病,在轻症的赔付上取消了赔付限制,对于老顾客可少交一年保费,加上如E康悦百万医疗险续保条款很好,解决大病住院费用妥妥的。

大福星在险种形态、核心保障上与大福星2019Ⅱ一致,但是在轻症保障上突破传统采取附加险的形式可自由选择,意味着着消费者可以用较低保费买到较高保额,对肠道弱的人士友好,附加强势医疗险组合秒杀很多险种。

为了更加全面直观看到两款产品的的不同和优势,本文将做如下详细分析。

本文主要分析:

1、两款产品险种组合不同

2、在疾病定义、赔付规则上的细节解读

3、两款产品的费率对比

4、附加医疗险组合的区别

一、首先看下产品基本信息对比

大福星主险和重疾保额不是1比1,比如主险31万,重疾30万,发生重疾以后,主险保额等额减少,但是主险依然有效,附加长期意外,恶性肿瘤依然有效,且不需要再交费,附加医疗险在保证续保期内依然有效,平安E生保也依然有效。

国寿福臻享版主险和重疾1比1,主险30万,重疾30万,发生重疾以下,主险保额等额减少至0,合同直接终止,附加长期意外和附加险直接终止,只有国寿如E康悦依然有效。

注意:大福星在重疾赔付后,仍然承担长期意外和附加医疗险,承担很大的道德风险,如果一个人疾病晚期想不开,开着车走了,自驾赔双倍,且对于重疾患者来说,如果没有身故,附加保证续保的无免赔医疗险第二年百分百会发生理赔,所以大福星产品设计的人性化程度上非常高。

在无免赔医疗险上:(应付小病或慢性病)

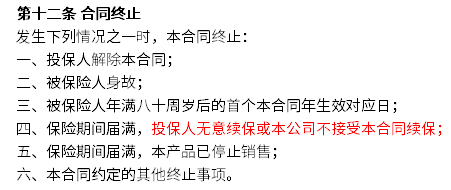

大福星附加的健享人生住院医疗险,不限年度总额,不限次数,同一疾病间隔30天可以再次报销同等额度,每次都含门诊,潜在额度极高,灵活性极高,对慢性病经常复查看门诊也有利,保证续保5年,其续保条款是:

国寿福臻享版附加的长久呵护医疗,不保证续保,每年审核,不保门诊,往往同一种疾病,第二年不赔,续保时往往做除外责任,其续保条款是:

在百万医疗险上:(1万免赔应付大病)

平安E生保续保无审核,不会因为理赔或健康变化拒绝续保,各项保障比较全面,续保可靠,寿险渠道销售的平安E生保有垫付医药费服务。

国寿如E康悦续保款有癌症补贴,每年最高5万,第一年审核,后续不再审核,续保也比较宽松:

国寿如E康悦粗看其条款给予消费者的安全感还是很足,但往下阅读,关于续保的稳定性还是存在着一定的争议性。

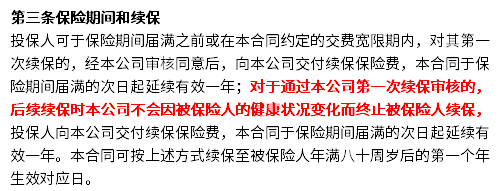

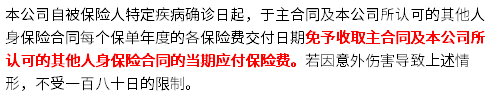

合同终止“第四条”明确写道:“投保人无意续保或本公司不接受本合同续保”。这句话弹性很大,是否意味着最终续保的决定权还是掌握在保险公司手上?其条款描述是:

总结:在医疗险上,平安的无免赔医疗是目前最好的;在百万医疗险上,两家产品各有优势。

在轻疾赔付上:

大福星轻疾保障可自行选择附加,但是保障疾病种类少,只有10类,轻疾赔付比例20%,不及主流设计,但是大福星赔了重疾以后,还可以赔轻疾。

国寿福臻享版轻疾赔3次,赔保额20%,在轻疾的赔付额度上不及主流。

在轻疾豁免上:

大福星轻疾可以豁免主险、重疾、长期意外和恶性肿瘤等长期附加险,豁免范围非常广,其条款是:

国寿臻享版轻疾只能豁免主险和重疾、豁免长期意外保费,其条款是:

轻疾疾病定义上:

行业内对于轻疾定义是无定论的,保监规定须承保25类重疾中,理赔最多的6类:癌症、脑中风后遗症、急性心肌梗塞、冠状动脉搭桥术、造血干细胞移植术、肾功能衰竭。

与之相对应的轻疾分别是“早期癌症、轻微脑中风后遗症、不典型心肌梗塞、冠状动脉介入术、慢性肾功能衰竭、造血干细胞移植(没有轻疾)“。具体的疾病定义对比如下:

大福星在【不典型心肌梗塞】【冠状动脉介入手术】的赔付上比国寿福臻享版门槛要低,而在【轻微脑中风后遗症】的赔付上比国寿福臻享版的严格。此外,两款产品都缺少【慢性肾功能衰竭】的赔付。

大福星有目前市场上最优的早期癌症的赔付。体现在以下二点:

一是:早期病变、皮肤癌和原位癌各赔一次,国寿福臻享版只赔其中一个。

二是:大福星对原位癌和皮肤癌确诊即可申请,而国寿福臻享版要求必须治疗以后才能赔。

其早期癌赔付是:

国寿福臻享版的是:

在轻疾的划分上:

大福星的轻疾有单个隐形分组,也就是同类疾病情况赔其中一个,具体是:

国寿福臻享版的轻症疾病都是实打实的赔付,没有充数的现象。

重大疾病的赔付不是按照疾病的名称,而是按照疾病的定义来理赔,这样疾病定义条款的宽松关系到理赔的门槛高低。

梧桐保通过对疾病的定义进行对比,发现两款产品都有松有严,大福星在“肠道疾病”的定义上宽松很多,没有像其他的产品对于肠切除有长度要求,具体的对比如下:

相同保额情况下,价格区别:

两款产品作为国内大公司的产品,保障全面,不仅能保疾病,还能附加终身意外,交费价格相差不大。但是大福星的投保灵活性更高,可自行选择附加轻症、癌症多赔险种;此外在承保的细节上,大福星的重疾定义较宽松,对肠道弱的人生实用,早期癌症的赔付最好,还附加目前市面最优的医疗险组合,不考虑钱,只追求保障的人士这款产品性价比高。

平安小福星是一款淡化了轻疾保障,强化了重疾责任的少儿保障产品,因责任范围与少儿平安福系列很接近,所附加的险种组合一模一样,续保性强,保的全,因此被誉为“低配版的平安福”,这类险种搭配形式面向于工薪族父母友好的抛来了橄榄枝,只是在轻疾定义上相对不足。

泰康康护一生是一款承保期限十分灵活的定期重疾险,轻症赔付比例紧跟主流形式,最为特别的地方在于满期保障并非返保费,而是赔保额,满足于需财富传承的人士。只是从健康完整角度出发并不那么全面。

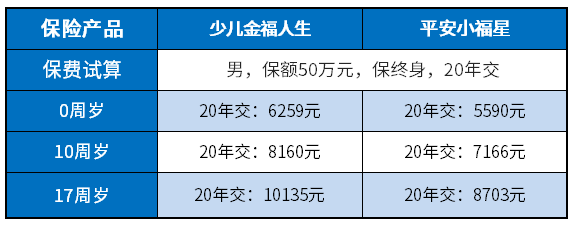

那么,在费率接近的情况下,父母为孩子投保哪款产品更好呢?本期关注平安小福星和泰康康护一生在承保期限、轻重症定义、附加医疗险组合上的差异,谈一下两款产品各自的优劣势以及适用人群。

一、产品信息对比:

泰康康护一生是主险是两全险组合,附加重疾险保障,既可以提供轻重疾保障,又可以保到消费者所需求的年龄(70、80、90或105)岁,返还所交保费,在规定年龄权益中断,后续无保障,寿险保额和重疾保额一比一,发生重疾赔付后,合同终止。

平安小福星是终身寿险和重疾险组合而成,可附加长期意外险与医疗险组合,寿险和重疾不是1:1,重疾赔付后,终身寿险仍可继续,确保附加险有效性。

泰康康护一生为线上投保,此类产品不能添加附加的医疗险组合,后期需补充;

平安小福星是线下产品,可以附加全面的医疗险组合,重疾和医疗都很全面,平安健享0免赔医疗+百万医疗险平安E生保,都承诺保证续保5年,不仅对体弱多病的孩子有利,且对慢性病患者住院非常实用,健康保障完整性上是无缺失。

一、轻疾保障上:

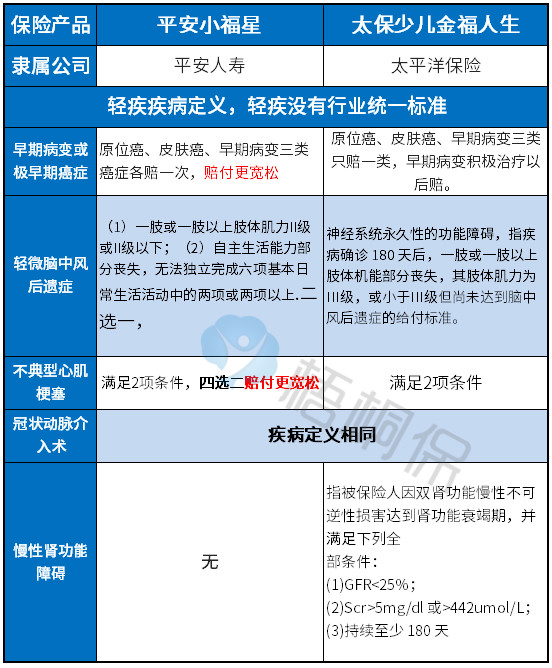

(1)赔付比例:康护一生自带轻度重症责任,保30类轻疾,赔3次,每次赔付比例是30%,相比之下,平安小福星轻度重疾责任是附加选项,只保10类,数量上有所欠缺,缺少常见的【慢性肾功能障碍】轻疾责任,且3次赔付比例只有20%。

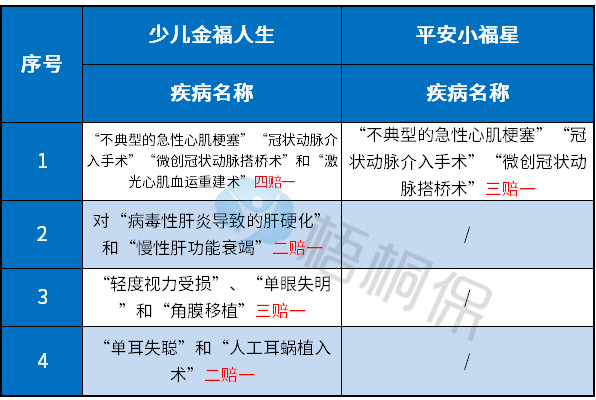

(2)疾病划分:康护一生的轻疾定义比较优秀的,30类疾病划分并没有凑数的嫌疑,很实际,而平安小福星赔付上有多项疾病只赔一项的情况:

(3)疾病定义:虽然轻疾疾病没有统一规范,各家公司有不同,但在重症中赔付最多的6类重疾与之对应的轻疾分别有:“早期癌症、轻微脑中风后遗症、不典型心肌梗塞、冠状动脉介入术、慢性肾功能衰竭、造血干细胞移植(没有轻疾)”这些。共同需要留意的地方在于都无慢性肾功能障碍的轻疾保障,细看疾病定义,两者意义大不相同,详情为:

平安小福星是早期癌症赔付最好的产品,早期病变、皮肤癌、原位癌各赔付一次;但轻微脑中风后遗症赔付门槛要高(II级比III级要严重一些)

泰康康护一生皮肤癌、原位癌、早期病变三者只赔一类,但轻微脑中风赔付获取理赔金较为容易一些。

详情如下:

二、重症和特定疾病赔付上:

泰康康护一生重疾是单赔,无其他特疾设计,重症赔付之后,合同权益中断;

平安小福星重症虽然直接赔付保额,但是因为主险和重疾保额并非1:1,因此附加医疗险组合还能报销住院医药费,且15类特疾赔保额,发生合同内的特定疾病,相当于赔付保额的200%,但是有条件限制:首次发生的重疾须是特定疾病才能获得双倍赔,首次发生重疾不在特定疾病承保范围内不赔,具体见条款:

平安小福星在身价保障上是比较常规设计,18岁内退保费,成年后赔保额;

康护一生比较特殊,不论等待期内意外事故,等待期后都是赔保额,比较人性化;等待期内非意外事故是赔1.05倍保费:

一、买点不同

交费期限不同:康护一生承保期限体现为一个“活”字上,任选保至70、80或90岁,最长至105岁,比较变通;平安小福星固定保终身;

医疗险组合不同:康护一生是线上产品,不具备搭配医疗险组合的形式;但小福星可以搭配续保稳定性很强的健享小额医疗和平安E生保百万医疗险,同样都可续保5年。

轻疾保障不同:两者同时缺失常见的【慢性肾功能障碍】轻疾保障,不过两者轻疾定义赔付的宽松程度大不一样。

重症与其他保障不同:泰康康护一生比较常规,且重症理赔完毕后,合同中断。平安小福星的设计寿险与重症的赔付非1:1,就算重症赔付了,附加 医疗险组合有不会断,且含15类少儿特疾,意味着极大可能赔付双赔保额,少儿阶段赔付更全。

二、产品定位:

(1)泰康康护一生重大疾病:满期返保额,具有不小诱惑力,但需要引起注意的是60岁投保,按10年缴费,30万保额保到90岁,年缴费是33120元,会出现保费倒挂,因此不适合大龄人士选择,比较适用于(30-40岁)的中年,晚年传承养老比较合适。

(2)平安小福星:健康保障很全,且少儿阶段疾病保的很细,对比起少儿平安福,费率友好不少,3000元起保即可,因此受到介于投保年龄各方面的限制,结合产品整体组合来看,是非常适合中意大品牌又需要健康保障无缝衔接的工薪族家长投保的,孩子健康保障还是比较安心。

产品点评:泰康康护一生重大疾病缺少了医疗险组合的衬托,但是满期返保额是一大亮点,非常适合青中年人群加大保额使用,用于晚年传承养老所用。

平安小福星的诞生在费率上相对比其他重疾险来说是比较友好的,加上可以加上全面医疗险组合,解决了大小病住院都一律能赔付的尴尬局面,因此对于家长为孩子投保是一个不错的选择。

光大永明成立于2002年4月,由中国光大集团和加拿大永明金融集团联合组建,其经营网点遍布较广泛,在22省市都有经营机构设置。公司实力强,抗击风险能力好。

超级玛丽旗舰版作为光大永明线上推出的热门重疾产品,覆盖了轻中重疾保障,重疾叠加赔付,40岁以下且在保单前十年内还能享有35%的重疾保障。同时可选恶性肿瘤二次赔付,区分癌症和非癌症重疾二次赔付有不同。互联网重疾有身价保障,但是要在医疗险保障需要留意。

童佳保尊享版保障全面,重症分组多赔,恶性肿瘤单独一组,轻中症的赔付比例高,保障期灵活选择,可作为定期保至70岁,按需进行配比,用来加保提高保额很划算,可选的癌症多次赔付条款宽松,只是也需要留意下附加的医疗险情况。

那么,这两款产品有何区别,是否值得购买?本文主要分析:

1、两款产品的共同特点

2、两款产品的疾病保障不同

3、两款产品的癌症保障不同

4、两款产品的附加医疗险不同

5、两款产品适用群体和费率对比

一、产品基本信息了解

1、保障期灵活,适用人群广泛

超级玛丽旗舰版和童佳保尊享版的保障期灵活,可作为定期保障,可以保到70岁作为消费型的重疾险,超级玛丽旗舰版还多一保到80岁的选择。到期不退保费,且交费便宜;另外也可保终身,满足不同的群体的需要。

2、身价有保障

童佳保尊享版和超级玛丽旗舰版都有身价保障,基本能满足成年后的身价保障需求,当然也可通过定期寿险的方式来补充身价保额。

3、轻疾疾病定义保持一致

行业内对于轻疾定义是无统一规定的,保监规定须承保25类重疾中,理赔最多的6类分别是:癌症、脑中风后遗症、急性心肌梗塞、冠状动脉搭桥术、造血干细胞移植术、肾功能衰竭。

与之相对应的轻疾分别是“早期癌症、轻微脑中风后遗症、不典型心肌梗塞、冠状动脉介入术、慢性肾功能衰竭、造血干细胞移植(没有轻疾)“两款产品的轻疾定义是一样的,如下:

轻疾保障:

赔付比例:超级玛丽旗舰版是35类赔3次,按保额30%赔付,童佳保尊享版是35类赔4次,按保额45%。赔付的比例还是非常高的。

重疾保障上:

超级玛丽旗舰版的重疾是单赔的险种,同时有重疾额外保险金,但是有年龄要求和限制,要求在40岁前且10个保单年度前,额外赔付35%。

童佳保尊享版是重疾分6组赔6次,恶性肿瘤是单独一组,不与其他重疾混为一组,提高了其他重疾的赔付概率。

中症保障:

超级玛丽旗舰版的中症保障是赔2次,按50%的保额进行赔付。童佳保尊享版的中症保障额度高,按60%的保额进行保障。

超级玛丽旗舰版和童佳保尊享版的癌症赔付门槛比较低,都包括了新增、转移、复发和持续的状态。只是赔付方式有不同。

超级玛丽旗舰版的癌症赔付,分为两种情况,首次为非癌症重疾,间隔一年后确诊癌症,可获赔;首次为癌症,是间隔3年后确诊癌症才可获赔。

童佳保尊享版赔2次,首次确诊的癌症与第二次,或者第二次癌症与第三次的间隔期都是要求3年,过了间隔期确诊才可获赔。

超级玛丽旗舰版是在线上购买的重疾险,医疗险组合无法选择,需要通过另外投保的方式来补充完整住院医疗和百万医疗险。

童佳保尊享版有无忧住院医疗险,续保上是需要年年审核的,相比较保证续保的产品来说,有着较大的局限性。另外百万医疗险需要进行补充。无忧住院医疗险的续保条款规定如下:

超级玛丽旗舰版的交费期最长支持30年交费,交费期长对于保费压力会更小,可以定期保障,交费期拉长,买高保额为重疾保障进行补充,作为加保的首选,另外童佳保尊享的交费期只支持20年,线下产品可以保额稍微买低点,通过线上重疾进行保额补充,两两结合。两者费率对比如下:

总结:

超级玛丽旗舰版保障全面,重疾有叠加赔付,可附加癌症多赔,加上保障期选择灵活,可定期保障作为消费型重疾险也可作为终身保障重疾险,费率便宜,性价比较高。

童佳保尊享版轻中重疾保障全,轻疾和中症的赔付比例高,在同类产品是比较高的。癌症可多次赔付,且有身价和住院医疗,只是需要留意大病医疗配置。

作为保险行业的“领头羊”,国寿与平安这两家保险公司是这块金融领域的“双子星”,老大与老二的比拼往往是少不了的,旗下的少儿重疾险也经常会让不少家长拿来比较。

少儿国寿福臻享版,中国人寿儿童重疾险的旗舰产品,轻症定义种类好,没有隐形分组,少交一年保费的前提下,让不少有品牌溢价感的父母心理价格定位上会相对有好感。搭配了续保审核宽松的百万医疗险如E康悦,癌症补贴每年5万,让整个产品组合优势提升不少。只是少儿特疾中的白血病定义与其他公司不同。

平安小福星,平安人寿少儿重疾险版块的一匹黑马,虽刚上架不久,名声一点不亚于少儿平安福,其保证续保的医疗险组合与旗舰产品“少儿平安福”几乎相同。加上承保起点低很多,受到了不少工薪族家庭的追捧,不过在轻疾保障上有待提升。

那么,两款产品对比,哪款更适合购买呢?

1、少儿国寿福臻享版和平安小福星相同点分析

2、两款产品在少儿高发白血病定义中差异对比

3、两款产品在险种组合、轻疾规则、重症条约的不同点分析

一、产品基本信息对比:

1、终身单赔型少儿重疾险:17岁之前的少儿才能承保,重症赔付1次,轻疾赔3次赔保额20%,少儿特疾15类可叠加赔付,都可以承保终身,这两款产品在少儿阶段的疾病都保的很好,从理论上看,都是核心价值比较接近,同时比较常规型的儿童重疾保险;

2、身价赔付设计一致:未成年之前退保费,成年后赔付保额,两者在身价设置上四平八稳,都比较传统。

少儿国寿福臻享版重疾和身价是1:1,意味着如果发生重疾赔付,合同权益终止。其附加0免赔医疗与意外险全部中断,只留下百万医疗险可以继续报销。

平安小福星重疾和身价非1:1形式,重疾赔付后,终身寿险仍可继续,权益不中断,附加0免赔医疗与百万医疗、以及附加长期意外险等等继续有效。

一、轻疾保障上:

(1) 疾病划分:少儿国寿福臻享版的轻疾定义比较优秀的,30类疾病划分并没有凑数的嫌疑,很实际,而平安小福星赔付上有多项疾病只赔一项的情况:

(2) 疾病定义:轻疾定义是没有行业统一标准的,但是重症赔付最多的6类对应的轻疾种类上,相同点在于【慢性肾功能障碍】都有缺失;其他轻疾定义上各有理赔宽松程度各不一样:

二、重症和特定疾病赔付上:

两者都是重症赔付一次,但在少儿特疾常见与高发的白血病中,两者意义截然不同。

平安小福星,针对于血癌是确诊即赔,非常人性化,条款定义是:

相比较而言,少儿国寿福臻享版针对白血病定义并非确诊即赔,而是自体造血干细胞移植术,是白血病的一种治愈手段,赔付门槛要高很多:

重疾险需要与附加医疗险搭配,才更能凸显出被保人健康保障完整性,解决大小病住院一律可赔的局面,通常来说,医疗险分为2块,第一是0免赔医疗,第二则是报销自费药的百万医疗险。

(1)先看0免赔住院医疗险

少儿国寿福臻享版附加无免赔的国寿贴心呵护住院医疗险,续保审核有待加强,每年都要审核,遇上慢性病很有可能责任除外或者拒保。要留意续保条约。

小福星附加险健享人生医疗,五年之内可保证续保,并不限年度总额,关键是同一疾病,时隔30日能重复报销,每次都能报门诊,对于经常生病或慢性病经常看门诊复查的客户有利,其续保条款:

(2)再来看看百万医疗险:

少儿国寿福臻享版:可附加如E康悦百万医疗,这款产品保障全面,且续保是第三年起免审核续保。续保审核比较宽松,加上国寿的这款金字招牌,还是十分值得信赖。

但是续保的稳定性还是存在着一定的争议性,合同终止 “第四条”明确写道:“投保人无意续保或本公司不接受本合同续保”。那么是否意味着最终续保的决定权还是掌握在保险公司手上?这句话非常玩味,弹性很大,其条款描述是:

平安小福星:可以添加寿险渠道保证续保5年的平安E生保,只需要留意5年之后的停售风险。

因此重疾+医疗险组合,是比较完美的搭配,这样的投保形式不仅能有重疾险兜底,且健康保障很完整,无缺口。相比之下,平安医疗险组合优势会稍微强一些。

平心而论,两款产品交费都不太低,但平安小福星实质上是“低配版的少儿平安福”,费率上还是相对比较友好:

产品点评:从健康保障的全面性来看,平安的小福星医疗险续保稳定性更强,相对来说,性价比也要更为友好一些,白血病定义上也要更为宽松。相比之下,少儿国寿福臻享版虽然有国寿如E康悦兜底,让其产品提亮不少,但是0免赔医疗与白血病定义上的细节还是值得关注。

光大永明拥有央企背景,公司有实力,旗下多款产品都很受欢迎。互联网重疾嘉多保的保障全面,轻疾多次赔付,且每次赔付保额递增,同时重疾可叠加赔付,可选癌症多次赔付。线上重疾身价保障好,但是要留意医疗险搭配。

另一款童佳保尊享版在保障期灵活,可定期保到70岁,作为消费性质的,交费便宜,也可保终身,满足不同群体需求。同时轻疾多次赔付可达45%,中症赔付可达60%,赔付额度在同类产品中是比较高的,同时可选癌症二次赔付,门槛较低,理赔宽松。同样需要留意下附加医疗险的情况。

那么,两款产品是否值得购买,有何种区别呢?

1、两款产品的共同特点

2、两款产品在轻中重疾保障细则区别

3、两款产品在癌症赔付方式上不同

4、两款产品附加医疗险的不同

5、两款产品的费率对比

一、产品基本信息

1、保障期灵活 适用群体广泛

嘉多保和童佳保尊享版的保障期既可以保到70岁,作为消费型的重疾险,到期不退保费,同时交费更便宜。也可保终身,保障期覆盖更长。满足不同群体的需求。

2、身价有保障

无论是线上的重疾险嘉多保还是线下童佳保尊享版的成年后身价都是按保额赔付,身价保障还是比较足的,当然也可以通过定期寿险的方式对身价额外进行补充。

3、轻疾疾病定义相同

轻疾是没有统一的定义,每家保险公司的操作有不同。对于25类重疾定义中6类是必保重疾,分别为:癌症,脑中风后遗症,急性心肌梗塞,冠状动脉搭桥术、造血干细胞移植术、肾功能衰竭。

与之相对应的轻疾分别是“早期癌症、轻微脑中风后遗症、不典型心肌梗塞、冠状动脉介入术、慢性肾功能衰竭、造血干细胞移植(没有轻疾)“。在这些高发的轻疾中,童佳保尊享版的疾病定义和嘉多保一致,还是较宽松的,具体的情况如下表

轻症保障:

赔付比例:嘉多保是40类不分组,依次按保额30%、35%、40%的比例赔付。童佳保尊享版是35类赔4次,赔保额45%,赔的比例在同类产品中比较高的。

重疾保障上:

童佳保尊享版和嘉多保的重疾都是分组多赔,且恶性肿瘤单独一组,没有与其他重疾混合一组,增加了其他疾病获赔概率,理论上还是要好过癌症不单独一组的。但是嘉多保在重疾保障有多一层,有叠加赔付,在50岁前以及10个保单年度日前首次确诊重疾,额外增加20%保额的赔付。

中症保障:

童佳保尊享版的中症保障是2次赔60%,赔付比例是同类产品中居高位的。嘉多保中症赔付是按50%比例赔付。

光大永明的嘉多保和童佳保尊享版多可以选择癌症多次赔付,间隔期要求都是3年,以及恶性肿瘤赔付门槛较宽松,新增、持续、转移以及复发都可获赔,条款规定如下:

两者区别在癌症赔付上:嘉多保分为三次癌症赔付,以附加险的形式存在,首次恶性肿瘤确诊,除了主险中的重疾的保额赔付,还可赔保费,其他两次癌症是赔保额。

童佳保尊享版的恶性肿瘤多赔,第二次、第三次确诊恶性肿瘤赔保额,只是在首次确诊恶性肿瘤只是按必选责任中的重疾赔保额,没有其他的保障赔付。

嘉多保是线上购买的重疾险,医疗险组合无法选择,需要通过另外投保的方式来补充完整住院医疗和百万医疗险。

童佳保尊享版有无忧住院医疗险,续保上是需要年年审核的,相比较保证续保的产品来说,有着较大的局限性。另外百万医疗险没有可附加的,需要另外进行补充。条款规定如下:

嘉多保的交费期选择多,最长可支持30年交,交费期长,同样保额压力更小,保费豁免权益更大。童佳保尊享最长只支持20年交,两者费率对比如下:

产品点评:嘉多保作为互联网线上销售的重疾产品,保障期灵活,轻中重疾保障全,重疾可叠加且癌症多赔的特性,吸引了大波粉丝,另外线上产品有身价保障,但是医疗险仍旧是缺口。

童佳保尊享版的交费期选择不如线上产品多,只支持20年交费,但是保障期可定期保到70岁,作为消费型,价格便宜。轻疾赔付可高达45%,以及中症赔付比例有60%,癌症同样可多赔,保障全面也可关注。

如果说孩子是天使,那么父母并非上帝,而只是天使的守护者。保护与爱护孩子,是每个为人父母都在做的事情,跟孩子买保险产品也是如此。

金福人生少儿版,作为太保内部最好的少儿产品,它在重症定义上明显比其他重疾定要要更容易获取理赔,并且面向于儿童和老年群体特别友善,这两个年龄阶段发生特疾采用了双赔约定。组合搭配的百万医疗险乐享百万有代垫功能,加上间接承诺续保,在幼儿的大病保障上可获取相当全的保障。不过轻疾条约中有值得留意的细节。

平安小福星,费率上比同公司的少儿平安福接近40%,组合搭配续保稳定性强的“0免赔健享医疗”与百万医疗险“平安E生保”无缝衔接,使得大小疾病健康保障上的衔接十分完善,加上15类少儿特疾翻倍,儿童阶段保障足,受到了不少家长的广泛认同,可是它是一款关注重症,淡化了轻疾的少儿重疾险。

两款产品如何选择?本期关注:

1、金福人生少儿版和平安小福星三大相同点分析

2、金福人生少儿版和平安小福星在费率对比

3、两款产品在轻疾定义、特定疾病条约、附加医疗险上的不同解析

一、先看基本信息:

1、重疾与身价非1:1:两款产品都是主险为寿险,附加险是重疾险两个部分构建而成,而身价与重疾不设置为1:1的好处在于,如果发生了大病赔付,寿险的保额还有,那么附加医疗险和其他意外险的权益不会终止,继续有效。

那么意味着发生了赔付过后,不仅能获取重疾理赔金,医疗险的报销费用也能获取,两者不冲突。

2、少儿专款专用:两者都是针对17岁之前儿童承保,且都是承保终身,覆盖了轻疾3次赔付,每次赔保额20%,重症赔一次,面向于少儿常见特疾白血病、手足口等都实施了多赔约定。

3、轻疾都有隐形分组:轻疾种类赔付不实际,出现了多个疾病只赔一个的现象,详情如下:

一、轻疾保障上:

虽然两者有不少共同点,譬如轻疾赔付次数和比例都是相同的,也同样含有隐形分类的现象,但是关于疾病定义,两者还是有较大的差异。

整体来说,轻疾定义是没有行业统一标准的,但是重症赔付最多的6类对应的轻疾种类依次为:“早期癌症、轻微脑中风后遗症、不典型心肌梗塞、冠状动脉介入术、慢性肾功能衰竭、造血干细胞移植(没有轻疾)”。

简单归纳这5类,发现两者各有长处:

二、其他赔付

金福人生少儿版本在其他叠加赔付上有二大亮点和一大细节需要留意,二大优势的详情为:

优势一:重症与15类少儿特疾一一对应,意味着赔付完重症之后,还能获取少儿特定疾病的赔付,这个值得点赞!

优势二:少儿金福人生覆盖了10类老年高发的疾病,如严重阿尔茨海 默病、帕金森、0 严重类风湿性 关节炎、脑中风等等,后续赔付对老人很友好。

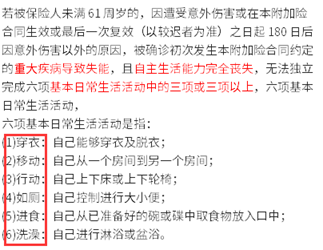

值得留意的细节在于:61岁前成人重症失能赔双倍保额,需满足重疾导致失能、自主生活能力完全丧失、无法独立完成六项基本日常生活中的三项或三项以上,一般想获取这类赔付金门槛相当高,详情为:

平安小福星:

自带少儿特疾翻倍,也可以附加平安暖心保和恶性肿瘤约定,癌症多赔或者叠加赔付上并没有缺失,可是平安暖心保缺陷在于交费不便宜,0岁孩子保个30万也需要1700多元,恶性肿瘤多赔约定间隔期非常长,有5年的时间。

(1)无免赔医疗

少儿金福人生:附加太平洋心安怡住院医疗,额度(1万-6万)这是一款续保每年需要审核的医疗险,有社保情况下按85%比例赔付住院医疗费用。

平安小福星:可以附加保证续保5年平安健享医疗,3份健享9000元,同一疾病间隔30天可以反复报销,额度不限,有社保情况下100%比例报销。

(2)百万医疗

少儿金福人生:可组合乐享百万医疗险投保,这款附加险保障方面比较全面,住院医疗费用,住院前后门急诊费用,门诊手术费用都有,此外还能垫付医药费、重疾不设免赔额。只是主险续保比较严格,年年要审核。但需要额外留意下是否有特别约定,上面规定是上一年理赔不会影响下年续保间接承诺可续保。

平安小福星:可附加寿险渠道保证续保5年的平安E生保百万医疗,这款产品保障全面,且恶性肿瘤补贴1万元。加上就医360,就有医疗费用的垫付服务,也是比较独特。

小结:从医疗险组合整体来看,虽然百万医疗险的差别不是太大,但是0免赔医疗险的细节还是有一定差异,平安健享保证续保,且不限额度,从健康保障完整性出发,平安的医疗险有很大优势。

两款产品的最长缴费期都是20年,在交费价格上平安小福星要稍便宜:

产品点评:少儿金福人生,如果是孩子投保,交费不低,但是也能接受,加上少儿与老年赔付也比较人性化(特定赔双赔),有间接承诺续保的乐享百万兜底,还是有投保价值的一款儿童重疾险,但是0免赔医疗险续保审核不稳定需要留意。

相比之下,平安小福星虽然轻疾上的不足较为显著,但是医疗险组合很强可对轻疾住院进行报销,加上轻疾治愈不会对家庭经济造成严重的坍塌,因此它的不足并非“硬伤”。且整体交费相比起过去“很亲民”,又有完整的医疗险组合作为支撑,是信赖大品牌又兼顾性价比的工薪族父母重点关注的一款少儿保险。

要说到大公司,不外乎有线下分支机构多、品牌知名度高、保险代理人服务好等优势,新华人寿是最早的寿险老七家,在消费者认知中有一定的分量。

新华的健康无忧系列已叠加赔付的特色已非常知名了,新上市的健康无忧C3成人版,承袭了之前对“高发的特定癌症多赔”与“前十年发生重疾/身故有保额增加”的方针,并且在这个基础上加强了成年男女恶性肿瘤叠赔约定,使多赔意义展现的更加淋漓尽致。不过险种组合的优势不佳,需要特别留意。

本文主要分析:

1、新华健康无忧C3和健康无忧C1区别分析

2、新华健康无忧C3的核心优势与相对不足解析

一、新华健康无忧C3和健康无忧C1区别分析

1、首先看下基本信息:

其次,谈一谈具体升级内容:

升级变化解读:

1、在轻度重疾保障上:

第一,增加轻疾疾病数量,由原来35类轻疾增加到55类,增加轻疾数量20类;

第二,由之前的85类重症加到110类重症,重疾保的更全面;

第三,叠加赔付的部分,细分了男女群体高发癌症,共计6类恶性肿瘤多赔保额20%的约定。

2、交费价格基本不变:

通过新旧产品同样投保条件下的价格对比来看,同样保额和投保年龄情况下,价格差别极小,30岁男性投保30万保额承保终身,20年交的话,C1交费价格为9600元/年,C3的费率是9720元/年,从理论上看,这次有增加了男女高发恶性肿瘤多赔,可以给人很高的心里安全感。

二、新华健康无忧C3核心优势与相对不足分析

1、新华健康无忧C3的核心优势:

(1)癌症保的全:这是一款非常符合国情的产品,重症赔付率最高的是癌症,占据了重疾理赔的60%以上,因此,健康无忧C3成人版针对恶性肿瘤的赔付是比较给力的,如果说30周岁的女性,投保30万元,在承保第5年罹患上乳腺癌,赔付是叠加的:

重症(赔30万)+3类特定恶性肿瘤(赔保额20%则6万)+前10年重症(赔保额20%则6万),正常情况下投保30万,是可获取42万赔付。

(2)身价条款设计佳:等待期内的身价保障,不少公司的做法是退保费,健康无忧C3成人版是按1.1倍保费,等待期后前十年身故是可以赔基本保额+保额20%,也就是投保20万,可获取24万赔付。

(3)某些轻疾定义相对宽松:在保监会要求必须承保六类高发重疾对应的轻疾上,六类高发重疾是癌症、急性心肌梗塞、脑中风后遗症、造血干细胞移植或器官移植、冠状动脉搭桥术、肾功能衰竭(尿毒症)。

它们所对应的轻疾上,新华健康无忧C3新添加【慢性肾功能障碍(尿毒症)】只需要持续 90 天就可以赔付,其他产品要不没有,要不就是需要持续180天以上:

主要缺点分析:

(1)轻疾有少量隐形分组:新增20种轻疾,其中有少量隐形分组(同类疾病赔其中一个,限制多次赔付可能),详情是:

(2)附加医疗险组合值得留意细节:重疾=长期不能上班(需要重疾险补偿收入损失)+高额治疗费用(需要医疗险报销住院费用),一般是重疾险和医疗险组合投保。

医疗险又分为0免赔医疗与百万医疗险两个部分,对重疾险起到补充作用,详情为:

先来说说0免赔医疗险---新华住院无忧,虽然可保证续保5年,但弱点在于对总合同额度有限制的,假设保额买2万,主险合同交费30年,那么30年内,保额就2万,用一点少一点,条款明确规定:“累计给付的住院医疗费用保险金达到保险金额是,本合同终止”。需要留意。

再来谈一谈高免赔医疗险-新华康健华贵,有2大不足,第一点在保障上无门诊手术费用的报销这类责任,第二点,续保乃是医疗险的灵魂,这款产品续保条款是年年审核,详情为:

(3)交费不低:虽然癌症是叠加赔付,但面对于重疾发生后,本合同就终止。单次赔付发生赔付后,买重疾险的可能性相当于0,因此多次赔付型重疾险的趋势还是有必要的,加上与差不多类型的产品相比,它交费比较高:

值得关注的是:新华健康无忧C3虽然符合现代国情,癌症叠加赔付,但单次赔付发生赔付后,买重疾险的可能性就很小了,加上保费比较高,那么预算不足的人士,很有可能只能买十来万的重疾保额。

但大病面前,十多万的索赔金显得很杯水车薪,抵御不了风险,为了使保费预算更科学且合理化,梧桐君建议线下重疾险保额买低一点,搭配一定的线上定期重疾险,增加保额,保证人生高风险阶段有足额保障,价格很便宜。

分析总结:健康无忧C3是新华人寿旗下常规型成人重疾险,是一款以叠加赔付主导的产品,日常附加住院无忧和康健华贵百万医疗险一起投,新华产品疾病定义还可以,只是要了解一下康健华贵续保每年审核的政策,另外重疾险整体交费很高,比较考验交费能力。

太平人寿的福禄嘉倍保150类疾病,重疾单赔,轻症不分组赔3次,保额递增最高可赔付保额的60%,重症疾病定义对糖尿病患者人性化,附加医疗险-共享荣耀医疗险,是一款无免赔和百万医疗的组合,续保宽松,理赔门槛低。

泰康惠健康保180类疾病,轻症不分组多赔,最多赔5次每次赔保额的30%,还有特定重疾双倍赔,搭配的住院医疗续保好,加上少交一年保费,现金价值高,储蓄功能好。

两款产品哪款的性价比更高呢?

本文主要分析:

1、福禄嘉倍和惠健康在费率、现金价值上差异

2、两款产品附加实用性强的医疗险组合对比

3、福禄嘉倍与惠健康轻疾定义、重症条约上的不同分析

一、产品基本信息对比

1、身价保障相似:两款产品成年的身价保障是赔付基本保额,区别于许多互联网重疾险,身故只退保费,二者赔付保额,更有家庭责任感。

2、重疾单赔险种,两款产品在核心的重疾保障上都是保终身,重疾赔一次。只是惠健康保120类疾病,比福禄嘉倍保100种重疾,保障的范围更加全面。

惠健康投保年龄范围较小,只覆盖到45岁,太平福禄康瑞2018的投保覆盖年龄更长,到了65岁。

赔付规则:

惠健康60类轻症最多可赔5次每次赔付保额30%,赔付保额能追随主流设计。轻症保的很实际,无种类凑数都是实打实的赔付。

福禄嘉倍是轻疾赔3次,保额的递增幅度比较高,依次从保额的20%、40%到60%不等。但是太平福禄嘉倍的轻疾疾病定义凑数现象多,影响了多赔的意义,即指多种疾病指赔一种的情况,具体如下:

疾病定义:

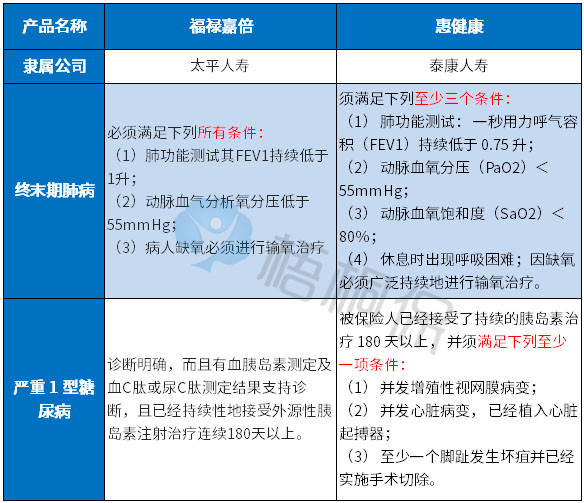

轻疾没有统一的规定,各家公司在轻疾定义上不相同,在银保监规定的25类重疾中,理赔最多的6类:癌症、脑中风后遗症、急性心肌梗塞、冠状动脉搭桥术、造血干细胞移植术、肾功能衰竭。6类高发重疾各自对应的轻疾,在两款产品中的对比如下:

总结:在早期癌症的赔付上两款产品一致,但是在轻微脑中风后遗症、冠状动脉介入手术惠健康更加宽松,在不典型心肌梗塞、慢性肾功能衰竭福禄嘉倍更加宽松。

重疾加量赔付:

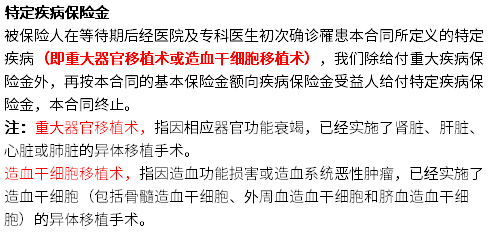

泰康惠健康重疾单次赔,对重大器官移植术或造血干细胞移植术这两类特定重疾有双倍赔付,但是造血干细胞移植术双倍赔不代表确诊白血病双倍赔,理赔的门槛较白血病高,详见条款规定:

太平福禄嘉倍是单赔重疾,没有额外保障。

重疾疾病定义上:

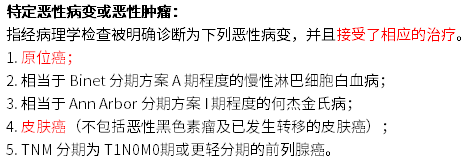

重疾的赔付依据的是疾病的定义,而不是疾病的名称,疾病定义的宽松直接关系到理赔门槛的高低。两款产品在重疾的定义上有松有严,梧桐保对疾病的定义对比发现,福禄嘉倍在糖尿病的理赔上,条款很宽松,基本是确诊就赔,而惠健康须发生相关的并发症才能获赔;但是在终末期肺病的理赔上,惠健康的理赔条件又宽松些,具体对比如下:

住院医疗:

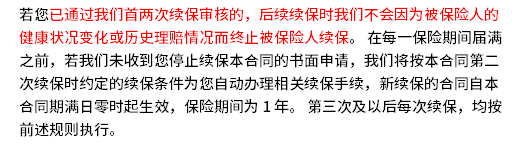

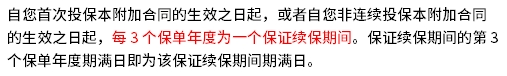

福禄嘉倍可以附加荣耀医疗,年限额60万也是能满足疾病住院费用需求,此外还有癌症津贴200元/天,但是免赔额比较高,在续保上前2次审核通过之后,第3次及以后的续保不因健康状况变化而拒绝续保, 条款规定如下:

注意:同一住院原因(前次出院与后次入院日期间隔未达90日为同一住院原因)的给付,最高给付天数是90日,癌症津贴每年最高给付200天。另外停售不保证。

惠健康搭配0免赔医疗-健康无忧住院医疗险,可保证续保3年,对于身体抵抗力较弱的群体比较适用。条款规定如下:

百万医疗:

福禄嘉倍的百万医疗险是太平超E保,不保证续保,对续保审核条款的界定并不明确,并没有明确指出是续保不受健康影响,还是有可能理赔会影响后续医疗险的续保情况。规定如下:

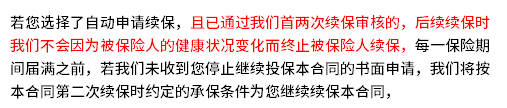

惠健康搭配的百万医疗-健康尊享D款,是一款长大的百万医疗险,第一年无理赔,次年开始非重疾和重疾理赔都递增5万,非因重疾最高可递增到100万,重疾最高额度可到200万。另外罹患重疾可提前给付2%重疾金缓解压力,并且它另外是相对免赔,社保可以抵扣免赔。在续保上是首两次审核过了后,从第三次开始就无需审核了。见条款:

(1)费率对比

惠健康比福禄嘉倍少交一年保费,两款产品的交费价格不同:

(2)现金价值对比

从现金价值表不难看出,惠健康的储蓄功能很好,有助于晚年资金的自由支配:

泰康惠健康重疾险,承保内容上能满足普通消费者需求,轻疾定义延续了之前风格,定义佳,但缺乏一点点个性(如癌症多赔),但医疗险组合完整,适合有品牌溢价感,且预算有限的人士。

福禄嘉倍总体性价比高,轻疾保额递增,最高可到60%,在轻疾多赔中比较少见;重症中对于糖尿病群体的重疾定义理赔门槛较低,搭配续保优秀的医疗险,且保的额度高,只是免赔上有90天的限制。